-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:维生素供给收缩或迎反转,纯碱化纤景气依旧可期

化工行业周报:维生素供给收缩或迎反转,纯碱化纤景气依旧可期

-

下载次数:

814 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2021-08-22

-

页数:

40页

本周行业观点:VA/VE供给端收缩,价格有望企稳回升

维生素A、维生素E供应端收缩,价格有望上调。据天天化工网报道,此前2021年8月7日巴斯夫路德维希港工厂火灾导致甲醇钠等产品宣布不可抗力,甲醇钠是维生素A(VA)原料,巴斯夫和帝斯曼均受此次火灾影响。(1)VA方面,帝斯曼近日全球停报VA;巴斯夫公告VA500Plus延长检修,检修时长为7月至9月;国内方面,浙江医药昌海生物维生素产业园自7月25日起预计检修45天,为常规性年度检修,国内VA停报;新和成、金达威均已停报。(2)VE方面,据百川盈孚统计,浙江医药昌海生物维生素产业园自7月25日起检修45天,国内VE停报;益曼特VE工厂计划9月中旬开始停产升级持续6周。2021年以来,随着生猪养殖产能逐步恢复和释放,饲用维生素成本维稳运行,随着工业化饲料增加且饲料中营养浓度提高,维生素需求整体仍将呈现平稳增长态势。供给端受限有望推升维生素价格回暖,预计VA价格将有较大上行空间,VE价格也将企稳回升。受益标的:新和成、浙江医药。

纯碱景气加速上行,“棉花-粘胶短纤”、氨纶价差持续扩大

纯碱:本周(8月16日-8月20日)纯碱市场价格继续走高。根据百川盈孚与卓创资讯,本周纯碱市场货源延续偏紧格局支撑下价格继续上行,加之企业多以前期订单为主,库存低位,故进一步支撑新单成交价格上行空间;周内轻质纯碱部分企业报盘走高50-150元/吨;重质纯碱部分企业报盘走高50-150元/吨。

化纤:据Wind数据,截至8月20日,中国纱线价格指数OEC10S/C325/JS40S分别报15,400/27,560/32,600元/吨,较8月13日分别上涨1.32%/0.47%/0.31%。据我们测算,“棉花-粘胶短纤”价差为5,640元/吨,较8月13日增加640元/吨,价差持续扩大;氨纶库存较上周持平,仍处于历史低位,盈利能力较强。我们认为随着海外刚需的复苏,以及疫情的不断反复,能够稳定供应全球的中国纺服产业链景气度将会回升,近期化纤板块的回调带来配置良机。

受益标的:【化纤组合】三友化工、新凤鸣、华峰化学;【子行业龙头】金石资源、巨化股份、三美股份、云图控股、滨化股份、山东海化、鲁西化工、和邦生物、海利得、江苏索普、利民股份;【化工龙头白马】恒力石化、赛轮轮胎、万华化学、扬农化工、华鲁恒升、新和成、荣盛石化。

本周行业新闻:滨华氢能源氢气净化充装二期工程开工

【氢能源】8月20日,山东滨华氢能源有限公司公众号报道氢气净化充装二期工程正式开工建设。项目投产后,一二期总充装能力将达到14000Nm3/h。受益标的:滨化股份。

【制冷剂】8月16日,生态环境部发布关于征求《中国受控消耗臭氧层物质清单(修订征求意见稿)》意见的函,主要修订内容是增补新的受控物质种类。受益标的:巨化股份、三美股份、东岳集团。

风险提示:油价大幅下跌;环保督察不及预期;下游需求疲软;经济下行。

中心思想

市场核心驱动因素与投资机遇

本周化工行业研究报告的核心观点指出,维生素A(VA)和维生素E(VE)市场因供给端收缩而有望迎来价格企稳回升,纯碱和化纤行业则持续保持高景气度。报告维持对化工行业的“看好”投资评级,强调了供给侧变化、下游需求复苏以及政策导向对行业景气度的关键影响。

重点关注领域与战略布局

报告建议重点关注受益于供给受限和需求增长的维生素、纯碱和化纤板块。同时,氢能源和制冷剂领域的政策利好和产业升级也为相关企业带来了新的增长机遇。报告通过对各细分市场的数据分析,为投资者提供了专业的市场洞察和潜在受益标的。

主要内容

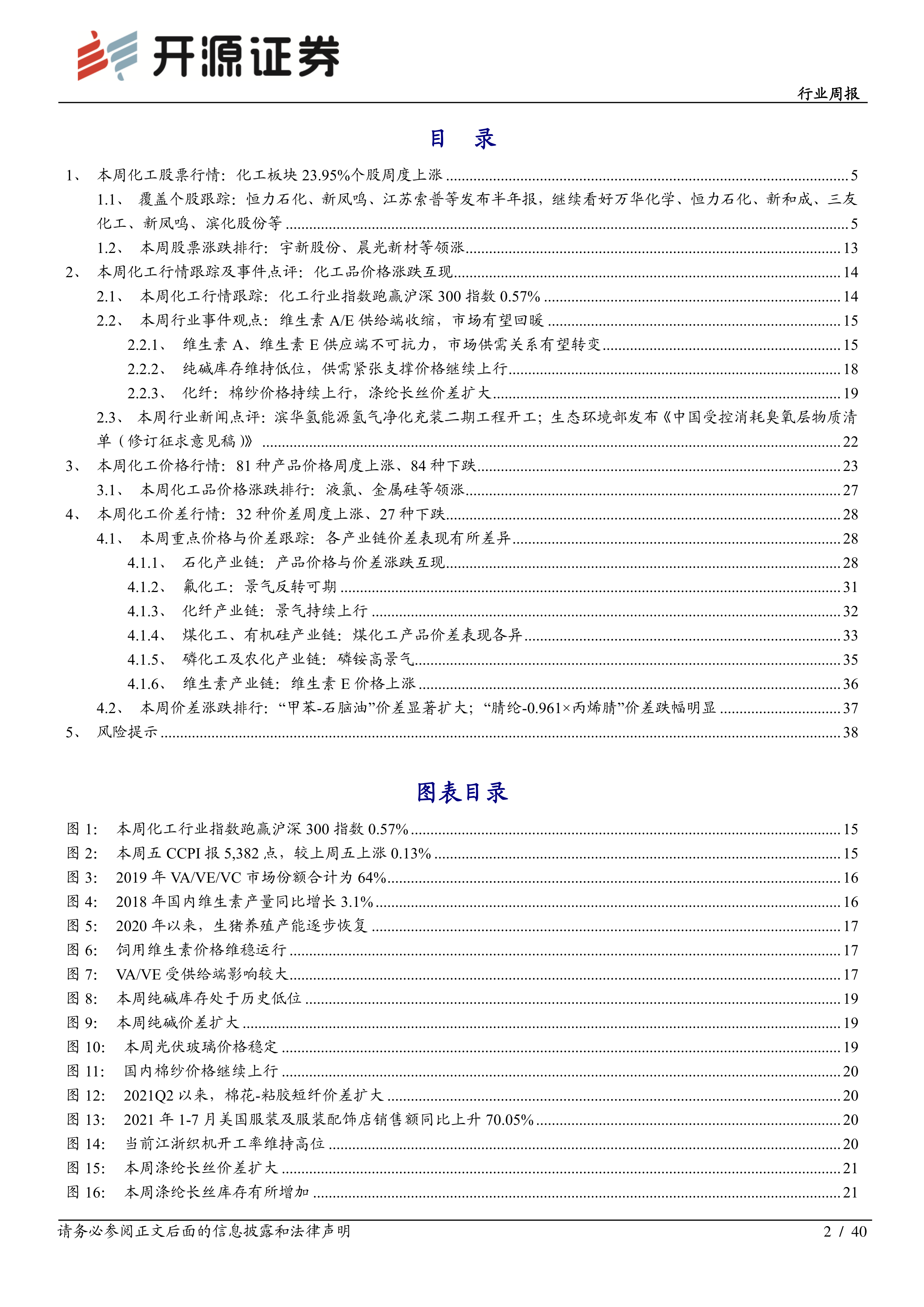

1、本周化工股票行情:化工板块23.95%个股周度上涨

化工板块表现概览与个股动态

本周(8月16日-8月20日),化工板块整体表现强劲,化工行业指数跑赢沪深300指数0.57%。在405只化工个股中,有97只(占比23.95%)实现周度上涨,303只(占比74.81%)下跌。宇新股份、晨光新材和东岳硅材等个股领涨,涨幅分别为42.86%、37.57%和36.84%。中泰化学、翔丰华和龙蟠科技等则跌幅居前。

重点覆盖公司业绩与展望

报告跟踪的重点覆盖公司中,恒力石化、新凤鸣、江苏索普等发布了亮眼的半年度报告。例如,江苏索普2021年半年度归母净利润同比增长17,594.51%,主要受益于醋酸行业高景气。新和成上半年营养品收入同比增长46.53%,蛋氨酸二期项目贡献显著利润。华峰化学、三友化工、云图控股等也因主导产品价格上涨和产能扩张实现业绩大幅增长。报告继续看好万华化学、恒力石化、新和成、三友化工、新凤鸣、滨化股份等龙头企业。

2、本周化工行情跟踪及事件点评:化工品价格涨跌互现

关键产品市场分析与政策影响

本周化工品价格涨跌互现,CCPI(中国化工产品价格指数)报5,382点,较上周五上涨0.13%。

2.2.1、维生素A、维生素E供应端不可抗力,市场供需关系有望转变

维生素A(VA)和维生素E(VE)市场因供给端收缩,价格有望上调。2021年8月7日巴斯夫路德维希港工厂火灾导致VA原料甲醇钠供应受阻,帝斯曼和巴斯夫均受影响。帝斯曼全球停报VA,巴斯夫VA 500 Plus延长检修至9月。国内方面,浙江医药昌海生物维生素产业园自7月25日起检修45天,新和成、金达威均已停报VA。VE方面,浙江医药昌海生物检修45天,益曼特VE工厂计划9月中旬停产升级6周。 维生素是维持人和动物正常生理机能必需的微量有机化合物,VA、VE和VC合计占据2019年维生素市场64%的份额。中国维生素产业逐步发展,2018年国内维生素产量32.8万吨,同比增长3.1%,占全球产量的77.0%。维生素占饲料成本较低(2%-3%),但饲料需求占维生素总需求的70%。2020年以来,随着生猪养殖产能逐步恢复和释放,饲用维生素需求呈现平稳增长态势。在供给端受限情况下,预计VA价格将有较大上行空间,VE价格也将企稳回升。受益标的包括新和成、浙江医药。

2.2.2、纯碱库存维持低位,供需紧张支撑价格继续上行

本周(8月16日-8月20日)纯碱市场价格继续走高。部分企业停机检修,但河南地区限电影响结束,企业开工恢复,整体供应面有所增加。然而,市场货源延续偏紧格局,企业多以前期订单为主,库存低位,支撑新单成交价格上行。轻质纯碱和重质纯碱部分企业报盘均走高50-150元/吨。 需求端,浮法玻璃和光伏玻璃对重碱用量保持稳定。本周国内平板玻璃5mm市场均价2,930元/吨,较上周上涨0.21%。光伏玻璃市场交投稳中向好,3.2mm市场普遍成交价格23元/平方米。供给端,天津渤化、南方碱业等企业停工检修,但福州耀隆、青海发投等恢复开工,行业开工率提升至78.17%。截至8月19日,国内纯碱总产能3,416万吨,运行产能2,670万吨。截至8月20日,国内纯碱企业库存总量30.03万吨,较上周小幅上涨0.37%,仍处于历史低位。随着光伏玻璃不断投产,纯碱供需矛盾日益突出,价格有望持续上行。受益标的包括三友化工、远兴能源、山东海化、云图控股、中盐化工、和邦生物、华昌化工、金晶科技等。

2.2.3、化纤:棉纱价格持续上行,涤纶长丝价差扩大

本周(8月16日-8月20日),“棉花-粘胶短纤”和氨纶价差持续扩大。截至8月18日,江浙织机开工率为74.92%。 国内棉纱价格持续上行,行业景气度提升。截至8月20日,中国纱线价格指数OEC10S/C325/JS40S分别报15,400/27,560/32,600元/吨,较8月13日分别上涨1.32%/0.47%/0.31%。8月20日“棉花-粘胶短纤”价差为5,640元/吨,较8月13日增加640元/吨。海外纺织订单回流是重要驱动因素,2021年1-7月美国服装及服装配饰店销售额1,578.49亿美元,同比增加70.05%,较2019年同期增长9.91%。受德尔塔病毒影响,越南、印度、孟加拉等东南亚纺织大国纺织产业几近停摆,订单或将回流至中国。受益标的包括三友化工、新凤鸣、华峰化学、恒力石化。 涤纶长丝方面,本周涤纶长丝价差扩大。8月20日涤纶长丝POY价格报7,300元/吨,价差为1,352.50元/吨,较8月13日增加190.6元/吨。库存天数有所增加,但成本端支撑尚可,价格仍具备较强向上弹性。受益标的包括新凤鸣、恒力石化、荣盛石化。 粘胶短纤方面,本周价格维稳运行,价差扩大至4,817.5元/吨。库存约25.11万吨,小幅上升0.85%。粘胶短纤已处于底部,建议积极配置。受益标的:三友化工。 氨纶方面,本周库存持平,价差继续扩大至约40,611元/吨,企业盈利水平较高。氨纶库存2.08万吨,仍处于历史低位。下游运动服装销售量逐年快速增长,2015-2020年年均复合增长率31.5%,对氨纶需求提振明显。行业开工率高达90%,但仍不能满足旺盛需求。预计短期内氨纶市场价格或将偏强运行。受益标的:华峰化学。

2.3、本周行业新闻点评:滨华氢能源氢气净化充装二期工程开工;生态环境部发布《中国受控消耗臭氧层物质清单(修订征求意见稿)》

【氢能源】8月20日,山东滨华氢能源有限公司氢气净化充装二期工程正式开工建设,项目总投资8075万元,工期11个月。投产后,一二期总充装能力将达到14000Nm3/h,旨在打造燃料电池氢气供应生产基地。受益标的:滨化股份。 【制冷剂】8月16日,生态环境部发布《中国受控消耗臭氧层物质清单(修订征求意见稿)》,增补了包括HFC-134a等18种氢氟碳化物(HFCs)。根据《基加利修正案》履约要求,中国等发展中国家应在2024年对HFCs的生产和消费进行冻结,并逐步削减。该修正案将于2021年9月15日对我国正式生效。HFCs配额制定及相关政策正逐步完善,行业有望实现底部反转。受益标的:巨化股份、三美股份、东岳集团。

3、本周化工价格行情:81种产品价格周度上涨、84种下跌

3.1、本周化工品价格涨跌排行:液氯、金属硅等领涨

本周跟踪的233种化工产品中,81种产品价格较上周上涨,84种下跌。液氯、金属硅、四氯乙烯、丙酮和炼焦煤等产品领涨,其中液氯涨幅高达29.87%,金属硅上涨12.31%。碳酸二甲酯、PTA、天然气期货、WTI和MEG等产品跌幅居前,碳酸二甲酯跌幅达15.99%,PTA下跌7.37%。

4、本周化工价差行情:32种价差周度上涨、27种下跌

4.1、本周重点价格与价差跟踪:各产业链价差表现有所差异

本周跟踪的72种产品价差中,32种价差较上周上涨,27种下跌。

- 石化产业链: 甲苯-石脑油价差显著扩大60.81%,乙烯-石脑油价差扩大23.81%。聚合MDI和纯MDI价差小幅收窄,PTA-PX价差收窄19.25%。

- 氟化工: 氢氟酸价差基本稳定,R22和R125价差小幅收窄。

- 化纤产业链: 氨纶价差继续扩大,POY-PTA/MEG价差扩大20.91%,粘胶短纤价差小幅扩大,棉花-粘胶价差扩大。

- 煤化工、有机硅产业链: 甲醇价差扩大,DMF价差小幅扩大。煤头尿素价差小幅收窄。有机硅DMC价差扩大7.49%。

- 磷化工及农化产业链: 磷酸一铵和磷酸二铵价差小幅扩大。草甘膦和草铵膦价格基本稳定。

- 维生素产业链: 维生素E价格上涨,赖氨酸价格上涨。

4.2、本周价差涨跌排行:“甲苯-石脑油”价差显著扩大;“腈纶-0.961×丙烯腈”价差跌幅明显

本周价差涨幅前五名是:“甲苯-石脑油”(60.81%)、“二甲醚-1.41×甲醇”(43.55%)、“乙烯-石脑油”(23.81%)、“三聚磷酸钠-0.26×黄磷”(22.22%)和“POY-0.34×MEG-0.86×PTA”(20.91%)。 跌幅前五名是:“腈纶-0.961×丙烯腈”(-276.96%)、“丙烯酸丁酯-0.59×丙烯酸-0.6×正丁醇”(-44.66%)、“R125-1.55×四氯乙烯-0.92×氢氟酸”(-24.11%)、“PTA-0.655×PX”(-19.25%)和“PVC-1.45×电石-0.76×盐酸”(-17.80%)。

总结

本周化工行业整体呈现积极态势,化工行业指数跑赢沪深300指数。维生素A/E因供给端收缩,价格有望企稳回升,纯碱和化纤行业则在低库存和需求复苏的支撑下持续景气。氢能源和制冷剂等新兴领域也因政策利好和产业升级展现出增长潜力。尽管部分化工产品价格和价差涨跌互现,但报告维持对化工行业的“看好”评级,建议关注相关受益标的。主要风险包括油价大幅下跌、环保督察不及预期、下游需求疲软及经济下行。

-

氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

-

公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

-

基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

-

医药生物行业周报:GSK联手中国新锐,siRNA赛道布局再下一城

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送