-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中国化工行业信用梳理(2024)

中国化工行业信用梳理(2024)

-

下载次数:

2773 次

-

发布机构:

惠誉博华信用评级有限公司

-

发布日期:

2024-10-28

-

页数:

9页

目前中国化工行业面临供需失衡、产品价格变化周期性强的双重挑战,行业风险状况评估结果为“较高”

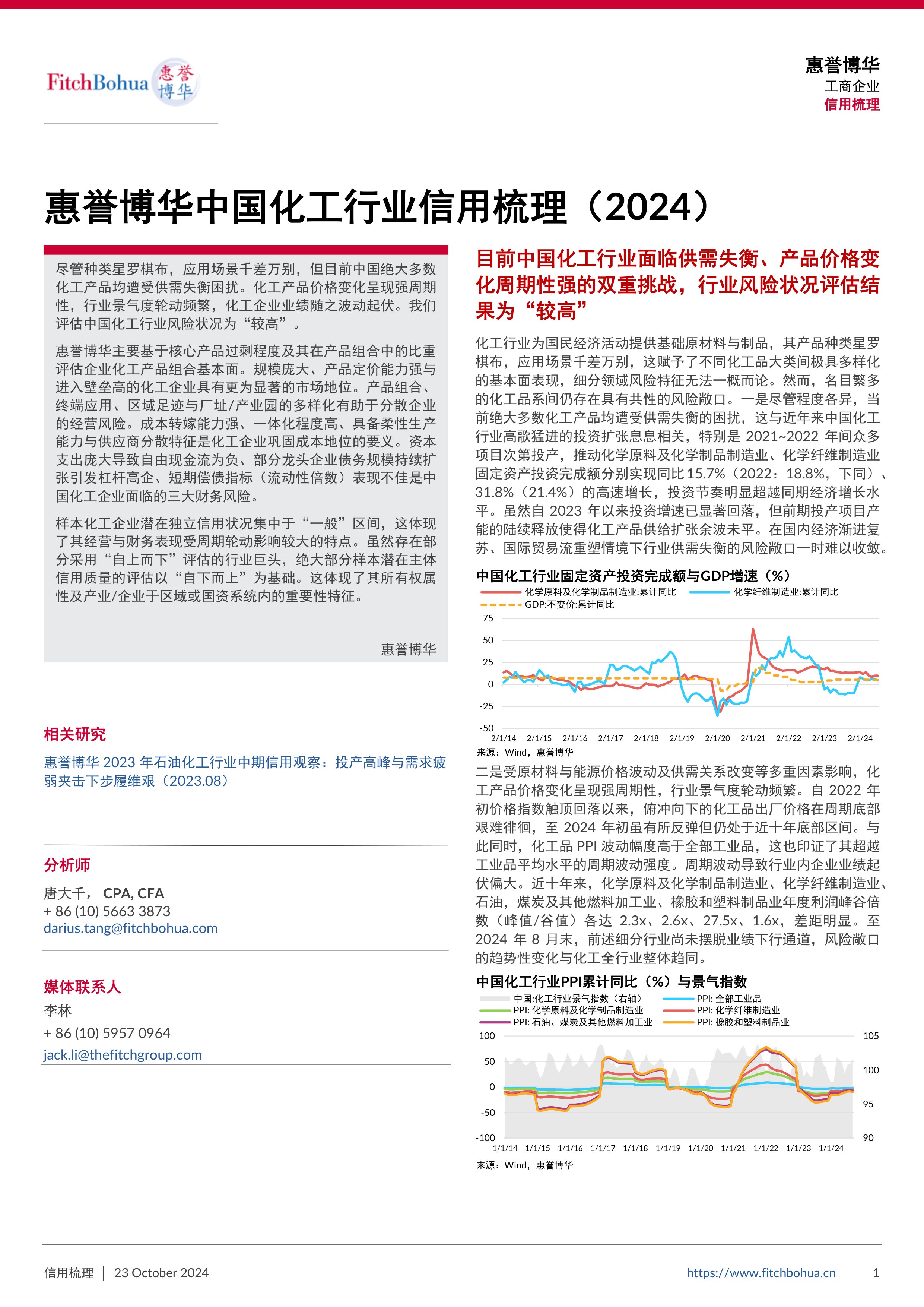

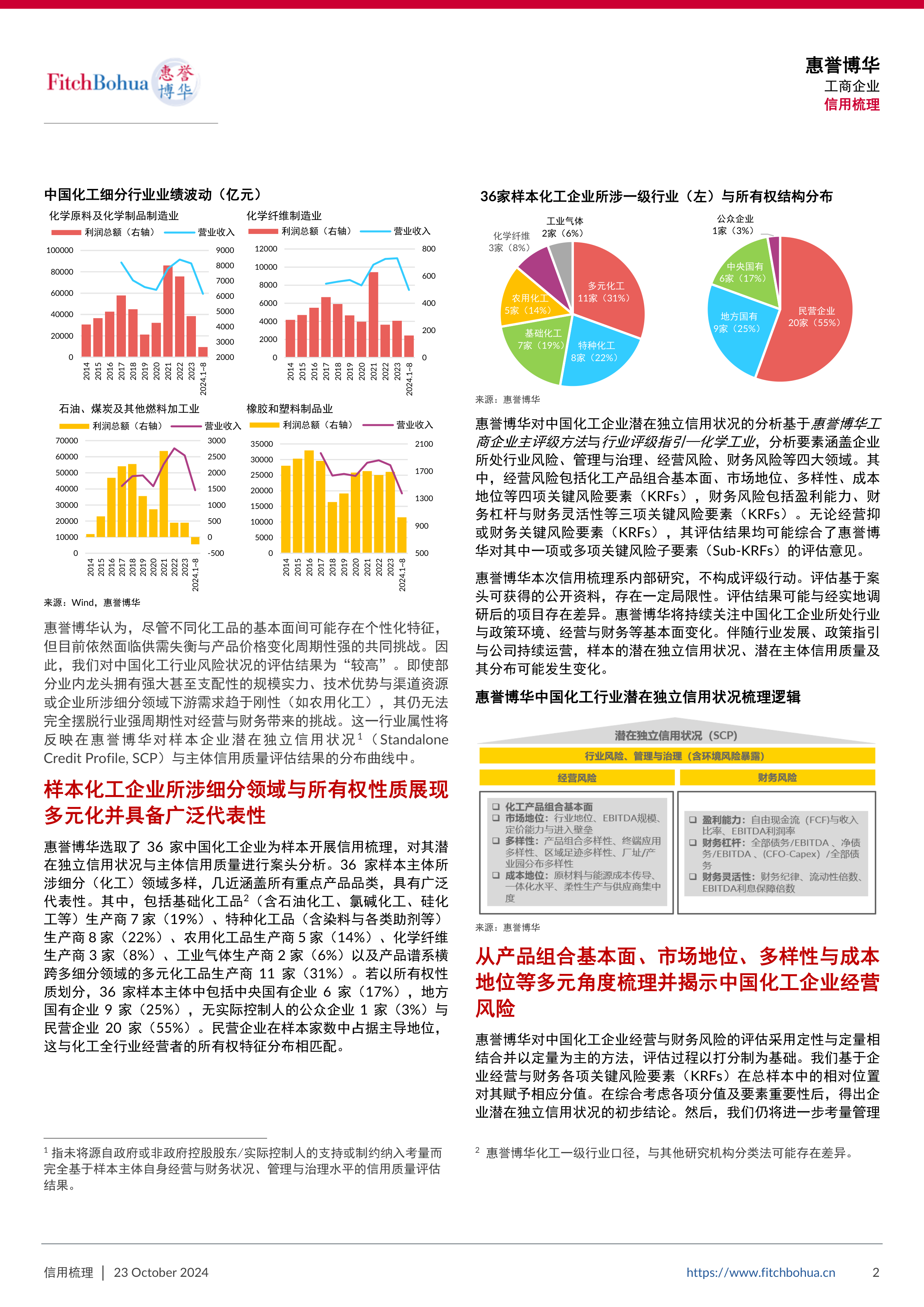

化工行业为国民经济活动提供基础原材料与制品,其产品种类星罗棋布,应用场景千差万别,这赋予了不同化工品大类间极具多样化的基本面表现,细分领域风险特征无法一概而论。然而,名目繁多的化工品系间仍存在具有共性的风险敞口。一是尽管程度各异,当前绝大多数化工产品均遭受供需失衡的困扰,这与近年来中国化工行业高歌猛进的投资扩张息息相关,特别是2021~2022年间众多项目次第投产,推动化学原料及化学制品制造业、化学纤维制造业固定资产投资完成额分别实现同比15.7%(2022:18.8%,下同)、31.8%(21.4%)的高速增长,投资节奏明显超越同期经济增长水平。虽然自2023年以来投资增速已显著回落,但前期投产项目产能的陆续释放使得化工产品供给扩张余波未平。在国内经济渐进复苏、国际贸易流重塑情境下行业供需失衡的风险敞口一时难以收敛。

中心思想

本报告基于惠誉博华对36家中国化工企业的信用梳理,运用定性与定量相结合的方法,对中国化工行业的风险状况进行分析。报告核心观点如下:

中国化工行业风险状况评估为“较高”

尽管中国化工行业产品种类繁多,应用场景广泛,但目前面临供需失衡和产品价格周期性波动两大共同挑战。 投资扩张导致产能过剩,而需求疲软使得供需失衡难以在短期内缓解。 价格波动剧烈,企业业绩起伏较大,财务风险突出,主要体现在自由现金流为负、高杠杆和短期偿债能力不足等方面。因此,惠誉博华将中国化工行业风险状况评估为“较高”。

化工企业信用状况分化显著

样本企业潜在独立信用状况集中于“一般”区间,但不同企业间存在显著差异。 大型综合性化工企业和部分特种化工企业由于规模优势、技术优势和产品定价能力较强,信用状况相对较好;而一些中小企业,特别是那些产品同质化程度高、产能利用率低的企业,信用状况则相对较弱。 此外,所有权结构也对企业信用状况产生影响,国有企业通常信用状况优于民营企业。

主要内容

本报告对中国化工行业及企业信用状况的分析,涵盖了行业风险、企业经营风险和财务风险等多个方面。

中国化工行业面临的挑战

供需失衡与价格周期性波动

报告指出,2021-2022年中国化工行业投资扩张迅速,导致2023年以来产能过剩,供需失衡问题突出。 同时,化工产品价格波动剧烈,周期性强,行业景气度轮动频繁,企业业绩波动大。 报告通过图表数据展示了中国化工行业固定资产投资完成额与GDP增速、中国化工行业PPI累计同比与景气指数以及部分细分行业利润峰谷倍数,直观地展现了行业面临的挑战。

企业财务风险

报告分析了中国化工企业面临的三大财务风险:资本支出庞大导致自由现金流为负、部分龙头企业债务规模持续扩张导致杠杆高企、短期偿债指标(流动性倍数)表现不佳。 报告通过对113家化工发债企业的财务数据分析,揭示了样本企业财务风险的普遍性。

中国化工企业经营风险评估

惠誉博华对中国化工企业经营风险的评估涵盖四个关键风险要素(KRFs):化工产品组合基本面、市场地位、多样性、成本地位。

化工产品组合基本面

评估主要基于核心产品过剩程度及其在产品组合中的比重。报告分析了不同化工产品的产能利用率,指出石脑油、聚乙烯等石化产品产能利用率较高,而磷酸一铵、复合肥等部分产品产能利用率较低,面临供需失衡的挑战。

市场地位

评估包含行业地位、EBITDA规模、定价能力与进入壁垒。报告根据113家化工发债主体的EBITDA规模分布划分阈值结构,并结合产品毛利率等指标,对样本企业市场地位进行评估。大型化工企业由于规模优势和技术优势,市场地位较强。

多样性

评估涵盖产品组合多样性、终端应用多样性、区域足迹多样性与厂址/产业园分布多样性。产品组合、终端应用、区域足迹和厂址的多样性有助于分散企业的经营风险。

成本地位

评估包含原材料与能源成本传导、一体化水平、柔性生产与供应商集中度。成本转嫁能力强、一体化程度高、具备柔性生产能力与供应商分散特征是化工企业巩固成本地位的关键。报告分析了样本企业在2021-2023年行业景气度高位骤降期间化工板块毛利率的变动情况,以此判断其成本传导能力。

中国化工企业财务风险评估

惠誉博华对中国化工企业财务风险的评估完全基于定量方法,涵盖盈利能力、财务杠杆和财务灵活性三个关键风险要素(KRFs)。

盈利能力

评估包含EBITDA利润率和自由现金流(FCF)收入比率。报告分析了样本企业过去五年的EBITDA利润率和FCF收入比率,指出近半数样本企业FCF收入比率为负,这与行业高投资增速有关。

财务杠杆

评估包含EBITDA总杠杆、EBITDA净杠杆和(CFO-Capex)/全部债务。报告分析了样本企业财务杠杆水平,指出样本企业财务杠杆普遍高于113家化工发债企业总体水平。

财务灵活性

评估包含财务纪律、流动性倍数和EBITDA利息保障倍数。报告分析了样本企业流动性倍数和EBITDA利息保障倍数,指出样本企业流动性倍数普遍较低,但EBITDA利息保障倍数较高。

中国化工企业信用状况评估结果

潜在独立信用状况

报告显示,36家样本化工企业潜在独立信用状况集中于“一般”区间,体现了行业强周期性对企业经营和财务表现的影响。

潜在主体信用质量

报告对样本企业潜在主体信用质量进行了评估,考虑了股东支持的影响。部分国有企业由于政府支持,信用评级较高;而民营企业则主要基于自身经营和财务状况进行评估。

总结

本报告对中国化工行业及36家样本企业的信用状况进行了深入分析,指出行业面临供需失衡和价格周期性波动两大挑战,企业财务风险突出。 虽然大型综合性化工企业和部分特种化工企业信用状况较好,但整体而言,中国化工行业风险状况较高。 报告结果为投资者和相关机构提供了重要的参考信息,有助于更好地理解中国化工行业的风险和机遇。 未来,惠誉博华将持续关注中国化工行业及企业的基本面变化,并及时更新相关评估结果。

-

惠誉博华2025年信用展望:基础化工

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 2025年中国可穿戴医疗设备行业市场研究报告

- 2025年中国母婴医疗服务行业市场研究报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

- 基础化工行业周报:原油、丁二烯价格上涨,关注电子特气

- 化工行业报告:化工板块维持景气度,锰酸锂、电解液(磷酸铁锂)、碳酸锂、二乙二醇、NCM等产品涨幅居前

- 化工行业研究:丁二烯、丙烯腈等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 中国成人癌痛治疗药物行业调研简报|2025/10:国产新药迈入临床,癌痛治疗开辟新路径

- 医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

- 数字经济双周报(2026年第1期):前瞻布局未来产业:脑机接口量产与商业化提速

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送