-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中药行业动态研究:基药986配置政策扶持,中药处方药有望开启新一轮成长

中药行业动态研究:基药986配置政策扶持,中药处方药有望开启新一轮成长

-

下载次数:

1182 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2022-04-02

-

页数:

5页

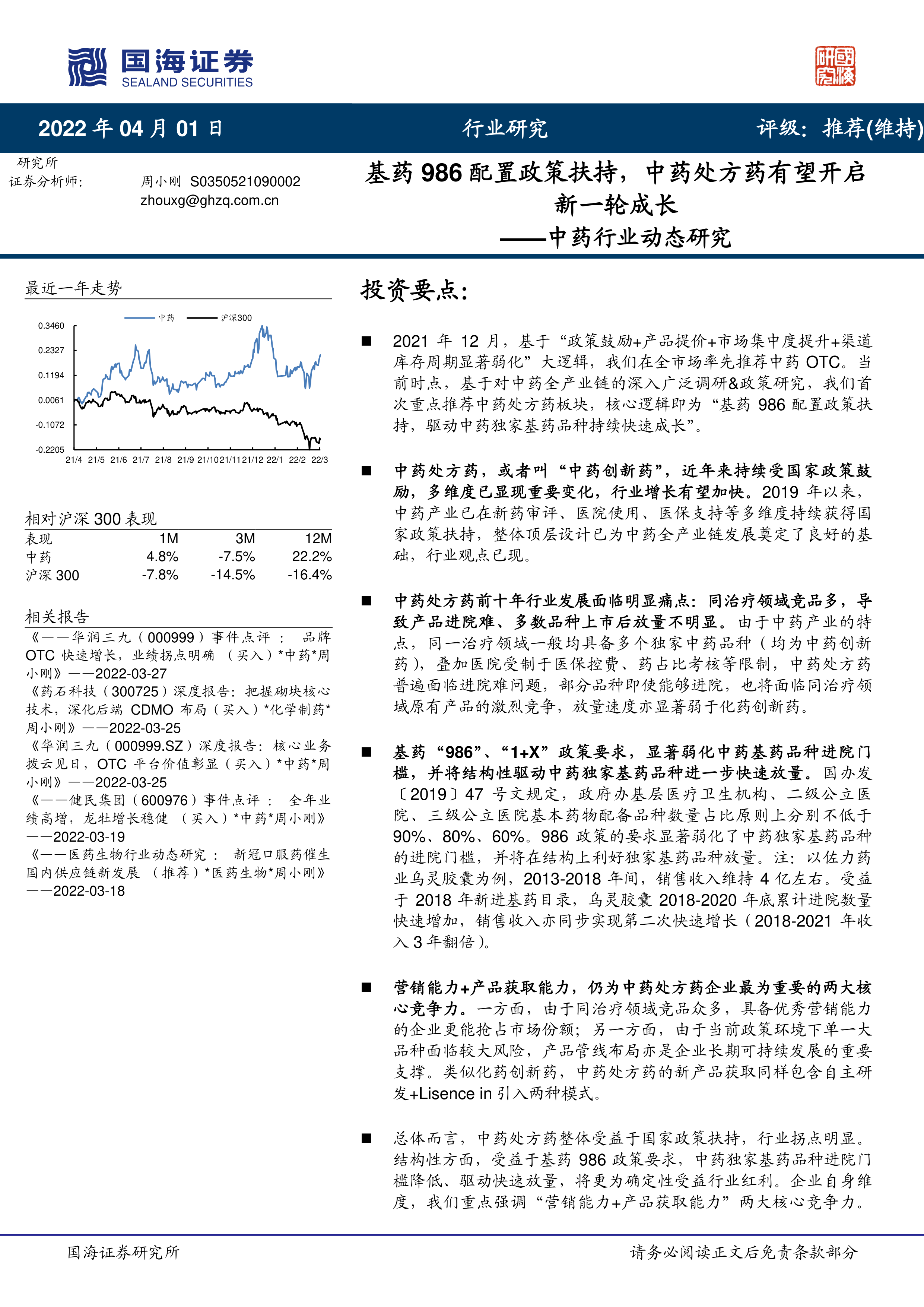

2021年12月,基于“政策鼓励+产品提价+市场集中度提升+渠道库存周期显著弱化”大逻辑,我们在全市场率先推荐中药OTC。当前时点,基于对中药全产业链的深入广泛调研&政策研究,我们首次重点推荐中药处方药板块,核心逻辑即为“基药986配置政策扶持,驱动中药独家基药品种持续快速成长”。

中药处方药,或者叫“中药创新药”,近年来持续受国家政策鼓励,多维度已显现重要变化,行业增长有望加快。2019年以来,中药产业已在新药审评、医院使用、医保支持等多维度持续获得国家政策扶持,整体顶层设计已为中药全产业链发展奠定了良好的基础,行业观点已现。

中药处方药前十年行业发展面临明显痛点:同治疗领域竞品多,导致产品进院难、多数品种上市后放量不明显。由于中药产业的特点,同一治疗领域一般均具备多个独家中药品种(均为中药创新药),叠加医院受制于医保控费、药占比考核等限制,中药处方药普遍面临进院难问题,部分品种即使能够进院,也将面临同治疗领域原有产品的激烈竞争,放量速度亦显著弱于化药创新药。

基药“986”、“1+X”政策要求,显著弱化中药基药品种进院门槛,并将结构性驱动中药独家基药品种进一步快速放量。国办发〔2019〕47号文规定,政府办基层医疗卫生机构、二级公立医院、三级公立医院基本药物配备品种数量占比原则上分别不低于90%、80%、60%。986政策的要求显著弱化了中药独家基药品种的进院门槛,并将在结构上利好独家基药品种放量。注:以佐力药业乌灵胶囊为例,2013-2018年间,销售收入维持4亿左右。受益于2018年新进基药目录,乌灵胶囊2018-2020年底累计进院数量快速增加,销售收入亦同步实现第二次快速增长(2018-2021年收入3年翻倍)。

营销能力+产品获取能力,仍为中药处方药企业最为重要的两大核心竞争力。一方面,由于同治疗领域竞品众多,具备优秀营销能力的企业更能抢占市场份额;另一方面,由于当前政策环境下单一大品种面临较大风险,产品管线布局亦是企业长期可持续发展的重要支撑。类似化药创新药,中药处方药的新产品获取同样包含自主研发+Lisencein引入两种模式。

总体而言,中药处方药整体受益于国家政策扶持,行业拐点明显。结构性方面,受益于基药986政策要求,中药独家基药品种进院门槛降低、驱动快速放量,将更为确定性受益行业红利。企业自身维度,我们重点强调“营销能力+产品获取能力”两大核心竞争力。我们认为两类标的值得投资者重点关注:一、营销能力强+品种获取能力优秀+基药目录受益的龙头公司,建议重点关注济川药业、以岭药业;二、营销能力一般、但基药目录受益已显著弱化公司短板的弹性公司,建议重点关注康缘药业、佐力药业。此外亦建议关注步长制药、天士力、昆药集团、新天药业、贵州三力、红日药业等。

重点关注公司简介

济川药业:小儿豉翘&二线产品驱动快速增长。1)蒲地蓝受制于退出省医保、药店渠道去库存,2018-2020年呈现负增长。目前退出省医保已近末期、渠道库存健康,预计将实现稳健增长;2)小儿豉翘清热颗粒销量增长较快,同时含糖型换无糖型价格提升,并有可能新进2022版国基目录,有望持续较快增长;3)二线品种梯队成型,蛋白铁+黄龙止咳+健胃消食合计收入占比约15-20%,持续实现较快增长;4)2022年预计收入和利润增长均较快,“强营销能力+Lisencein引入品种”保障未来可持续增长。

康缘药业:6大独家基药品种保障未来可持续增长。1)中药创新能力国内首屈一指。历年来累计研发45个中药创新药品种,公司董事长肖总去年当选为中国工程院院士,企业内拥有中药国家重点实验室;2)6大独家基药品种弥补营销短板,有望持续放量。公司历史上营销能力较弱、品种优势无法充分发挥。2018年基药目录公司拥有6大独家品种,在基药986政策扶持下,叠加营销逐步改为医院主管负责制,有望持续较快增长;3)银杏内酯注射液去年底医保谈判价格不变,量增长维持较高水平。公司银杏内酯2019年医保谈判大幅降价,2021年续约价格不变,未来将维持较快增长;4)资源+营销+品种+基药支持齐备,未来长期有望实现较快增长。

以岭药业:连花清瘟独占抗疫鳌头、心脑血管三大独家基药稳健增长。公司独家品种连花清瘟胶囊(颗粒)已成为新冠治疗中药“三方三药”代表性品种,市场知名度疫情期间显著提高;心脑血管三大独家品种均进入基药目录,有望持续实现较快增长;二线品种借助公司强营销能力,低基数基础上有望实现快速放量。

佐力药业:主导品种乌灵胶囊借助基药扶持政策实现二次腾飞。2018年公司三大主导产品新进基药目录(乌灵胶囊、百令片、灵泽片),进院数量快速增加,驱动销售收入快速增长。

中药处方药受国家政策扶持,板块主要上市公司估值水平较低,受益于国家基药目录扶持,相关公司增长有望加速。对中药行业维持推荐评级。

风险提示:新冠疫情影响医院终端销售的风险;基药扶持政策各省落地执行低于预期的风险;部分产品集采降价幅度超预期的风险;中药新药上市审评进度低于预期的风险;中药材成本过快上涨风险。

中心思想

本报告的核心观点是:受益于国家政策扶持,特别是“基药986”政策,中药处方药行业拐点已现,增长有望加快。报告推荐关注两类标的:一类是营销能力强、产品获取能力优秀且受益于基药目录的龙头公司;另一类是营销能力一般,但基药目录受益已显著弱化公司短板的弹性公司。

中药处方药行业拐点来临:政策红利驱动增长

国家政策在中药新药审评、医院使用、医保支持等多维度持续扶持中药产业,为中药全产业链发展奠定了良好的基础。特别是“基药986”政策,显著降低了中药独家基药品种的进院门槛,驱动其快速放量,是中药处方药行业增长的重要驱动力。

核心竞争力:营销能力与产品获取能力

报告指出,营销能力和产品获取能力是中药处方药企业最重要的两大核心竞争力。强大的营销能力能够帮助企业在竞争激烈的市场中抢占份额;而拥有丰富的产品管线,通过自主研发或License in引入新产品,则能保障企业的长期可持续发展。

主要内容

中药处方药行业现状及发展趋势分析

报告首先分析了中药处方药行业过去十年的发展痛点:同治疗领域竞品众多,导致产品进院难,多数品种上市后放量不明显。 但随着国家政策的扶持,特别是“基药986”政策的实施,这一现状有望得到改善。

基药“986”政策对中药处方药的影响

“基药986”政策要求基层医疗卫生机构、二级公立医院、三级公立医院基本药物配备品种数量占比分别不低于90%、80%、60%。该政策显著降低了中药独家基药品种的进院门槛,并结构性地利好独家基药品种的放量。报告以佐力药业的乌灵胶囊为例,说明了基药政策带来的显著销售增长。

重点关注公司分析

报告重点关注了济川药业、康缘药业、以岭药业和佐力药业四家公司。

济川药业:强营销能力+License in引入品种保障未来增长

济川药业凭借其强大的营销能力和License in引入新产品的策略,有望实现持续快速增长。其小儿豉翘清热颗粒销量增长迅速,并有望新进2022版国基目录。

康缘药业:六大独家基药品种弥补营销短板

康缘药业拥有六大独家基药品种,这在“基药986”政策的扶持下,有望弥补其营销能力相对较弱的短板,实现持续放量增长。

以岭药业:连花清瘟和心脑血管三大独家基药驱动增长

以岭药业的连花清瘟胶囊(颗粒)在新冠疫情期间市场知名度显著提升,其心脑血管三大独家品种也进入基药目录,有望持续实现较快增长。

佐力药业:乌灵胶囊受益于基药政策实现二次腾飞

佐力药业的三大主导产品(乌灵胶囊、百令片、灵泽片)在2018年新进基药目录后,进院数量快速增加,驱动销售收入快速增长。

其他值得关注的公司

除了上述四家公司外,报告还建议关注步长制药、天士力、昆药集团、新天药业、贵州三力、红日药业等公司。

盈利预测及投资评级

报告提供了部分重点关注公司的2020年、2021年及2022年的EPS和PE数据,但未给出明确的投资评级,仅对中药行业维持推荐评级。

总结

本报告基于对中药全产业链的深入调研和政策研究,分析了中药处方药行业的发展现状、机遇和挑战。报告认为,在国家政策扶持,特别是“基药986”政策的驱动下,中药处方药行业拐点已现,增长有望加快。报告推荐关注营销能力强、产品获取能力优秀且受益于基药目录的龙头公司,以及营销能力一般但受益于基药政策的弹性公司。 然而,报告也提示了新冠疫情影响、政策落地执行低于预期、产品集采降价、新药上市审评进度低于预期以及中药材成本上涨等风险。投资者需谨慎决策。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送