-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

新材料产业周报:2023年中国半导体设备市场同比增长29% 京东方柔性AMOLED出货量创新高

新材料产业周报:2023年中国半导体设备市场同比增长29% 京东方柔性AMOLED出货量创新高

-

下载次数:

2323 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2024-04-14

-

页数:

33页

投资要点:

核心逻辑

新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与技术突破,国内新材料有望迎来加速成长期。所谓“一代材料,一代产业”,新材料产业属于基石性产业,是其他产业的物质基础。我们筛选了支撑人类社会发展的重要领域,包括电子信息、新能源、生物技术、节能环保等,持续挖掘并追踪处于上游核心供应链、研发能力较强、管理优异的新材料公司。

1)电子信息板块:重点关注半导体材料、显示材料、5G材料等。

板块动态:

4月10日,SEMI:SEMI指出,2023年全球半导体制造设备销售额从2022年的1076亿美元的历史记录小幅下降1.3%,至1063亿美元。2023年芯片设备支出排名前三的中国大陆、韩国和中国台湾地区占全球设备市场的72%,中国仍然是全球最大的半导体设备市场。2023年在中国的投资同比增加了29%,达到366亿美元。由于需求疲软和memory市场库存调整,第二大设备市场韩国的设备支出下降了7%,至199亿美元。在连续四年增长后,中国台湾地区的设备销售额也减少了27%,达到196亿美元。北美的年度半导体设

备投资增长了15%,主要得益于《芯片和科学法案》的投资;欧洲增长了3%;日本和世界其他地区的销售额同比分别下降了5%和39%。

4月8日,ledinside:近日,京东方最新的调研纪要显示,公司近年来柔性AMOLED出货量保持大幅增长,2023年柔性AMOLED出货量全年近1.2亿片,同比增长近50%,创单年出货量新高。京东方称,2024年公司柔性AMOLED出货量目标相较去年将持续增长,预计增幅30%以上,并不断提升高端应用和品牌客户占比,总量1.6亿片以上。京东方还表示,2023年手机市场折叠、LTPO产品出货量快速提升,其中LTPO产品成为高端旗舰手机的主流选择;公司的柔性AMOLED产品在折叠、LTPO等高端旗舰手机产品上具有较

请务必阅读正文后免责条款部分

强的竞争优势,出货量均位于行业前列。

2)航空航天板块:重点关注PI薄膜、精密陶瓷、碳纤维。

板块动态:

4月12日,格隆汇:国家航天局今日发布消息,鹊桥二号中继星已完成在轨对通测试。经评估,中继星平台和载荷工作正常,功能和性能满足任务要求,可为探月工程四期及后续国内外月球探测任务提供中继通信服务,鹊桥二号中继星任务取得圆满成功。

3)新能源板块:重点关注光伏、锂离子电池、质子交换膜、储氢材料等。

板块动态:

4月11日,中新经纬:“中国充电联盟”微信号10日发布2024年3

月全国电动汽车充换电基础设施运行情况。公共充电基础设施运行情况方面,2024年3月比2024年2月公共充电桩增加8.3万台,3月同比增长48.6%。截至2024年3月,联盟内成员单位总计上报公共充电桩290.9万台,其中直流充电桩127.8万台、交流充电桩163.1万台。从2023年4月到2024年3月,月均新增公共充电桩约7.9万台。

4)生物技术板块:重点关注合成生物学、科学服务等。

板块动态:

4月9日,synbio深波公众号:2024年3月20日,汉和生物精制提纯中试车间已正式开机生产,高纯度5-氨基乙酰丙酸盐酸盐、磷酸盐(98%-99%含量)已实现规模化量产,日产能达到150kg/天。5-氨基乙酰丙酸(ALA)作为一种非蛋白氨基酸,是生物体合成血红素、叶绿素和维生素B12等四氢吡咯化合物必不可少的前体物质,在农业、医药、医美、饲料等领域拥有广泛的应用前景。

5)节能环保板块:重点关注吸附树脂、膜材料、可降解塑料等。

板块动态:

4月11日,中国人民银行:中国人民银行联合国家发展改革委、工业和信息化部、财政部、生态环境部、金融监管总局和中国证监会印发《关于进一步强化金融支持绿色低碳发展的指导意见》,做好绿色金融大文章,积极支持绿色低碳发展。指导意见提出的主要目标是,未来5年,国际领先的金融支持绿色低碳发展体系基本构建;到2035年,各类经济金融绿色低碳政策协同高效推进,金融支持绿色低碳发展的标准体系和政策支持体系更加成熟,资源配置、风险管理和市场定价功能得到更好发挥。

行业评级及投资策略:新材料受到下游应用板块催化,逐步放量迎来景气周期,维持新材料行业“推荐”评级。

风险提示:替代技术出现;行业竞争加剧;经济大幅下行;产品价格大幅波动;重点关注公司业绩不达预期等。

中心思想

本报告的核心观点是:新材料行业景气度向上,维持“推荐”评级。 具体体现在以下几个方面:

新材料行业整体向好

新材料行业正处于下游需求爆发阶段,政策支持和技术突破将加速其发展。作为基石性产业,新材料支撑着电子信息、新能源、生物技术、节能环保等重要领域。

电子信息板块增长强劲

2023年中国半导体设备市场同比增长29%,达到366亿美元,仍是全球最大市场。京东方柔性AMOLED出货量创新高,同比增长近50%,预计2024年将持续增长30%以上。 全球半导体制造设备销售额小幅下降,但北美市场因《芯片和科学法案》的投资而增长显著。

其他板块发展势头良好

新能源板块方面,3月份公共充电桩同比增长48.6%,显示出新能源汽车市场的蓬勃发展。生物技术板块,汉和生物实现5-氨基乙酰丙酸规模化量产。节能环保板块,国家政策大力支持绿色低碳发展。

主要内容

本报告详细分析了新材料行业的多个细分板块,并提供了相关数据和公司信息。

新材料产业动态更新

报告首先对新材料产业的动态进行了更新,涵盖了电子信息、航空航天、新能源、生物技术和节能环保五个板块。每个板块都包含产业动态、关键数据、企业信息和企业关键数据四个部分。

电子信息板块分析

该板块重点关注半导体材料、显示材料和5G材料。报告详细介绍了SEMI发布的全球半导体制造设备销售数据,以及京东方柔性AMOLED的出货量增长情况,并列举了相关企业公告和关键数据,例如费城半导体指数、DRAM和NAND价格变化等。

航空航天板块分析

该板块重点关注PI薄膜、精密陶瓷和碳纤维。报告提及了鹊桥二号中继星任务圆满成功的消息,并提供了中国铝合金、螺纹钢和碳纤维市场价格等关键数据。

新能源板块分析

该板块重点关注光伏、锂离子电池、质子交换膜和储氢材料。报告引用了“中国充电联盟”发布的充电桩新增数据,并提供了碳酸锂、氢氧化锂、DMC、六氟磷酸锂、磷酸铁锂正极材料、三元材料正极材料、多晶硅、太阳能电池和光伏组件价格等关键数据。

生物技术板块分析

该板块重点关注合成生物学和科学服务。报告介绍了汉和生物5-氨基乙酰丙酸的规模化量产情况。

节能环保板块分析

该板块重点关注吸附树脂、膜材料和可降解塑料。报告提及了中国人民银行发布的《关于进一步强化金融支持绿色低碳发展的指导意见》,并提供了PTFE分散树脂、PLA和PBAT市场价格等关键数据。

板块数据跟踪

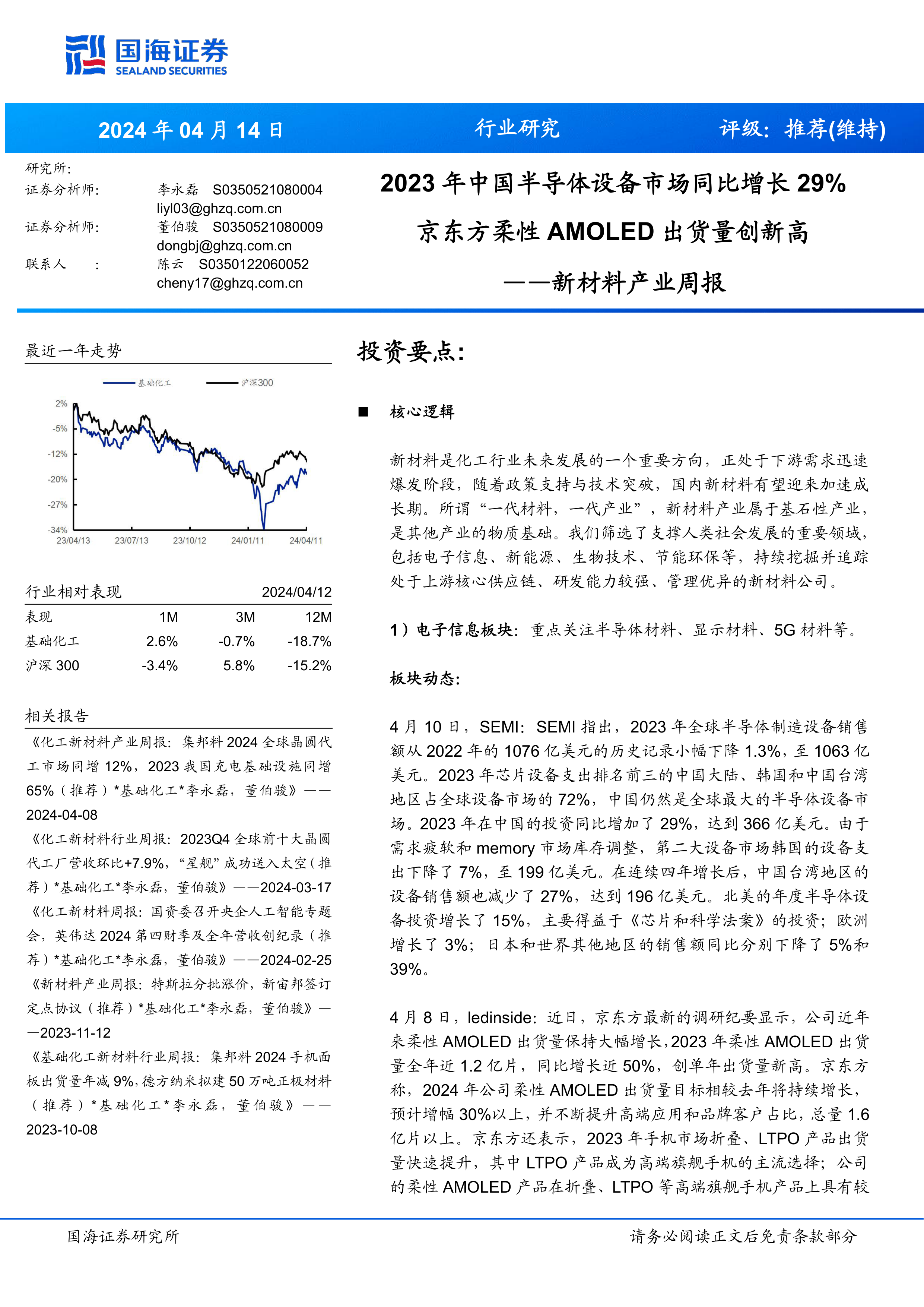

报告提供了近一年和近三个月新材料指数、半导体材料指数、OLED指数、液晶指数、碳纤维指数、生物科技指数和可降解塑料指数与沪深300指数的对比图,以及重点个股的涨跌幅排序。这些数据直观地展现了各板块的市场表现。

行业评级及投资策略

基于对市场数据的分析,报告维持新材料行业“推荐”评级。

风险提示

报告最后列出了投资新材料行业的风险提示,包括替代技术出现、行业竞争加剧、经济大幅下行、产品价格大幅波动以及重点关注公司业绩不达预期等。

总结

本报告基于公开数据和信息,对2024年4月14日新材料行业进行了全面分析。报告指出,新材料行业整体向好,电子信息板块增长强劲,其他板块也保持良好发展势头。 虽然存在一些风险,但总体而言,新材料行业值得关注,维持“推荐”评级。 报告中提供了大量的数据图表和公司信息,为投资者提供了较为全面的参考依据。 需要注意的是,报告中的信息和观点仅供参考,不构成投资建议,投资者应谨慎决策。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送