-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工新材料行业周报:81%半导体公司预期今年营收增长,中国化学又一新材料研究进入中试阶段

化工新材料行业周报:81%半导体公司预期今年营收增长,中国化学又一新材料研究进入中试阶段

-

下载次数:

1882 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-03-20

-

页数:

14页

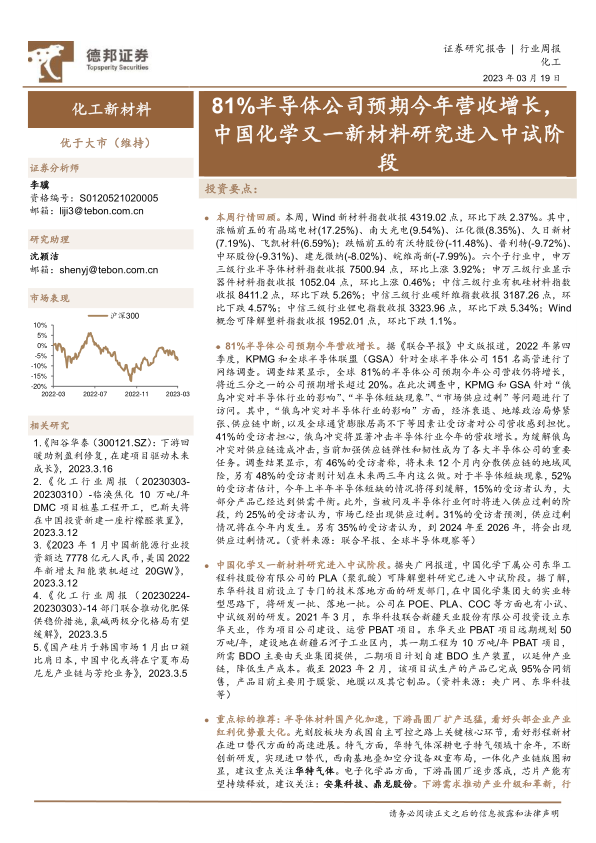

本周行情回顾。本周,Wind新材料指数收报4319.02点,环比下跌2.37%。其中,涨幅前五的有晶瑞电材(17.25%)、南大光电(9.54%)、江化微(8.35%)、久日新材(7.19%)、飞凯材料(6.59%);跌幅前五的有沃特股份(-11.48%)、普利特(-9.72%)、中环股份(-9.31%)、建龙微纳(-8.02%)、皖维高新(-7.99%)。六个子行业中,申万三级行业半导体材料指数收报7500.94点,环比上涨3.92%;申万三级行业显示器件材料指数收报1052.04点,环比上涨0.46%;中信三级行业有机硅材料指数收报8411.2点,环比下跌5.26%;中信三级行业碳纤维指数收报3187.26点,环比下跌4.57%;中信三级行业锂电指数收报3323.96点,环比下跌5.34%;Wind概念可降解塑料指数收报1952.01点,环比下跌1.1%。

81%半导体公司预期今年营收增长。据《联合早报》中文版报道,2022年第四季度,KPMG和全球半导体联盟(GSA)针对全球半导体公司151名高管进行了网络调查。调查结果显示,全球81%的半导体公司预期今年公司营收仍将增长,将近三分之一的公司预期增长超过20%。在此次调查中,KPMG和GSA针对“俄乌冲突对半导体行业的影响”、“半导体短缺现象”、“市场供应过剩”等问题进行了访问。其中,“俄乌冲突对半导体行业的影响”方面,经济衰退、地缘政治局势紧张、供应链中断,以及全球通货膨胀居高不下等因素让受访者对公司营收感到担忧。41%的受访者担心,俄乌冲突将显著冲击半导体行业今年的营收增长。为缓解俄乌冲突对供应链造成冲击,当前加强供应链弹性和韧性成为了各大半导体公司的重要任务。调查结果显示,有46%的受访者称,将未来12个月内分散供应链的地域风险,另有48%的受访者则计划在未来两三年内这么做。对于半导体短缺现象,52%的受访者估计,今年上半年半导体短缺的情况将得到缓解,15%的受访者认为,大部分产品已经达到供需平衡。此外,当被问及半导体行业何时将进入供应过剩的阶段,约25%的受访者认为,市场已经出现供应过剩。31%的受访者预测,供应过剩情况将在今年内发生。另有35%的受访者认为,到2024年至2026年,将会出现供应过剩情况。(资料来源:联合早报、全球半导体观察等)

中国化学又一新材料研究进入中试阶段。据央广网报道,中国化学下属公司东华工程科技股份有限公司的PLA(聚乳酸)可降解塑料研究已进入中试阶段。据了解,东华科技目前设立了专门的技术落地方面的研发部门,在中国化学集团大的实业转型思路下,将研发一批、落地一批。公司在POE、PLA、COC等方面也有小试、中试级别的研发。2021年3月,东华科技联合新疆天业股份有限公司投资设立东华天业,作为项目公司建设、运营PBAT项目。东华天业PBAT项目远期规划50万吨/年,建设地在新疆石河子工业区内,其一期工程为10万吨/年PBAT项目,所需BDO主要由天业集团提供,二期项目计划自建BDO生产装置,以延伸产业链,降低生产成本。截至2023年2月,该项目试生产的产品已完成95%合同销售,产品目前主要用于膜袋、地膜以及其它制品。(资料来源:央广网、东华科技等)

重点标的推荐:半导体材料国产化加速,下游晶圆厂扩产迅猛,看好头部企业产业红利优势最大化。光刻胶板块为我国自主可控之路上关键核心环节,看好彤程新材在进口替代方面的高速进展。特气方面,华特气体深耕电子特气领域十余年,不断创新研发,实现进口替代,西南基地叠加空分设备双重布局,一体化产业链版图初显,建议重点关注华特气体。电子化学品方面,下游晶圆厂逐步落成,芯片产能有望持续释放,建议关注:安集科技、鼎龙股份。下游需求推动产业升级和革新,行业迈入高速发展期。国内持续推进制造升级,高标准、高性能材料需求将逐步释放,新材料产业有望快速发展。国瓷材料三大业务保持高增速,有条不紊打造齿科巨头,新能源业务爆发式增长,横向拓展、纵向延伸打造新材料巨擘,建议重点关注新材料平台型公司国瓷材料。高分子材料的性能提升离不开高分子助剂,国内抗老化剂龙头利安隆,珠海新基地产能逐步释放,凭借康泰股份,进军千亿润滑油添加剂,打造第二增长点,建议重点关注国内抗老化剂龙头利安隆。碳中和背景下,绿电行业蓬勃发展,光伏风电装机量逐渐攀升,建议关注上游原材料金属硅龙头企业合盛硅业、EVA粒子技术行业领先的联泓新科、拥有三氯氢硅产能的新安股份以及三孚股份。

风险提示:下游需求不及预期,产品价格波动风险,新产能释放不及预期等。

中心思想

本报告的核心观点如下:

化工新材料市场表现及行业趋势分析

本周Wind新材料指数下跌2.37%,但半导体材料指数上涨3.92%,显示出细分行业间的差异化走势。中国化学旗下东华科技的PLA可降解塑料进入中试阶段,以及全球工程材料龙头DOMO化学在浙江嘉兴投资新工厂,都体现了新材料领域的积极发展态势。然而,部分子行业如有机硅、碳纤维和锂电材料指数均出现下跌,表明市场存在一定的不确定性。 81%的全球半导体公司预期今年营收增长,但俄乌冲突、经济衰退和供应链中断等因素仍构成潜在风险。

投资建议与风险提示

报告建议重点关注半导体材料国产化加速带来的投资机会,推荐彤程新材、华特气体、安集科技、鼎龙股份和国瓷材料等公司。同时,也需关注下游需求不及预期、产品价格波动以及新产能释放不及预期等风险。

主要内容

整体市场行情回顾及子行业表现

本周Wind新材料指数下跌2.37%,但不同子行业表现差异显著。半导体材料指数上涨3.92%,显示器件材料指数上涨0.46%,而有机硅、碳纤维、锂电材料和可降解塑料指数均出现不同程度的下跌,跌幅分别为5.26%、4.57%、5.34%和1.1%。 报告提供了各个指数的图表,直观地展现了市场波动情况。

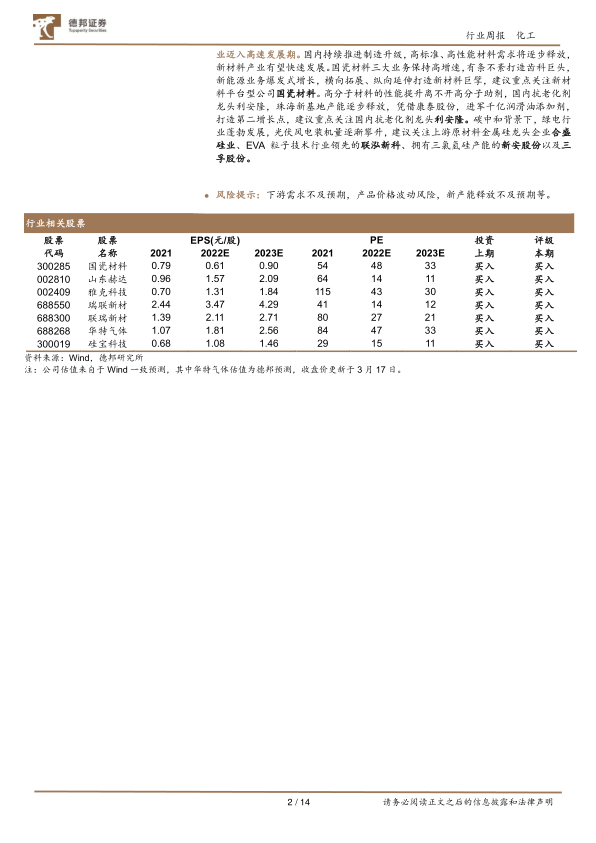

重点关注公司周行情回顾

报告详细列出了本周涨跌幅前十的公司,并对部分公司(蓝晓科技、宏柏新材、久日新材、南大光电、瑞华泰)的重要公告进行了总结,涵盖了业绩快报、年度报告以及项目投资进展等信息。 此外,报告还提供了一个重点公司估值一览表,包含了市值、EPS、PE等关键财务指标,方便投资者进行比较分析。

近期行业热点跟踪

本节重点关注了以下几个行业热点:

中国化学PLA可降解塑料进入中试阶段

中国化学旗下东华科技的PLA可降解塑料研究进入中试阶段,并介绍了其PBAT项目的进展情况,体现了中国在新材料领域的研发和产业化能力。

全球工程材料龙头DOMO化学宣布开工

全球工程材料龙头DOMO化学在浙江嘉兴投资新工厂,这标志着其对亚洲市场的重视,也反映了中国化工产业的吸引力。

泰和新材芳纶涂覆隔膜中试线新进展

泰和新材芳纶涂覆隔膜中试线正在试车,这预示着其在锂电材料领域的布局进一步深化。

欧洲强制新建建筑使用太阳能屋顶

欧洲议会通过的法案要求到2028年所有新建筑安装光伏,这将极大推动光伏产业的发展,并对相关材料的需求产生积极影响。

81%半导体公司预期今年营收增长

KPMG和GSA的调查显示,大部分半导体公司对今年的营收增长持乐观态度,但同时也关注俄乌冲突、经济衰退和供应链风险等因素。

相关数据追踪

报告提供了费城半导体指数、中国集成电路出口和进口金额以及NAND Flash和DRAM日度价格图等数据,为投资者提供更全面的市场信息。

风险提示

报告最后列出了下游需求不及预期、产品价格波动风险、新产能释放不及预期等潜在风险,提醒投资者注意投资风险。

总结

本报告通过对化工新材料市场行情的回顾、重点公司表现的分析以及近期行业热点的跟踪,对化工新材料行业的发展趋势进行了深入的解读。报告指出,虽然整体市场存在波动,但部分细分领域,特别是半导体材料领域,展现出强劲的增长潜力。 报告同时提供了投资建议和风险提示,为投资者提供参考,但需注意投资决策最终应基于自身判断。 报告中大量的数据和图表,增强了分析的客观性和说服力。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送