-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:关税影响有限,持续看好中国创新药资产

医药行业周报:关税影响有限,持续看好中国创新药资产

-

下载次数:

265 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-04-13

-

页数:

33页

投资要点

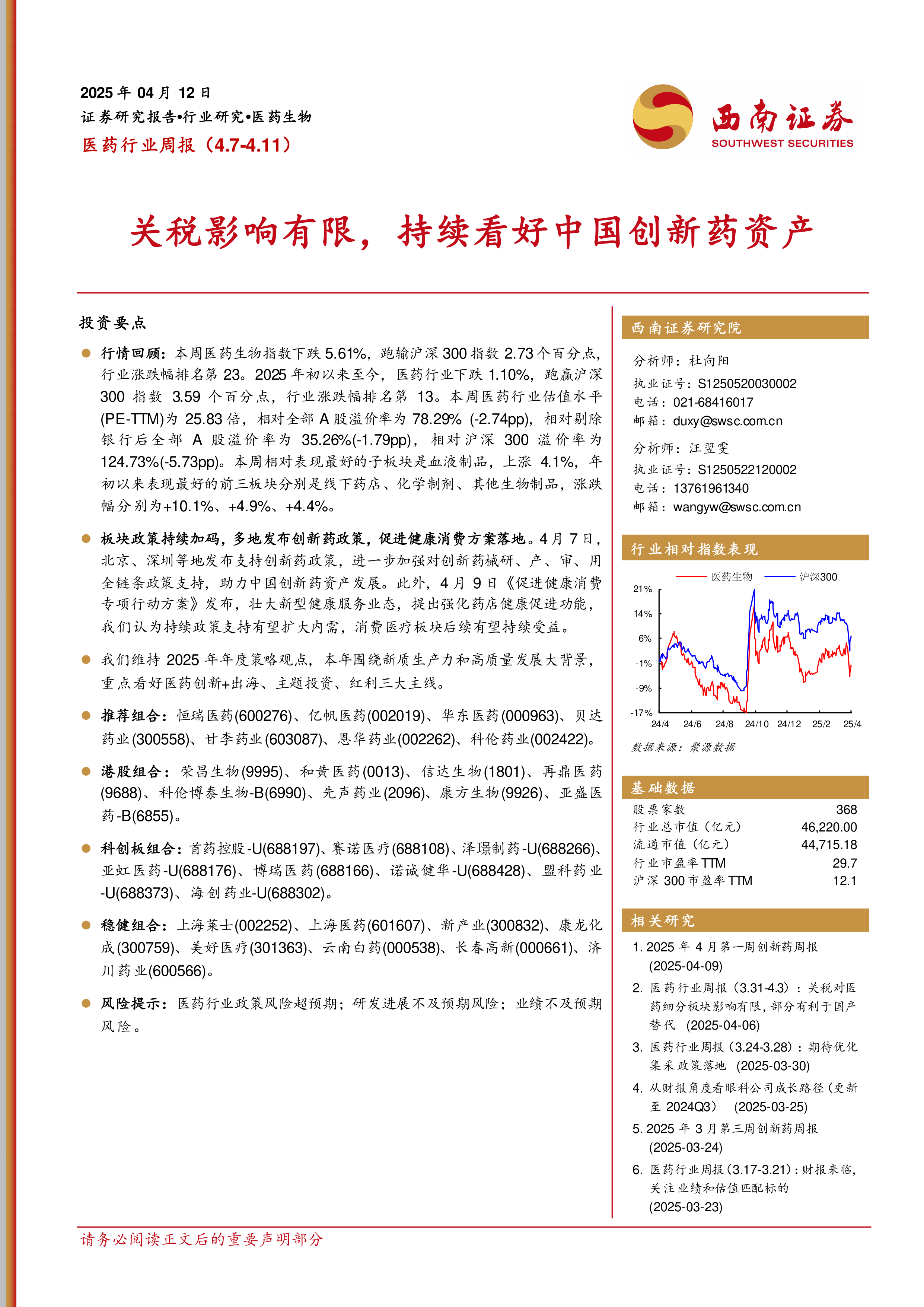

行情回顾:本周医药生物指数下跌5.61%,跑输沪深300指数2.73个百分点,行业涨跌幅排名第23。2025年初以来至今,医药行业下跌1.10%,跑赢沪深300指数3.59个百分点,行业涨跌幅排名第13。本周医药行业估值水平(PE-TTM)为25.83倍,相对全部A股溢价率为78.29%(-2.74pp),相对剔除银行后全部A股溢价率为35.26%(-1.79pp),相对沪深300溢价率为124.73%(-5.73pp)。本周相对表现最好的子板块是血液制品,上涨4.1%,年初以来表现最好的前三板块分别是线下药店、化学制剂、其他生物制品,涨跌幅分别为+10.1%、+4.9%、+4.4%。

板块政策持续加码,多地发布创新药政策,促进健康消费方案落地。4月7日,北京、深圳等地发布支持创新药政策,进一步加强对创新药械研、产、审、用全链条政策支持,助力中国创新药资产发展。此外,4月9日《促进健康消费专项行动方案》发布,壮大新型健康服务业态,提出强化药店健康促进功能,我们认为持续政策支持有望扩大内需,消费医疗板块后续有望持续受益。

我们维持2025年年度策略观点,本年围绕新质生产力和高质量发展大背景,重点看好医药创新+出海、主题投资、红利三大主线。

推荐组合:恒瑞医药(600276)、亿帆医药(002019)、华东医药(000963)、贝达药业(300558)、甘李药业(603087)、恩华药业(002262)、科伦药业(002422)。

港股组合:荣昌生物(9995)、和黄医药(0013)、信达生物(1801)、再鼎医药(9688)、科伦博泰生物-B(6990)、先声药业(2096)、康方生物(9926)、亚盛医药-B(6855)。

科创板组合:首药控股-U(688197)、赛诺医疗(688108)、泽璟制药-U(688266)、亚虹医药-U(688176)、博瑞医药(688166)、诺诚健华-U(688428)、盟科药业-U(688373)、海创药业-U(688302)。

稳健组合:上海莱士(002252)、上海医药(601607)、新产业(300832)、康龙化成(300759)、美好医疗(301363)、云南白药(000538)、长春高新(000661)、济川药业(600566)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

中心思想

本报告的核心观点是:尽管本周医药生物指数下跌,但长期来看,中国创新药资产依然值得看好。这一观点基于以下几点:

创新药政策持续加码

多地发布支持创新药政策,加强对创新药械研、产、审、用全链条政策支持,这将助力中国创新药资产发展,扩大内需,消费医疗板块有望持续受益。

估值水平与市场表现分析

虽然本周医药行业估值水平相对较高,且指数跑输大盘,但年初至今医药行业跑赢沪深300指数,部分子板块表现突出,显示出医药行业具备长期投资价值。

主要内容

本报告详细分析了 2025年4月7日至4月11日一周内医药行业的市场表现、政策动态以及投资策略。

医药行业二级市场表现

报告首先回顾了本周医药生物指数的整体表现,指出其下跌5.61%,跑输沪深300指数2.73个百分点,但年初至今跑赢沪深300指数3.59个百分点。报告深入分析了医药行业及个股的涨跌情况,并对估值水平进行了详细解读,包括PE-TTM、相对溢价率等指标,并通过图表直观展现了行业及子板块的估值水平和市场表现。此外,报告还分析了大宗交易、融资融券、股东大会、定增、限售股解禁以及股东减持等二级市场动态数据。

行业政策及新闻梳理

报告总结了本周医药行业相关的政策新闻,重点关注了多地发布的支持创新药政策以及促进健康消费的专项行动方案,并分析了这些政策对医药行业的影响。同时,报告还梳理了本周医药行业发生的审批及新药上市新闻以及研发进展,包括创新药的获批上市、临床试验进展等信息,为投资者提供最新的行业动态。

投资策略及重点个股推荐

报告维持了2025年年度策略观点,即围绕新质生产力和高质量发展大背景,重点看好医药创新+出海、主题投资、红利三大主线。报告推荐了A股、港股和科创板三个组合,并对上周组合表现进行了分析,包括组合收益简评以及个股的简要分析,为投资者提供具体的投资建议。 报告还提供了推荐组合、港股组合、科创板组合和稳健组合公司盈利预测表,方便投资者进行投资决策。

总结

本报告通过对2025年4月7日至11日一周内医药行业二级市场表现、政策动态和投资策略的全面分析,得出结论:尽管短期市场波动存在,但长期来看,中国创新药资产依然具有较大的发展潜力和投资价值。 持续的政策支持、创新药械的研发进展以及部分子板块的良好表现,都为医药行业未来的发展提供了有力支撑。 报告提供的投资组合建议,为投资者提供了具体的投资方向和参考。 然而,投资者仍需关注医药行业政策风险、研发进展不及预期风险以及业绩不及预期风险等潜在风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送