-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2021年度策略报告:拥抱周期龙头,把握新材料投资机会

化工行业2021年度策略报告:拥抱周期龙头,把握新材料投资机会

-

下载次数:

2248 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2020-12-10

-

页数:

40页

2021年将是新一轮库存周期的开端。2020年受疫情影响,内需外需先抑后扬,行业景气度在Q3企稳反弹。微观上,环氧丙烷、MDI、有机硅中间体DMC、PA66等价格出现大幅上涨,也表明需求出现边际改善。2021年化工各行业将处于被动去库存和主动补库存的阶段,一般而言,库存周期的各个阶段至少持续两个季度。而产能投产方面,各子行业的投产节奏放缓,主要资本开支均来自龙头企业,行业集中度提升,化工企业在产业链中的议价能力提升。因此,我们认为2021年化工行业将处于景气度上行的通道。伴随着原油需求回暖,化工行业PPI有望回升。

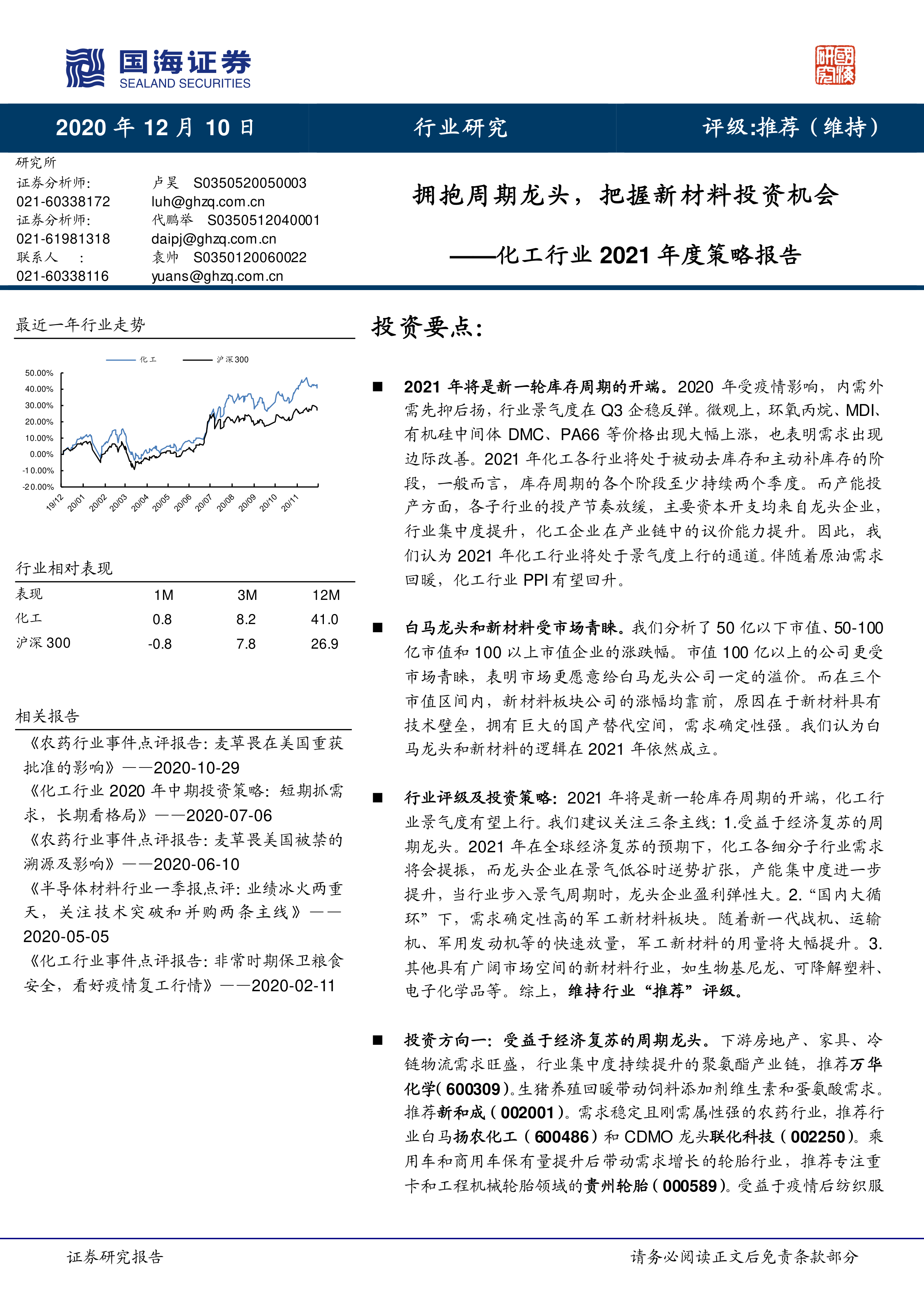

白马龙头和新材料受市场青睐。我们分析了50亿以下市值、50-100亿市值和100以上市值企业的涨跌幅。市值100亿以上的公司更受市场青睐,表明市场更愿意给白马龙头公司一定的溢价。而在三个市值区间内,新材料板块公司的涨幅均靠前,原因在于新材料具有技术壁垒,拥有巨大的国产替代空间,需求确定性强。我们认为白马龙头和新材料的逻辑在2021年依然成立。

行业评级及投资策略:2021年将是新一轮库存周期的开端,化工行业景气度有望上行。我们建议关注三条主线:1.受益于经济复苏的周期龙头。2021年在全球经济复苏的预期下,化工各细分子行业需求将会提振,而龙头企业在景气低谷时逆势扩张,产能集中度进一步提升,当行业步入景气周期时,龙头企业盈利弹性大。2.“国内大循环”下,需求确定性高的军工新材料板块。随着新一代战机、运输机、军用发动机等的快速放量,军工新材料的用量将大幅提升。3.其他具有广阔市场空间的新材料行业,如生物基尼龙、可降解塑料、电子化学品等。综上,维持行业“推荐”评级。

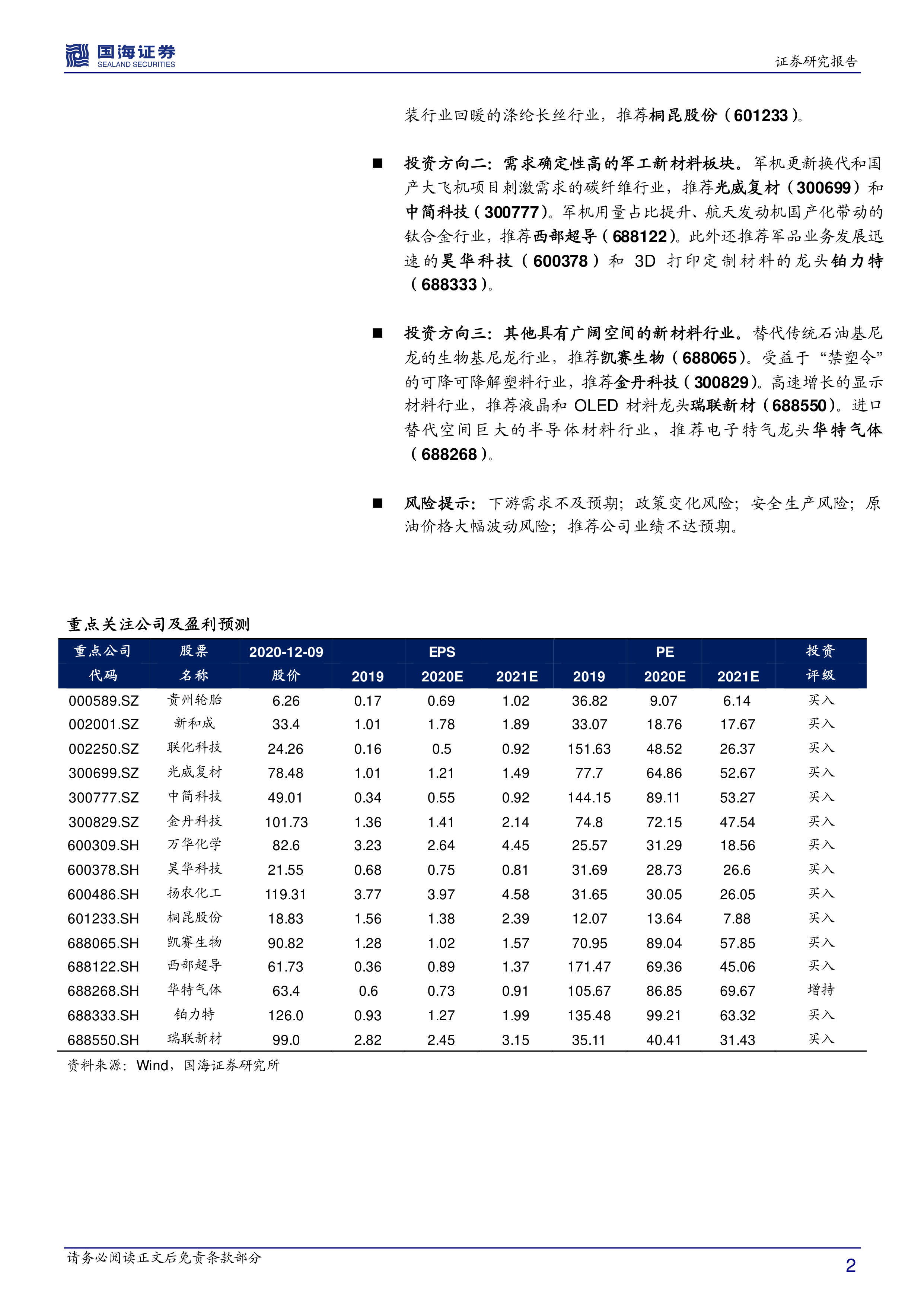

投资方向一:受益于经济复苏的周期龙头。下游房地产、家具、冷链物流需求旺盛,行业集中度持续提升的聚氨酯产业链,推荐万华化学(600309)。生猪养殖回暖带动饲料添加剂维生素和蛋氨酸需求。推荐新和成(002001)。需求稳定且刚需属性强的农药行业,推荐行业白马扬农化工(600486)和CDMO龙头联化科技(002250)。乘用车和商用车保有量提升后带动需求增长的轮胎行业,推荐专注重卡和工程机械轮胎领域的贵州轮胎(000589)。受益于疫情后纺织服装行业回暖的涤纶长丝行业,推荐桐昆股份(601233)。

投资方向二:需求确定性高的军工新材料板块。军机更新换代和国产大飞机项目刺激需求的碳纤维行业,推荐光威复材(300699)和中简科技(300777)。军机用量占比提升、航天发动机国产化带动的钛合金行业,推荐西部超导(688122)。此外还推荐军品业务发展迅速的昊华科技(600378)和3D打印定制材料的龙头铂力特(688333)。

投资方向三:其他具有广阔空间的新材料行业。替代传统石油基尼龙的生物基尼龙行业,推荐凯赛生物(688065)。受益于“禁塑令”的可降可降解塑料行业,推荐金丹科技(300829)。高速增长的显示材料行业,推荐液晶和OLED材料龙头瑞联新材(688550)。进口替代空间巨大的半导体材料行业,推荐电子特气龙头华特气体(688268)。

风险提示:下游需求不及预期;政策变化风险;安全生产风险;原油价格大幅波动风险;推荐公司业绩不达预期。

中心思想

本报告的核心观点是:2021年化工行业景气度有望上行,进入新一轮库存周期,建议关注三条投资主线:受益于经济复苏的周期龙头企业;“国内大循环”下需求确定性高的军工新材料板块;以及其他具有广阔市场空间的高增长新材料行业。

2021年化工行业景气度上行逻辑

报告认为2021年化工行业景气度上行的逻辑主要基于以下几点:首先,2021年将是新一轮库存周期的开端,行业将经历被动去库存和主动补库存阶段,需求有望持续改善;其次,供给端产能投放放缓,资本开支主要集中在龙头企业,行业集中度提升,龙头企业议价能力增强;最后,伴随着原油需求回暖,化工行业PPI有望回升,提升企业盈利能力。

主要内容

本报告从2020年化工行业回顾和2021年行业展望两个方面展开分析,并提出了具体的投资策略和方向。

2020年化工行业回顾:需求复苏,板块普涨

2020年,化工行业经历了疫情初期需求下滑,随后内外需快速复苏的过程。出口方面,Q1受疫情影响大幅下滑,Q2后随着海外PMI回升而逐步恢复;内需方面,房地产、汽车、服装等下游行业需求快速反弹,带动化工品需求增长。 化学品出口价格指数和化工行业PPI均从2020Q2开始企稳反弹,各子板块盈利能力提升。市场表现方面,大市值公司更受市场青睐,新材料板块涨幅靠前。

2021年化工行业展望:库存周期开启,龙头受益

报告预测2021年化工行业将进入新一轮库存周期,需求端将持续改善,供给端产能投放将进一步向龙头企业集中。 具体分析了石油和天然气开采业、化学纤维制造业、橡胶和塑料制品业以及化学原料及化学制品制造业的库存周期阶段,并指出龙头企业在资本开支和资产负债率方面均具有优势。 此外,报告还预测原油价格有望温和上行,从而带动化工行业PPI回升。

投资策略及方向:三条主线,精选个股

报告建议关注三条投资主线:

受益于经济复苏的周期龙头: 重点关注聚氨酯(万华化学)、维生素(新和成)、农药(扬农化工、联化科技)、轮胎(贵州轮胎)和涤纶长丝(桐昆股份)等细分行业龙头企业。 报告详细分析了这些行业的需求、供给、价格走势以及龙头企业的竞争优势。

“国内大循环”下需求确定性高的军工新材料板块: 重点关注碳纤维(光威复材、中简科技)、钛合金(西部超导)以及其他军工新材料相关企业(昊华科技、铂力特)。 报告分析了军工新材料需求的确定性以及相关企业的竞争优势。

其他具有广阔市场空间的高增长新材料行业: 重点关注生物基尼龙(凯赛生物)、可降解塑料(金丹科技)、OLED材料(瑞联新材)和半导体材料(华特气体)等领域。 报告分析了这些新材料行业的市场空间、技术壁垒以及相关企业的竞争优势。

重点推荐个股及盈利预测

报告对上述重点推荐的15家公司进行了详细的个股分析,包括公司基本面、行业地位、发展前景以及盈利预测等,并给出了相应的投资评级(买入、增持等)。

总结

本报告基于对2020年化工行业运行情况的回顾和对2021年行业发展趋势的展望,提出了投资“受益于经济复苏的周期龙头企业”、“军工新材料板块”和“高增长新材料行业”三条主线,并对15家重点公司进行了深入分析,为投资者提供了专业的投资参考。 报告也指出了下游需求不及预期、政策变化、安全生产、原油价格波动以及公司业绩不达预期等潜在风险。 需要注意的是,本报告仅供参考,投资者应根据自身情况进行独立判断和决策。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送