-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

石油化工:战略储备接连而至来,原油价格或近跌远升

石油化工:战略储备接连而至来,原油价格或近跌远升

-

下载次数:

1406 次

-

发布机构:

中泰证券股份有限公司

-

发布日期:

2022-04-06

-

页数:

4页

事件:当地时间3月31日,美国拜登政府宣布,未来6个月美国将每天释放100万桶战略石油储备,共释放1.8亿桶石油。这是美国自1974年建立石油储备计划以来规模最大的释放。当地时间4月1日,国际能源署(IEA)发布公告称,该组织31个成员国当天达成协议,继3月份之后,将再次对市场释放原油应急储备。自美国宣布释放战略储备后,油价出现小幅震荡,Brent现货价格自3月31日110.30美元/桶下滑至4月4日108.89美元/桶;WTI期货价格由100.28美元/桶上涨至103.28美元/桶。

点评:

美国领衔释放战略原油储备,缓解市场供给担忧遏制油价上涨:国际油价自2020年4月低点以来持续复苏,进入2022年之后,俄乌冲突导致国际原油价持续暴涨,3月8日一度超过137美元/桶,创下2010年以来最高油价记录。基于国际社会对俄罗斯的制裁预期,俄罗斯原油出口或将减少约300万桶/日,EIA在其3月份的STEO中将2022年布伦特原油现货平均价格预测上调逾每桶22美元,达到105.22美元/桶。美国此次大规模释放战略石油储备,短期来看,有望在一定程度上弥补俄罗斯原油供给带来的缺口,缓解市场对供给面的担忧,从而诱发油价短期回调。

本次抛储规模史无前例,美国SPR库存“见底”。美国:本次美国将在6个月内释放共1.8亿桶战略石油储备,这是1974年美国建立战略石油储备(SPR)制度以来,最大规模的一次储备释放。与此同时,这也是自2021年11月以来美国第三次释放战略石油储备,2021年11月和2022年3月初,美国政府分别释放了5000万桶和3000万桶SPR。截至今年3月25日,美国SPR储备为5.683亿桶,此次释放1.8亿桶原油后,美国剩余SPR仅为3.883亿桶,逼近IEA所规定的最小SPR储备量(根据IEA成员国必须持有90天的净进口储备计算,美国SPR必须持有3.15亿桶)。国际能源署(IEA):本次是IEA今年第二次,历史上第五次对外释放原油应急储备。IEA成员国共拥有15亿桶的原油应急储备,分别在1991、2005、2011年以及2022年3月宣布紧急释放库存。在今年3月初的紧急抛储中,IEA各成员国共释放6270万桶石油储备,约占其总储备的4%,其中美国占到近一半,欧洲国家约占1/4的份额。

长期石油供给紧张,油价具有潜在上行空间。从期货市场来看,俄罗斯油价大幅贴水:受俄乌冲突及国际制裁影响,俄罗斯原油有高达300万桶/日的出口受到制约,俄罗斯的乌拉尔原油较基准布伦特原油现货的贴水幅度达到史上最大。4月4日,乌拉尔原油价格比即期市场布伦特原油现货价低33.06美元/桶,在此价格下仍然没有吸引到买家接盘。美国页岩油增产进度缓慢:本周美国石油钻机数量增加两座,达到533座;天然气钻机数量增加1座至138座。进入2022年以来,国际油价暴涨,但美国活跃钻机数量却增长缓慢,在没有充足的资金支持新井挖掘,美国页岩油企业优先选择加大对库存井(DUC)的完井操作,根据EIA统计,美国DUC数量自2020年8月以来持续下降,至2022年2月,美国DUC已降至4372口,下降近50%。DUC持续下降或将导致2022年美国原油增长有限。近跌远涨,远期油价上行:本次石油储备释放,有一定可能缓解近期俄罗斯制裁带来的石油供给危机,熨平短期油价波动。然而本轮抛储后,美国储备“见底”,与IEA的最低要求相比,仅有0.7亿桶空间;国际石油供需缺口仍然存在,叠加全球原油库存处于低位,市场预期美国等后期仍将回补SPR需求,因此近月原油期货价格有所下跌,但是远期价格较之前上涨。

投资建议:油价上涨拉动石油企业业绩,上游资本开支回暖,相关化学品价格增扩,建议关注中国石油、中国海油、中曼石油、中海油服、迪威尔、宝丰能源、卫星石化等企业。

风险提示:抛储计划执行慢于预期、全球地缘政治冲突持续、全球疫情反复导致需求低于预期。

中心思想

本报告的核心观点是:美国和国际能源署(IEA)史无前例地释放战略石油储备,短期内将缓解市场对石油供应的担忧,导致油价短期回调;但长期来看,全球石油供需紧张的局面依然存在,油价仍具有潜在的上行空间,近跌远涨的走势值得关注。 报告建议关注受益于油价上涨的石油企业。

短期油价回调,长期仍存上行空间

美国释放1.8亿桶战略石油储备,创下历史纪录,IEA也再次释放应急储备,短期内将一定程度上弥补俄罗斯原油供应减少的缺口,缓解市场紧张情绪,从而导致油价短期回调。然而,此举并不能从根本上解决全球石油供需紧张的局面。

全球石油供需紧张持续,远期油价上涨预期

俄罗斯原油出口受制裁影响大幅减少,美国页岩油增产缓慢,全球原油库存处于低位,这些因素都指向长期石油供给紧张。 本次抛储后,美国战略石油储备接近最低水平,市场预期未来仍需回补,因此远期油价存在上涨空间。

主要内容

市场事件及油价波动

报告首先介绍了美国和IEA释放战略石油储备的事件,并分析了该事件对国际油价的短期影响。Brent原油价格出现小幅下跌,而WTI期货价格则小幅上涨,体现了市场对短期供需变化的反应。

战略石油储备释放规模及影响

报告详细分析了美国此次释放战略石油储备的规模(1.8亿桶),指出这是自1974年以来最大规模的一次,并将其与IEA历次释放原油储备进行了比较。 报告强调,此次抛储后,美国SPR储备接近IEA规定的最低储备量,暗示未来可能需要回补储备。

长期石油供需分析及油价展望

报告深入分析了影响长期油价走势的因素,包括俄罗斯原油出口受限、美国页岩油增产缓慢以及全球原油库存低位等。 报告认为,尽管短期内油价可能回调,但长期来看,全球石油供需紧张的局面将持续,油价仍具有潜在的上行空间,并预测近跌远涨的走势。

投资建议及风险提示

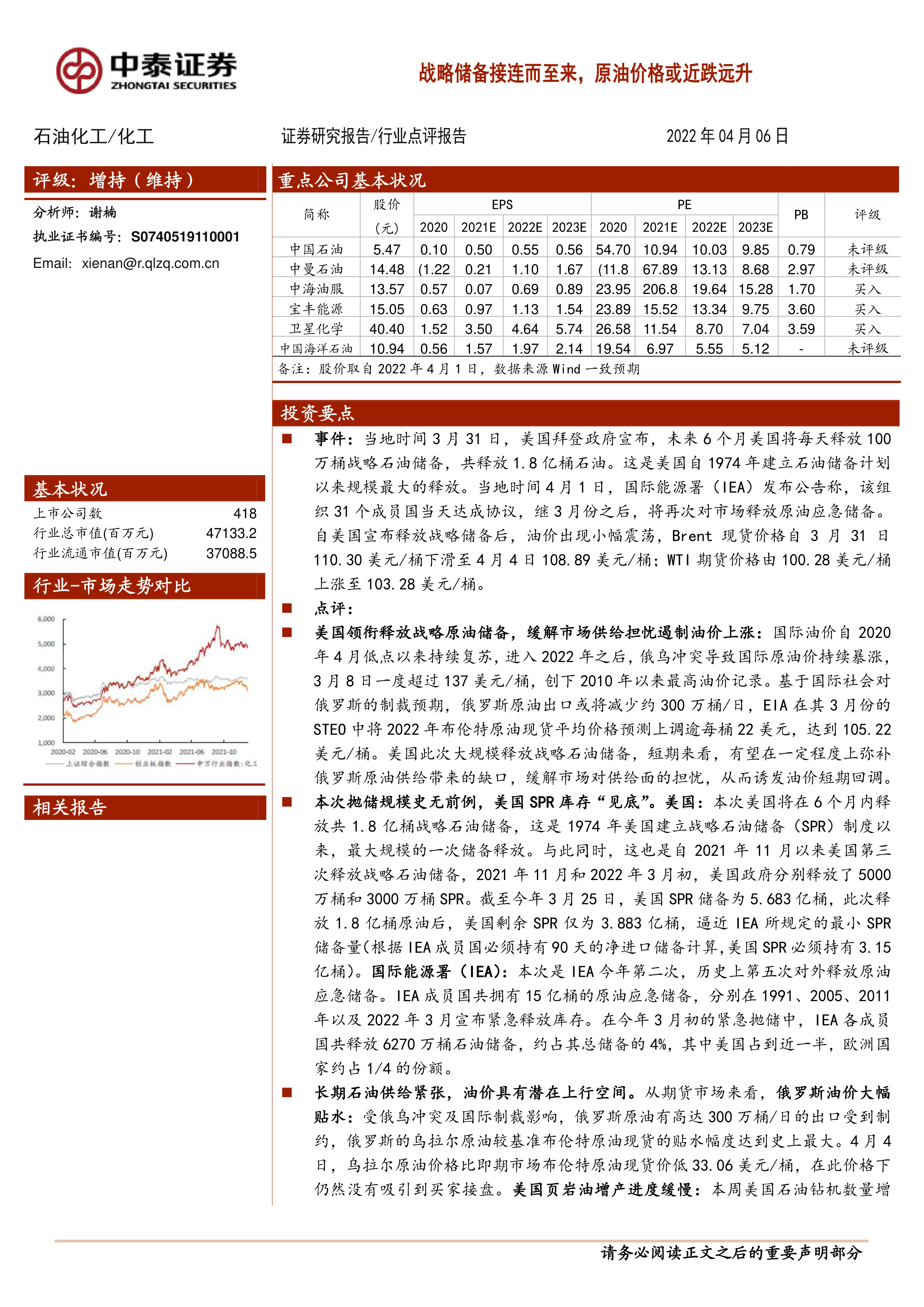

报告最后给出了投资建议,建议关注受益于油价上涨的石油企业,例如中国石油、中国海油、中曼石油、中海油服、宝丰能源和卫星石化等。同时,报告也指出了潜在的风险,例如抛储计划执行慢于预期、地缘政治冲突持续以及全球疫情反复导致需求低于预期等。 报告还提供了各公司的基本面数据,包括股价、EPS、PE和PB等,并给出了相应的投资评级。

总结

本报告基于美国和IEA释放战略石油储备这一重大事件,对国际油价的短期和长期走势进行了分析。报告认为,短期内油价可能回调,但长期来看,全球石油供需紧张的局面将持续,油价仍具有上行空间。 报告建议投资者关注受益于油价上涨的石油企业,同时需关注地缘政治风险和疫情等因素对油价的影响。 报告数据翔实,分析透彻,为投资者提供了有价值的参考信息。 需要注意的是,报告中的预测和建议仅供参考,投资者应根据自身情况做出投资决策,并承担相应的风险。

-

医药生物:医保基金预付文件发布,积极布局2025年改善方向

-

医药生物行业2024三季报总结之CRO、CDMO:订单逐步改善,曙光有望将至,积极把握底部机会

-

医药生物:医药有望走出低谷,积极把握反弹行情

-

医疗器械板块2024三季报总结:政策扰动下基本面见底,看好院内诊疗边际改善+设备更新陆续落地

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送