-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:宿迁联盛在上海证券交易所主板上市,永和新能源材料产业园项目签约

化工行业周报:宿迁联盛在上海证券交易所主板上市,永和新能源材料产业园项目签约

-

下载次数:

2093 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-03-27

-

页数:

26页

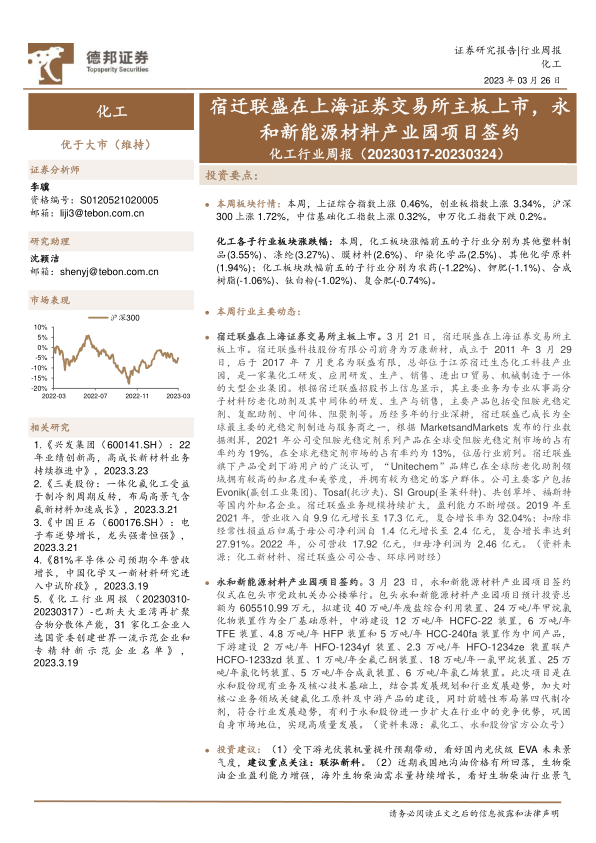

本周板块行情:本周,上证综合指数上涨0.46%,创业板指数上涨3.34%,沪深300上涨1.72%,中信基础化工指数上涨0.32%,申万化工指数下跌0.2%。

化工各子行业板块涨跌幅:本周,化工板块涨幅前五的子行业分别为其他塑料制品(3.55%)、涤纶(3.27%)、膜材料(2.6%)、印染化学品(2.5%)、其他化学原料(1.94%);化工板块跌幅前五的子行业分别为农药(-1.22%)、钾肥(-1.1%)、合成树脂(-1.06%)、钛白粉(-1.02%)、复合肥(-0.74%)。

本周行业主要动态:

宿迁联盛在上海证券交易所主板上市。3月21日,宿迁联盛在上海证券交易所主板上市。宿迁联盛科技股份有限公司前身为万康新材,成立于2011年3月29日,后于2017年7月更名为联盛有限,总部位于江苏宿迁生态化工科技产业园,是一家集化工研发、应用研发、生产、销售、进出口贸易、机械制造于一体的大型企业集团。根据宿迁联盛招股书上信息显示,其主要业务为专业从事高分子材料防老化助剂及其中间体的研发、生产与销售,主要产品包括受阻胺光稳定剂、复配助剂、中间体、阻聚剂等。历经多年的行业深耕,宿迁联盛已成长为全球最主要的光稳定剂制造与服务商之一,根据MarketsandMarkets发布的行业数据测算,2021年公司受阻胺光稳定剂系列产品在全球受阻胺光稳定剂市场的占有率约为19%,在全球光稳定剂市场的占有率约为13%,位居行业前列。宿迁联盛旗下产品受到下游用户的广泛认可,“Unitechem”品牌已在全球防老化助剂领域拥有较高的知名度和美誉度,并拥有较为稳定的客户群体。公司主要客户包括Evonik(赢创工业集团)、Tosaf(托沙夫)、SIGroup(圣莱科特)、共创草坪、福斯特等国内外知名企业。宿迁联盛业务规模持续扩大,盈利能力不断增强。2019年至2021年,营业收入自9.9亿元增长至17.3亿元,复合增长率为32.04%;扣除非经常性损益后归属于母公司净利润自1.4亿元增长至2.4亿元,复合增长率达到27.91%。2022年,公司营收17.92亿元,归母净利润为2.46亿元。(资料来源:化工新材料、宿迁联盛公司公告、环球网财经)

永和新能源材料产业园项目签约。3月23日,永和新能源材料产业园项目签约仪式在包头市党政机关办公楼举行。包头永和新能源材料产业园项目预计投资总额为605510.99万元,拟建设40万吨/年废盐综合利用装置、24万吨/年甲烷氯化物装置作为全厂基础原料,中游建设12万吨/年HCFC-22装置,6万吨/年TFE装置、4.8万吨/年HFP装置和5万吨/年HCC-240fa装置作为中间产品,下游建设2万吨/年HFO-1234yf装置、2.3万吨/年HFO-1234ze装置联产HCFO-1233zd装置、1万吨/年全氟己酮装置、18万吨/年一氯甲烷装置、25万吨/年氯化钙装置、5万吨/年合成氨装置、6万吨/年氯乙烯装置。此次项目是在永和股份现有业务及核心技术基础上,结合其发展规划和行业发展趋势,加大对核心业务领域关键氟化工原料及中游产品的建设,同时前瞻性布局第四代制冷剂,符合行业发展趋势,有利于永和股份进一步扩大在行业中的竞争优势,巩固自身市场地位,实现高质量发展。(资料来源:氟化工、永和股份官方公众号)

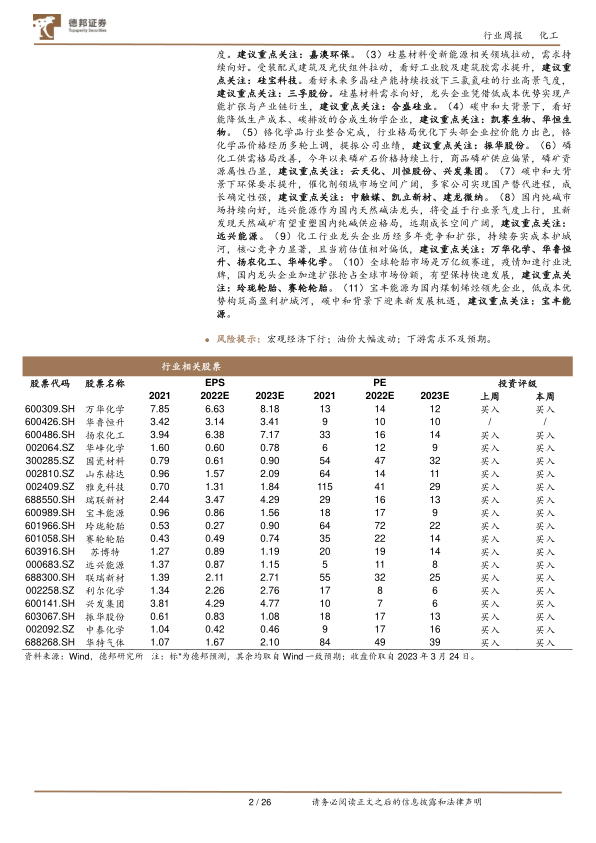

投资建议:(1)受下游光伏装机量提升预期带动,看好国内光伏级EVA未来景气度,建议重点关注:联泓新科。(2)近期我国地沟油价格有所回落,生物柴油企业盈利能力增强,海外生物柴油需求量持续增长,看好生物柴油行业景气度。建议重点关注:嘉澳环保。(3)硅基材料受新能源相关领域拉动,需求持续向好。受装配式建筑及光伏组件拉动,看好工业胶及建筑胶需求提升,建议重点关注:硅宝科技。看好未来多晶硅产能持续投放下三氯氢硅的行业高景气度,建议重点关注:三孚股份。硅基材料需求向好,龙头企业凭借低成本优势实现产能扩张与产业链衍生,建议重点关注:合盛硅业。(4)碳中和大背景下,看好能降低生产成本、碳排放的合成生物学企业,建议重点关注:凯赛生物、华恒生物。(5)铬化学品行业整合完成,行业格局优化下头部企业控价能力出色,铬化学品价格经历多轮上调,提振公司业绩,建议重点关注:振华股份。(6)磷化工供需格局改善,今年以来磷矿石价格持续上行,商品磷矿供应偏紧,磷矿资源属性凸显,建议重点关注:云天化、川恒股份、兴发集团。(7)碳中和大背景下环保要求提升,催化剂领域市场空间广阔,多家公司实现国产替代进程,成长确定性强,建议重点关注:中触媒、凯立新材、建龙微纳。(8)国内纯碱市场持续向好,远兴能源作为国内天然碱法龙头,将受益于行业景气度上行,且新发现天然碱矿有望重塑国内纯碱供应格局,远期成长空间广阔,建议重点关注:远兴能源。(9)化工行业龙头企业历经多年竞争和扩张,持续夯实成本护城河,核心竞争力显著,且当前估值相对偏低,建议重点关注:万华化学、华鲁恒升、扬农化工、华峰化学。(10)全球轮胎市场是万亿级赛道,疫情加速行业洗牌,国内龙头企业加速扩张抢占全球市场份额,有望保持快速发展,建议重点关注:玲珑轮胎、赛轮轮胎。(11)宝丰能源为国内煤制烯烃领先企业,低成本优势构筑高盈利护城河,碳中和背景下迎来新发展机遇,建议重点关注:宝丰能源。

风险提示:宏观经济下行;油价大幅波动;下游需求不及预期。

中心思想

本报告的核心观点是:化工行业本周整体表现平稳,但各子行业涨跌幅度分化明显。宿迁联盛上市和永和新能源材料产业园项目签约是本周行业的两大重要事件,对行业发展具有积极意义。报告根据市场数据和行业动态,对部分重点化工子行业(聚氨酯、化纤、轮胎、农药、化肥、维生素、氟化工、有机硅、氯碱化工、煤化工)进行了分析,并提出了相应的投资建议,同时提示了宏观经济下行、油价大幅波动以及下游需求不及预期等风险。

宿迁联盛上市及永和新能源材料产业园项目签约对化工行业的影响

宿迁联盛在上海证券交易所主板上市,标志着中国光稳定剂行业发展进入新阶段,其全球领先的市场地位和持续增长的业绩为行业发展注入信心。永和新能源材料产业园项目的签约,则表明氟化工行业在新能源领域的应用前景广阔,有利于企业扩大竞争优势。这两个事件都对化工行业未来的发展趋势具有积极的引导作用。

化工行业重点子行业市场表现分析及投资建议

报告对多个化工子行业进行了详细的市场分析,并根据市场表现和未来发展趋势,提出了相应的投资建议,涵盖光伏级EVA、生物柴油、硅基材料、合成生物学、铬化学品、磷化工、催化剂、纯碱、化工龙头企业、轮胎以及煤制烯烃等多个领域。

主要内容

本报告主要内容涵盖以下几个方面:

1. 化工板块市场行情回顾

1.1 化工板块整体表现

本周,上证综合指数、创业板指数和沪深300指数均上涨,而中信基础化工指数上涨0.32%,申万化工指数下跌0.2%,显示化工板块整体表现平稳,但个股表现分化。化工各子行业板块涨跌幅度差异较大,其他塑料制品、涤纶、膜材料、印染化学品和其它化学原料涨幅居前,而农药、钾肥、合成树脂、钛白粉和复合肥跌幅居前。

1.2 化工板块个股表现

报告列出了化工板块涨幅前十和跌幅前十的公司,并简要说明了其所属行业。涨幅较大的公司主要集中在其他塑料制品、其他化学原料、电子化学品等领域,而跌幅较大的公司则分布在其他化学制品、涂料油墨颜料等领域。

1.3 化工板块重点公告

报告总结了本周化工板块发布的几则重要公告,涉及氯碱化工、万华化学、兴发集团、新农股份、洪汇新材、中盐化工、卫星化学、普利特、龙佰集团和润丰股份等多家公司,内容涵盖增资扩股、业绩快报、专利证书、对外投资等方面。

2. 重要子行业市场回顾

本节对聚氨酯、化纤、轮胎、农药、化肥、维生素、氟化工、有机硅、氯碱化工和煤化工等十个重要子行业进行了详细的市场回顾,分别从供需、价格、开工率、库存等方面进行了分析。

2.1 聚氨酯

分析了纯MDI和聚合MDI的价格走势、供需情况以及主要生产厂家的装置动态,指出终端需求疲软导致原料采购积极性不高。

2.2 化纤

分析了涤纶长丝(POY、FDY、DTY)和氨纶的价格走势、供需情况以及开工率、库存等数据,指出涤纶长丝产销回升,但氨纶市场需求一般。

2.3 轮胎

分析了全钢胎和半钢胎的开工负荷,以及配套市场、替换市场和出口市场的需求情况。

2.4 农药

分析了草甘膦、草铵膦、毒死蜱、吡虫啉、啶虫脒、2-氯-5-氯甲基吡啶和菊酯等农药的价格走势,指出市场货源充足,下游需求乏力。

2.5 化肥

分析了尿素、磷酸一铵、磷酸二铵、氯化钾、硫酸钾和复合肥的价格走势、供需情况以及开工率,指出复合肥开工率下降,需求偏弱。

2.6 维生素

分析了维生素A和维生素E的价格走势,指出国内下游用户少量补货,价格暂时稳定。

2.7 氟化工

分析了萤石和无水氢氟酸的价格走势、供需情况以及开工率,并分析了制冷剂R22、R32、R134a的价格和开工率。

2.8 有机硅

分析了DMC和硅油的价格走势,指出有机硅市场供需矛盾显现。

2.9 氯碱化工

分析了纯碱、电石和PVC的价格走势、供需情况以及开工率,指出纯碱市场成交重心下移,PVC下游需求疲软。

2.10 煤化工

分析了无烟煤、甲醇和合成氨的价格走势、供需情况以及开工率,指出尿素开工率下降,对液氨需求萎缩。

3. 风险提示

报告最后指出了宏观经济下行、油价大幅波动以及下游需求不及预期等风险。

总结

本报告对化工行业本周的市场行情进行了全面回顾和分析,重点关注了宿迁联盛上市和永和新能源材料产业园项目签约两大事件,并对十个重要子行业进行了深入剖析,提供了相应的投资建议和风险提示。报告数据翔实,分析客观,为投资者提供了有价值的参考信息。 需要注意的是,报告中的数据和分析仅代表报告发布日的观点,未来市场行情可能发生变化,投资者需谨慎决策。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送