-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周报:发改委表示今年春耕期间化肥供应较为充足,工信部对17个行业企业实现节能监察全覆盖

化工行业周报:发改委表示今年春耕期间化肥供应较为充足,工信部对17个行业企业实现节能监察全覆盖

-

下载次数:

617 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-04-24

-

页数:

28页

投资要点:

本周板块行情:本周,上证综合指数下跌1.11%,创业板指数下跌3.58%,沪深300下跌1.45%,中信基础化工指数下跌4.29%,申万化工指数下跌3.65%。化工各子行业板块涨跌幅:本周,化工板块涨幅前五的子行业分别为印染化学品(0.96%)、合成树脂(-0.63%)、复合肥(-2.21%)、纯碱(-2.4%)、轮胎(-2.46%);化工板块跌幅前五的子行业分别为橡胶助剂(-7.72%)、其他化学原料(-7.47%)、涂料油墨颜料(-7%)、钛白粉(-6.2%)、电子化学品(-5.75%)。

本周行业主要动态:

发改委表示今年春耕期间化肥供应较为充足。4月19日,国家发展改革委政研室副主任、新闻发言人孟玮在新闻发布会上表示,当前化肥价格水平整体仍高于正常年份,但今年春耕期间化肥供应较为充足,化肥市场运行基本稳定,保供稳价基础好于去年。当前正值春耕春播关键阶段,保障好化肥供应事关农业生产和粮食安全大局。国家发展改革委充分发挥跨部门化肥保供稳价工作机制作用,紧盯产供储销各环节,扎扎实实做好以下四方面工作。一是调研在前摸实情。今年以来,多次深入基层调研化肥供需形势,了解市场真实情况,听取地方、协会、企业和农户意见。2月初在河南新乡召开调研现场会,研判春耕期间化肥保供稳价面临的形势,推广黑龙江、河南、湖南、青海等省份化肥保供工作的好经验好做法。二是全面部署落责任。会同有关部门和单位印发通知,重点对保障今年春耕化肥原材料供应、畅通运输流通、发挥储备和进出口调节作用、规范市场秩序等作出部署安排,明确和压实各方责任。三是加强督导重协调。督促指导有关方面将工作任务落实到位,特别是针对年初部分化肥生产企业面临的“三缺”问题,即缺原料、缺能源、缺运力问题,积极协调有关方面,切实解决好产需衔接的矛盾。四是适时投储补缺口。充分利用国家化肥商业储备调节市场作用,督促指导有关承储企业在春耕前落实化肥商业储备,春耕期间按要求、分节奏积极投放储备。截至3月底已累计投放529万吨,4月份还将投放500余万吨,有效满足农业生产用肥需求。总的看,尽管受要素成本上升、市场供需不稳、国际市场波动等因素综合影响,当前化肥价格水平整体仍高于正常年份,但今年春耕期间化肥供应较为充足,化肥市场运行基本稳定,保供稳价基础好于去年。据有关协会监测,一季度尿素、磷酸二铵、氯化钾供应量同比分别增长7.2%、1.4%、11.1%。与去年同期相比,目前尿素价格基本持平,磷肥小幅上涨,钾肥显著下降,大部分肥种继续低于国际市场,其中磷酸二铵、磷酸一铵较国际市场低15%以上。(资料来源:中国化工报)

工信部对17个行业企业实现节能监察全覆盖。4月21日,工信部发布《工业和信息化部办公厅关于组织开展2023年度工业节能监察工作的通知》(以下简称《通知》)。《通知》指出,对重点行业能效专项监察。在2021年、2022年工作基础上,对钢铁、焦化、水泥(有熟料生产线)炼油、现代煤化工(煤制甲醇、煤制烯烃、煤制乙二醇)、合成氨等17个行业企业,开展行业强制性能耗限额标准、能效标杆水平和基准水平,以及电机、风机、空压机、泵、变压器等产品设备强制性能效标准执行情况专项监察,原则上“十四五”前三年应对本地区上述行业企业实现节能监察全覆盖。《通知》强调,对2022年违规企业整改落实情况专项监察。对2022年度工业节能监察工作中发现的能耗超限额企业和其他违反节能法律法规的企业进行“回头看”。对未按照要求整改或整改不到位的,依法依规予以处理。(资料来源:中国能源报)

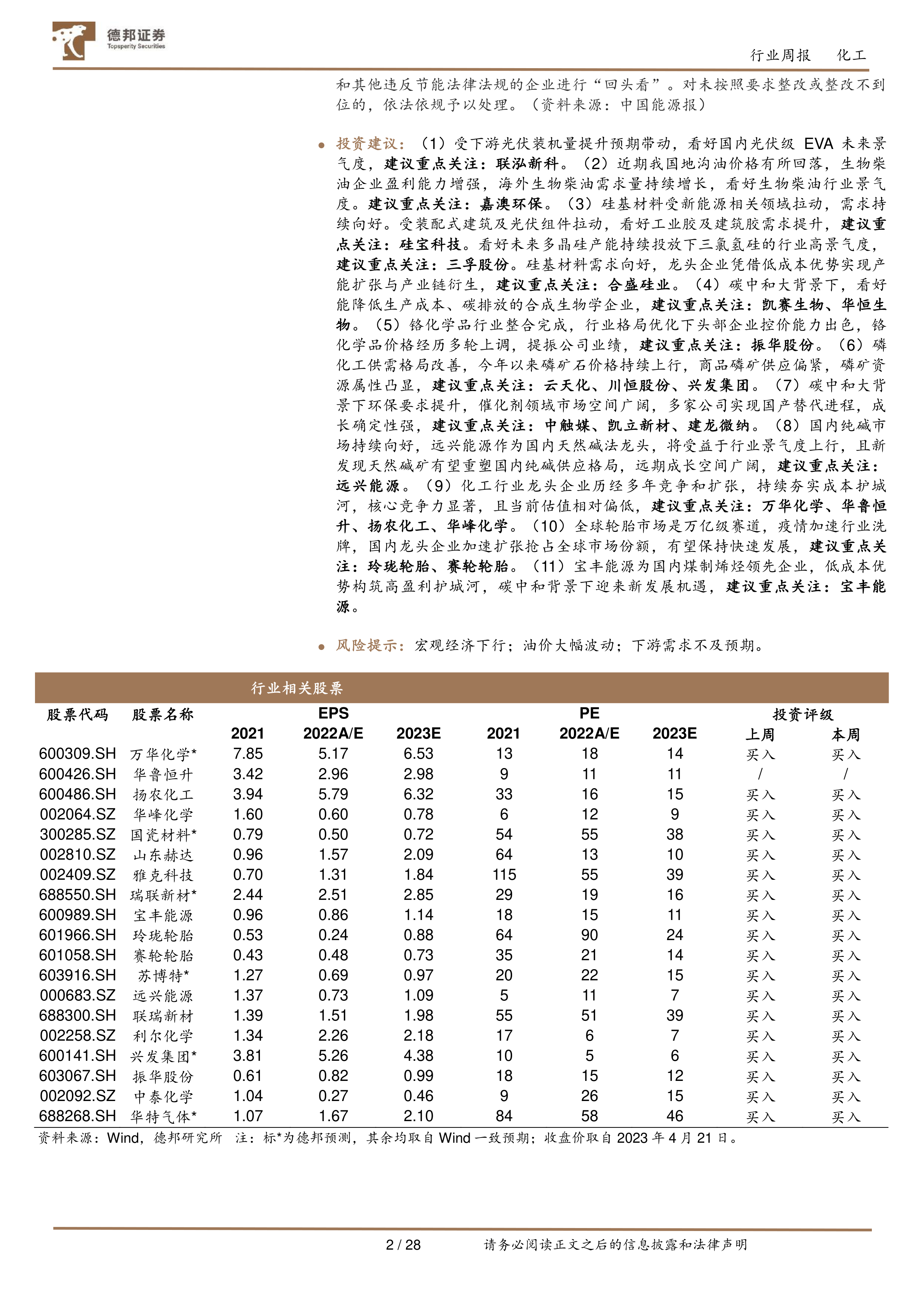

投资建议:(1)受下游光伏装机量提升预期带动,看好国内光伏级EVA未来景气度,建议重点关注:联泓新科。(2)近期我国地沟油价格有所回落,生物柴油企业盈利能力增强,海外生物柴油需求量持续增长,看好生物柴油行业景气度。建议重点关注:嘉澳环保。(3)硅基材料受新能源相关领域拉动,需求持续向好。受装配式建筑及光伏组件拉动,看好工业胶及建筑胶需求提升,建议重点关注:硅宝科技。看好未来多晶硅产能持续投放下三氯氢硅的行业高景气度,建议重点关注:三孚股份。硅基材料需求向好,龙头企业凭借低成本优势实现产能扩张与产业链衍生,建议重点关注:合盛硅业。(4)碳中和大背景下,看好能降低生产成本、碳排放的合成生物学企业,建议重点关注:凯赛生物、华恒生物。(5)铬化学品行业整合完成,行业格局优化下头部企业控价能力出色,铬化学品价格经历多轮上调,提振公司业绩,建议重点关注:振华股份。(6)磷化工供需格局改善,今年以来磷矿石价格持续上行,商品磷矿供应偏紧,磷矿资源属性凸显,建议重点关注:云天化、川恒股份、兴发集团。(7)碳中和大背景下环保要求提升,催化剂领域市场空间广阔,多家公司实现国产替代进程,成长确定性强,建议重点关注:中触媒、凯立新材、建龙微纳。(8)国内纯碱市场持续向好,远兴能源作为国内天然碱法龙头,将受益于行业景气度上行,且新发现天然碱矿有望重塑国内纯碱供应格局,远期成长空间广阔,建议重点关注:远兴能源。(9)化工行业龙头企业历经多年竞争和扩张,持续夯实成本护城河,核心竞争力显著,且当前估值相对偏低,建议重点关注:万华化学、华鲁恒升、扬农化工、华峰化学。(10)全球轮胎市场是万亿级赛道,疫情加速行业洗牌,国内龙头企业加速扩张抢占全球市场份额,有望保持快速发展,建议重点关注:玲珑轮胎、赛轮轮胎。(11)宝丰能源为国内煤制烯烃领先企业,低成本优势构筑高盈利护城河,碳中和背景下迎来新发展机遇,建议重点关注:宝丰能源。

风险提示:宏观经济下行;油价大幅波动;下游需求不及预期。

中心思想

本报告的核心观点是:本周化工板块整体表现弱于大市,但部分子行业和个股表现强劲。化肥供应充足,保供稳价基础好于去年;工信部对17个行业企业实现节能监察全覆盖,对化工行业产生一定影响。报告对部分重点化工子行业(聚氨酯、化纤、轮胎、农药、化肥、维生素、氟化工、有机硅、氯碱化工、煤化工)的市场行情进行了详细分析,并基于市场表现和行业发展趋势,给出了相应的投资建议和风险提示。

化工板块整体表现疲软,部分子行业及个股逆势上涨

本周化工板块整体表现不佳,中信基础化工指数下跌4.29%,申万化工指数下跌3.65%,显著低于大盘表现。然而,部分子行业,如印染化学品,表现相对较好,涨幅为0.96%。同时,部分个股逆势上涨,例如中石科技涨幅高达30.46%,这表明市场存在结构性机会。

宏观政策及行业动态对化工板块的影响

国家发展改革委表示今年春耕期间化肥供应较为充足,化肥市场运行基本稳定,保供稳价基础好于去年。一季度尿素、磷酸二铵、氯化钾供应量同比分别增长7.2%、1.4%、11.1%,这对于化肥行业来说是利好消息。工信部对17个行业企业实现节能监察全覆盖,这将对化工行业的生产效率和成本控制产生影响,需要持续关注其后续发展。

主要内容

本报告按照以下目录结构展开,对化工板块的市场行情、重要子行业市场回顾以及投资建议进行了详细阐述:

1. 化工板块市场行情回顾

1.1 化工板块整体表现

本周化工板块整体表现弱于大市,中信基础化工指数下跌4.29%,申万化工指数下跌3.65%。不同子行业表现差异较大,涨跌幅度从-7.72%到0.96%不等。

1.2 化工板块个股表现

部分个股表现强劲,中石科技涨幅达30.46%,而部分个股跌幅较大,碳元科技跌幅达-24.45%。个股表现分化显著,反映了市场风险与机遇并存。

1.3 化工板块重点公告

报告总结了本周化工板块上市公司发布的重点公告,包括年度报告、季度报告以及对外投资等信息,这些信息有助于投资者了解公司经营状况和未来发展规划。

2. 重要子行业市场回顾

本节对聚氨酯、化纤、轮胎、农药、化肥、维生素、氟化工、有机硅、氯碱化工、煤化工等十个重要子行业进行了详细的市场回顾,分别从供需、价格、开工率等方面进行了数据分析,并对未来走势进行了预测。 数据来源主要包括Wind、隆众化工、金联创、卓创资讯、百川盈孚和博亚和讯等。 每个子行业分析都包含了价格走势图和开工率图表,直观地展现了市场动态。

3. 风险提示

报告指出了宏观经济下行、油价大幅波动以及下游需求不及预期等可能影响化工行业发展的风险因素。

总结

本报告对本周化工板块的市场行情进行了全面的分析,涵盖了板块整体表现、个股表现、重点公告以及十个重要子行业的市场回顾。数据显示,本周化工板块整体表现弱于大市,但部分子行业和个股表现强劲。化肥供应充足,保供稳价基础好于去年;工信部对17个行业企业实现节能监察全覆盖,对化工行业产生一定影响。报告最后给出了投资建议,并提示了潜在的风险因素,为投资者提供参考。 需要注意的是,报告中的数据和分析仅供参考,投资者应结合自身情况进行独立判断,谨慎投资。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送