-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

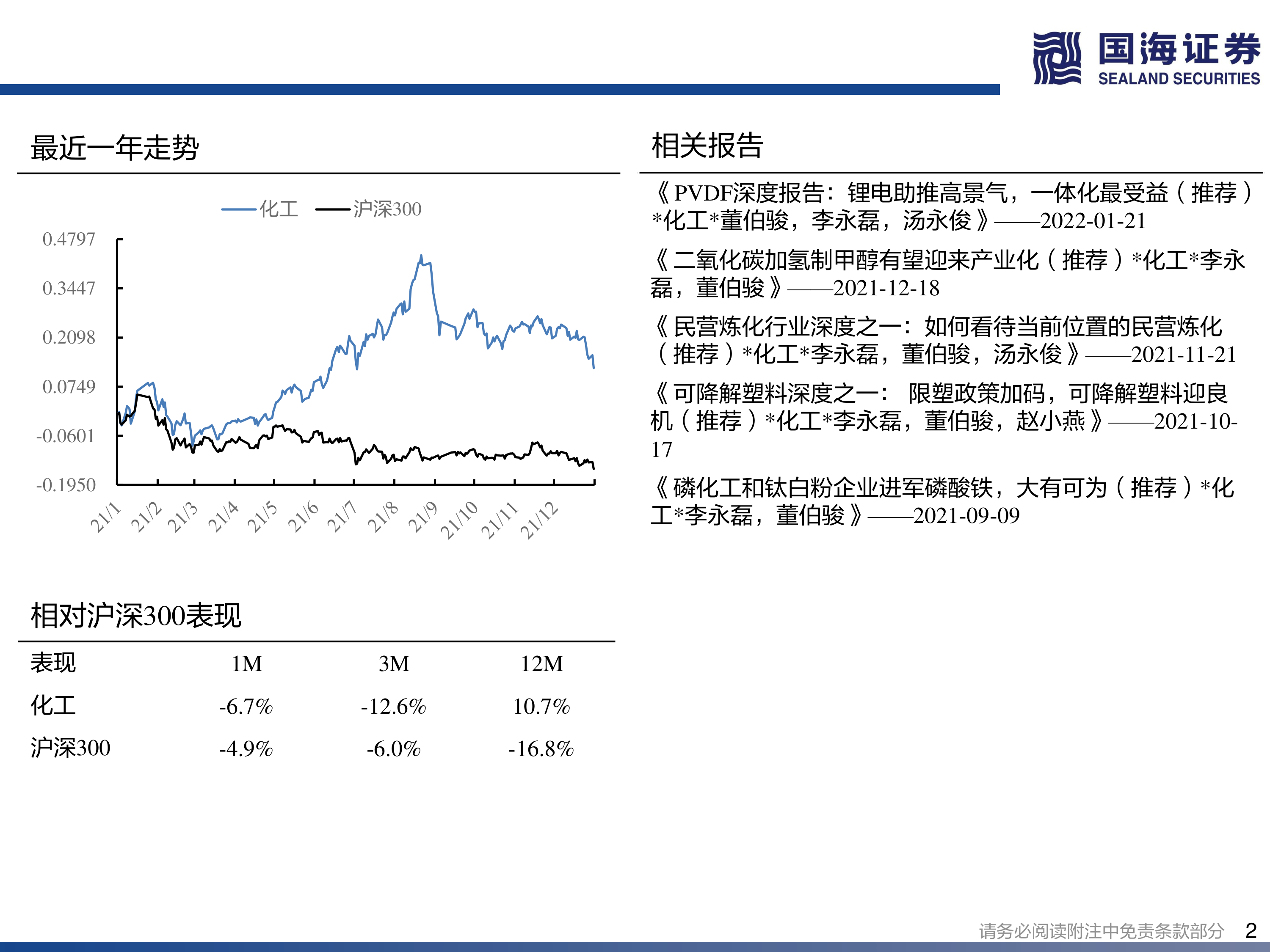

化工:民营炼化系列报告之二:进口缺口大,聚烯烃仍处战略机遇期

化工:民营炼化系列报告之二:进口缺口大,聚烯烃仍处战略机遇期

-

下载次数:

2385 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2022-01-27

-

页数:

61页

核心观点:聚烯烃仍处战略机遇期

需求有望持续增长

PE下游应用以薄膜、容器为主,总体需求持续增长。

( 1)薄膜: 下游食品与服装消费回暖,相应包装需求增长;“禁塑令”可能影响农膜和快递包装的需求。

( 2)管材: 虽然后续房地产开工随政策收紧而放缓,但乡村振兴和城镇老旧小区改造项目驱动需求。

( 3)中空容器: 在饮品/日化包装的需求向好。

( 4)注塑PE: 用于周转箱/托盘等。下游需求随水果、食品、啤酒等行业消费增长向好。

PP的应用集中在拉丝和注塑上,下游需求存在新的增长点。

( 1)拉丝: 主要用于塑编制品,粮食、水泥、化肥等包装,下游需求总体保持稳定。

( 2)共聚注塑: 新能源汽车支撑相关需求;常用家电迎来更换期且出口旺盛。

( 3)均聚注塑: 玩具、小家电出口表现好;外卖餐盒增长迅猛,但“禁塑令”使PP餐盒存在替代风险。

( 4)纤维: 用来做无纺布,下游医疗卫生领域应用(湿巾、纸尿裤、医用防护服等)存在增长亮点。

进口缺口大,预计国内PE/PP开工率维持高位。

PE: 2020年,国内PE产量2032万吨,年均开工率为90%,净进口量达到1828万吨,对外依存度为48%。

现有产能2801.6万吨,以乙烯裂解-聚合工艺为主,未来新增产能2073万吨,预计2022-2024年产能分别达到3272/3685/4075万吨。需求方面,预计2022-2024年消费量分别达到3927/4127/4282万吨, 我们预计新增产能将有效替代进口缺口,整体开工率仍分别高达85%/86%/87%。

PP: 2020年,国内PP产量2554万吨,年均开工率为91%,净进口量为417万吨,对外依存度为15%。

现有产能3292.9万吨,以乙烯裂解-聚合工艺为主,未来新增产能1488.5万吨,预计2022-2024年产能分别达到3598/3753/4248万吨。需求方面,预计2022-2024年消费量分别达到3217/3342/3469万吨, 我们预计新增产能将有效替代进口缺口,并将增加出口,开工率仍分别高达87%/89%/84%。综合考虑聚烯烃行业的景气程度,给予行业“推荐”评级。

推荐关注: 万华化学、宝丰能源、恒力石化、荣盛石化、卫星石化、东方盛虹等。

风险提示: 经济下行风险、政策限制风险、项目建设不及预期风险、市场大幅波动风险、原材料价格上涨风险、环保及安全生产风险、同行业竞争加剧风险、下游需求不足风险、重点关注公司业绩不及预期风险

中心思想

本报告的核心观点是:中国聚烯烃行业(聚乙烯PE和聚丙烯PP)正处于战略机遇期,主要基于以下两点:

巨大的进口缺口

中国PE和PP的进口依赖度较高,但国内产能持续扩张,未来几年将有效替代部分进口,甚至可能增加出口。

持续增长的需求

尽管部分下游应用(如农膜、部分塑料餐盒)受“禁塑令”影响,但食品包装、服装包装、新能源汽车、家电等领域的需求增长将抵消负面影响,从而推动PE和PP的整体需求持续增长。

主要内容

本报告详细分析了中国聚烯烃市场的供需现状及未来发展趋势,并对重点公司进行了投资评级。主要内容包括:

聚烯烃市场供需分析

报告首先分析了PE和PP的下游应用及需求变化,包括薄膜、管材、中空容器、注塑制品、纤维等。 针对每个应用领域,报告都结合了具体的市场数据和趋势进行分析,例如:

- PE薄膜: 食品和服装消费回暖推动需求增长,“禁塑令”对农膜和快递包装带来一定影响。

- PE管材: 房地产政策收紧影响需求,但乡村振兴和老旧小区改造带来新的增长点。

- PP拉丝: 粮食、水泥、化肥等包装需求保持稳定。

- PP共聚注塑: 新能源汽车和家电更新换代推动需求增长。

- PP均聚注塑: 玩具和小家电出口良好,外卖餐盒需求增长迅速,但“禁塑令”带来替代风险。

- PP纤维: 医疗卫生领域应用(湿巾、纸尿裤、医用防护服等)增长迅速。

报告还提供了详细的PE和PP供需平衡表(图表1、图表4、图表17、图表36),预测了未来几年的产能、产量、进口量、出口量和表观消费量,并计算了进口依赖度,数据显示国内产能扩张将有效降低进口依赖度。 报告还分析了PE和PP的产能利用率(图表2、图表5、图表18、图表37),预计未来几年将维持高位。

烯烃生产工艺分析

报告深入探讨了烯烃(乙烯和丙烯)的生产工艺,包括石化路线、煤化工路线和油气路线,并对三种路线的优缺点进行了比较(图表12)。 报告还详细介绍了每种路线的具体工艺流程(图表9、图表10、图表11),并结合中国国情分析了煤化工路线在中国的广泛应用。

重点公司分析及投资建议

报告对万华化学、宝丰能源、恒力石化、荣盛石化、卫星化学、东方盛虹等六家公司进行了重点关注,并给出了“买入”的投资评级。 报告对每家公司的业务模式、产能规模、发展战略等进行了简要介绍,并指出了相应的风险提示。

风险提示

报告最后列出了投资的风险提示,包括宏观经济风险、政策风险、项目建设风险、市场波动风险、原材料价格风险、环保风险、竞争风险以及下游需求不足风险等。

总结

本报告基于对中国聚烯烃市场供需现状、生产工艺及重点公司发展情况的深入分析,得出中国聚烯烃行业正处于战略机遇期的结论。 巨大的进口缺口和持续增长的下游需求为行业发展提供了强劲动力。 虽然“禁塑令”等政策对部分下游应用带来一定影响,但整体而言,行业发展前景向好。 报告推荐关注万华化学、宝丰能源、恒力石化、荣盛石化、卫星化学、东方盛虹等公司。 投资者需注意报告中列出的各项风险因素,谨慎决策。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送