-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工新材料行业周报:ASML宣布光刻机扩产计划,MLCC需求持续疲弱

化工新材料行业周报:ASML宣布光刻机扩产计划,MLCC需求持续疲弱

-

下载次数:

1158 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2022-11-15

-

页数:

13页

投资要点:

本周行情回顾。 本周, Wind 新材料指数收报 4511.79 点,环比下跌 1.62%。其中,涨幅前五的有晨光新材(11.03%)、奥来德(8.34%)、国瓷材料(6.71%)、赛伍技术(5.91%)、仙鹤股份(4.93%);跌幅前五的有联泓新科(-13.57%)、华特气体(-11.82%)、安集科技(-11.14%)、彤程新材(-10.56%)、濮阳惠成(-10.08%)。六个子行业中,申万三级行业半导体材料指数收报 7241.43 点,环比下跌 3.42%;申万三级行业显示器件材料指数收报 955.64 点,环比上涨 0.12%;中信三级行业有机硅材料指数收报 9131.92 点,环比上涨 1.41%;中信三级行业碳纤维指数收报4490.26 点,环比下跌 4.21%;中信三级行业锂电指数收报 4232.58 点,环比下跌 1.19%; Wind 概念可降解塑料指数收报 1827.16 点,环比上涨 0.39%。

ASML 宣布光刻机扩产计划。 11 月 10 日,在投资者日会议上,阿斯麦(ASML)向其位于荷兰费尔德霍芬总部以及在线参加会议的投资者和主要利益相关者披露阿斯麦对需求前景的最新看法。阿斯麦计划调整其能力以满足未来的需求,为周期性做好准备,同时与所有利益相关者公平分担风险和回报。具体而言,该公司计划在 2025 年到 2026 年,提高产能,年产 90 台 EUV(极紫外光)光刻机和 600 台DUV(深紫外光)光刻机,同时,在 2027 年到 2028 年,增产 20 个系统 High-NAEUV 光刻机。该公司对技术的持续投资为股东创造了巨大的价值。半导体终端市场的增长和未来节点上光刻强度的增加推动了对阿斯麦产品和服务的需求。与2021 年 9 月的上一次投资者日相比,这些新的发展和计划为阿斯麦未来的增长带来了新的可能。

MLCC 需求持续疲弱。 MLCC 受到旺季不旺与 ODM 拉货态度保守的双重夹击,TrendForce 预计第四季度 MLCC(片式多层陶瓷电容器)供应商平均 BB Ratio(订单出货比值)将下滑至 0.81。 TrendForce 报告指出, 11 月起,村田、三星等陆续接获网通、主机板、显示卡以及中国二线手机品牌客户量小急单,显示主机板、显卡市场在今年第一季需求率先下滑后,加上品牌商持续调节库存,近期已回归健康水位。第三季中国现货市场积极削价抢单的贸易商,近期开始出现停止报价供货,导致部分二线手机品牌厂紧急寻求原厂供应商支援,中国现货市场库存去化有接近尾声的迹象。 截至 11 月上旬, MLCC 供应商自有库存水位平均仍在大约 90 天,而渠道代理商端平均库存也落在 90-100 天,若加上大型 ODM 目前 MLCC 平均库存仍在 3~4 周(约 30 天),距离整体市场(合计代理商、供应商、 ODM)平均健康水位 120 天仍有一段距离。

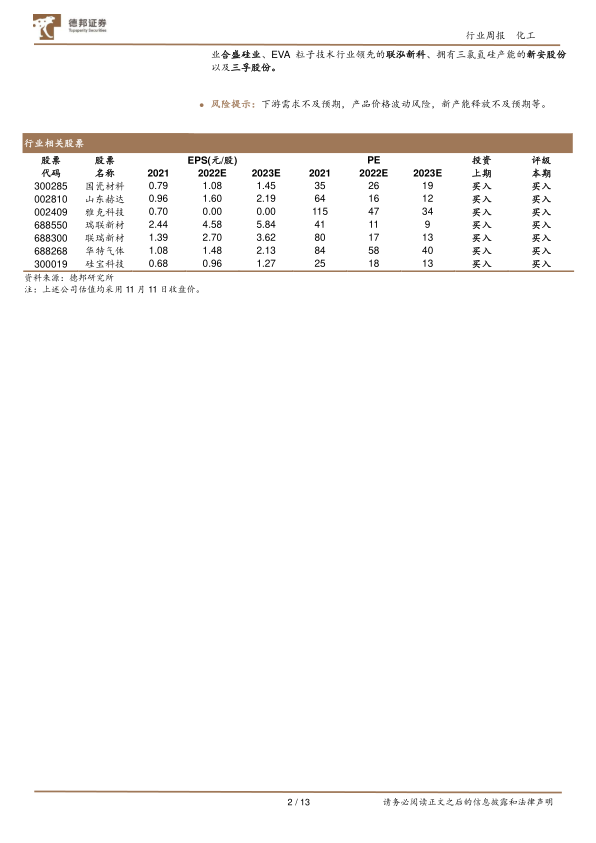

重点标的推荐:半导体材料国产化加速,下游晶圆厂扩产迅猛,看好头部企业产业红利优势最大化。 光刻胶板块为我国自主可控之路上关键核心环节,看好彤程新材在进口替代方面的高速进展。特气方面, 华特气体深耕电子特气领域十余年,不断创新研发,实现进口替代,西南基地叠加空分设备双重布局,一体化产业链版图初显,建议重点关注华特气体。电子化学品方面,下游晶圆厂逐步落成,芯片产能有望持续释放,建议关注: 安集科技、鼎龙股份。 下游需求推动产业升级和革新,行业迈入高速发展期。 国内持续推进制造升级,高标准、高性能材料需求将逐步释放,新材料产业有望快速发展。国瓷材料三大业务保持高增速,有条不紊打造齿科巨头,新能源业务爆发式增长,横向拓展、纵向延伸打造新材料巨擘,建议重点关注新材料平台型公司国瓷材料。高分子材料的性能提升离不开高分子助剂,国内抗老化剂龙头利安隆,珠海新基地产能逐步释放,凭借康泰股份,进军千亿润滑油添加剂,打造第二增长点,建议重点关注国内抗老化剂龙头利安隆。 碳中和背景下,绿电行业蓬勃发展,光伏风电装机量逐渐攀升,建议关注上游原材料金属硅龙头企业合盛硅业、 EVA 粒子技术行业领先的联泓新科、拥有三氯氢硅产能的新安股份以及三孚股份。

风险提示: 下游需求不及预期,产品价格波动风险,新产能释放不及预期等。

中心思想

本报告的核心观点是:化工新材料行业本周整体表现疲软,Wind新材料指数下跌1.62%。半导体材料领域受ASML扩产计划和MLCC需求疲弱的双重影响,表现尤为低迷。然而,部分细分领域如有机硅和可降解塑料表现相对较好,部分公司也展现出较强的增长潜力。报告建议关注半导体材料国产化进程中的头部企业,以及在新能源和碳中和领域具有发展潜力的公司。

行业整体表现低迷,部分细分领域逆势增长

本周化工新材料行业整体表现低迷,Wind新材料指数下跌1.62%。但细分领域表现差异较大:半导体材料指数下跌3.42%,碳纤维指数下跌4.21%,锂电指数下跌1.19%;而显示器件材料指数上涨0.12%,有机硅材料指数上涨1.41%,可降解塑料指数上涨0.39%。这表明行业内部存在结构性分化,部分领域仍具备增长潜力。

ASML扩产与MLCC需求疲软对半导体材料行业的影响

ASML宣布扩产计划,虽然利好长期发展,但短期内可能加剧市场竞争,对半导体材料价格造成一定压力。同时,MLCC需求持续疲弱,旺季不旺,ODM拉货保守,进一步影响了半导体材料行业的整体表现。

主要内容

行业周报概述及市场表现

报告首先回顾了本周化工新材料行业的整体市场行情,Wind新材料指数下跌1.62%,并对六个子行业的指数涨跌幅进行了详细分析,其中半导体材料、碳纤维、锂电等行业表现不佳,而显示器件材料、有机硅材料和可降解塑料等行业表现相对较好。 报告还列出了本周涨跌幅前十和后十的公司,并提供了相应的图表数据支持。

重点公司周行情回顾

报告对重点关注公司的周行情进行了回顾,包括周涨跌幅前十和后十的公司,并对部分公司的重要公告进行了解读,例如鼎龙股份获得国内主流晶圆厂客户订单的公告。此外,报告还提供了一个重点公司估值一览表,列出了部分公司的市值、EPS以及PE等关键财务指标,为投资者提供参考。

近期行业热点跟踪

报告对近期化工新材料行业的热点事件进行了跟踪分析,包括:

- 锂电负极材料一体化项目建设: 广东湛江雷州将建设年产30万吨动力与储能电池负极材料一体化项目,这反映了新能源汽车行业对锂电材料的巨大需求。

- ASML光刻机扩产计划: ASML计划在未来几年大幅提高EUV和DUV光刻机的产能,这将对全球半导体产业链产生深远影响。

- 中国台湾芯片产业下滑: 中国台湾IC产业第四季度产值预计将下滑13.1%,这反映了全球芯片市场需求的减弱。

- 三安光电斩获碳化硅大单: 三安光电获得38亿元的碳化硅芯片战略采购意向协议,这表明碳化硅市场发展迅速。

- MLCC需求持续疲弱: MLCC市场需求持续疲软,库存高企,这将对相关材料供应商造成一定压力。

相关数据追踪

报告提供了相关的数据追踪,包括费城半导体指数、中国集成电路出口和进口金额,以及NAND Flash和DRAM的价格走势图,这些数据可以帮助投资者更好地了解市场动态。

总结

本报告对化工新材料行业本周的市场表现进行了全面的分析,指出行业整体表现疲软,但部分细分领域和公司仍展现出增长潜力。ASML的扩产计划和MLCC需求疲弱对半导体材料行业造成一定冲击,但半导体材料国产化进程为国内企业提供了发展机遇。报告建议投资者关注半导体材料国产化进程中的头部企业,以及在新能源和碳中和领域具有发展潜力的公司,同时需关注下游需求、产品价格波动以及新产能释放等风险。 报告中提供的图表和数据为投资者提供了更直观的市场信息和分析依据。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送