-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物5月月报&年报一季报总结:关注中药、诊疗复苏及创新主线

医药生物5月月报&年报一季报总结:关注中药、诊疗复苏及创新主线

-

下载次数:

2167 次

-

发布机构:

国联证券股份有限公司

-

发布日期:

2023-05-04

-

页数:

31页

投资要点:

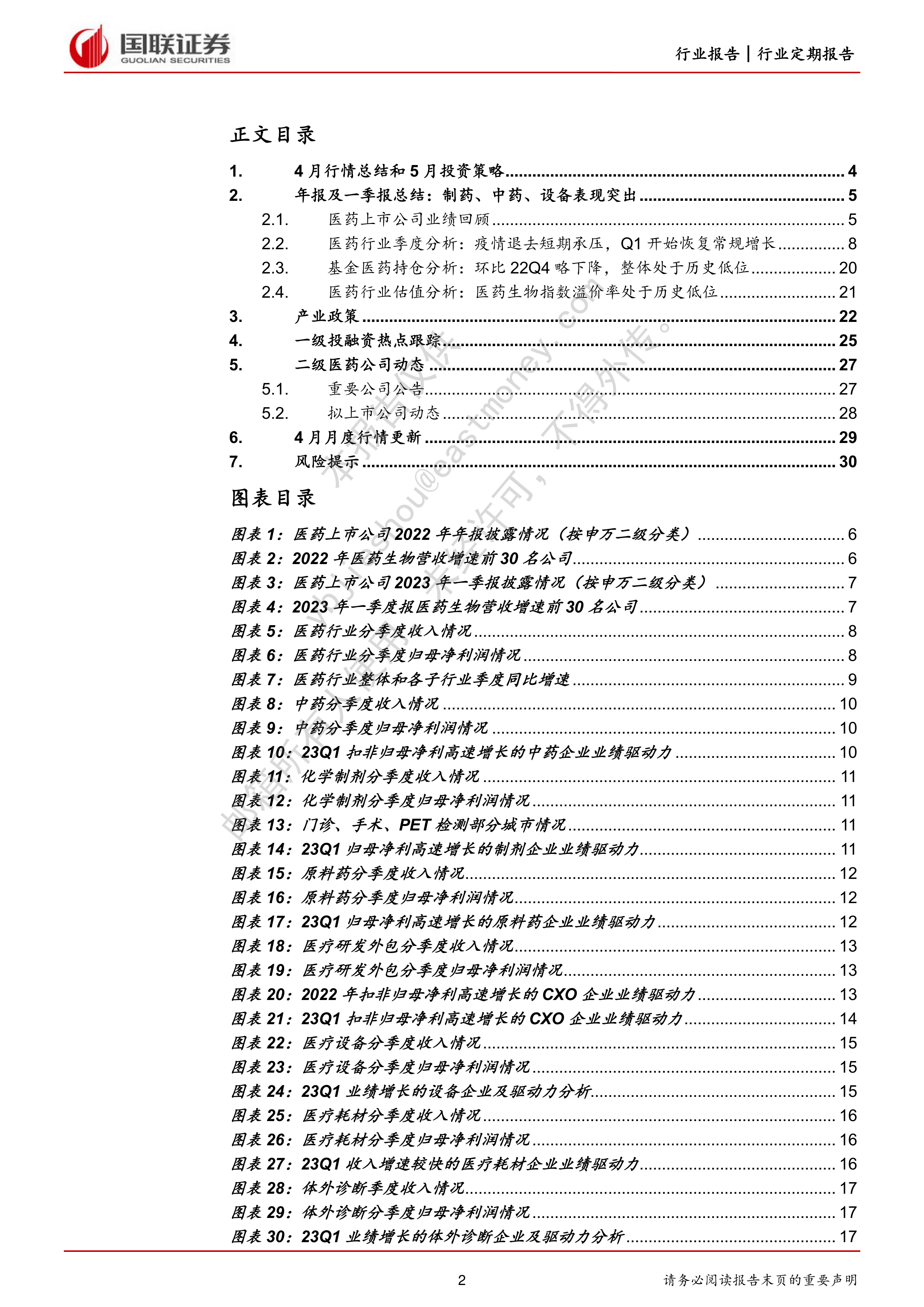

医药生物(申万)同比下跌0.44%,表现弱于大盘

4月化学制药子行业涨幅较大。本月化学制药子行业上涨3.41%;中药子行业上涨2.71%,医药商业子行业下跌0.33%,生物制品子行业下跌0.92%,医疗器械子行业下跌2.01%;医疗服务子行业下跌7.1%。

年报/一季报披露情况:环比改善,制药、中药、设备表现突出

已披露2022年年报的474家医药公司中,262家归母净利润同比正增长,其中增速>100%、50%<增速≤100%、0%<增速≤50%的公司分别为46家、38家和178家;归母净利润增速>100%的公司中,化学制药18家、医疗器械10家、医疗服务和中药各5家。已披露2023年一季报的472家医药公司中,291家归母净利润同比正增长;归母净利润增速>100%的公司中,医疗器械20家、化学制药17家、中药13家。

二季度投资策略:看好创新和消费

医药行业当前仍处于估值和基金持仓的低位水平,疫情放开后恢复趋势得到验证,我们认为医药具有相对刚需属性,创新和消费是主旋律。我们看好业绩快速恢复的医疗服务行业,重点推荐华厦眼科、爱尔眼科;看好受政策支持业绩逐步改善的中药行业,持续推荐康缘药业、华润三九;看好临床需求和空间大的创新药,持续推荐恒瑞医药、金斯瑞生物科技;看好成长性高、经营状况良好的医疗器械,重点推荐迈瑞医疗、联影医疗等。

5月月度金股

恒瑞医药(600276):创新药布局广泛,对于海外销售较好的SGLT-2、PARP、CDK4/6等多个靶点药物,恒瑞均有创新药上市或待上市;集采冲击或影响见底;相比索拉非尼,卡瑞利珠+阿帕替尼OS延长达到近7个月,有望出海。对应4月28日收盘价,2023-2025年PE分别为57X,49X,43X,维持“买入”评级。

华厦眼科(301267):眼科疾病覆盖各个年龄段,发病率高、患者基数大、渗透率低。公司从治疗难度较高的眼病领域向消费属性更强的屈光和视光领域发展,具有品牌优势,更易发展。对应4月28日收盘价,2023-2025年PE分别为60X,47X,38X,维持“买入”评级。

风险提示

企业经营风险;贸易摩擦超预期;政策性风险。

中心思想

本报告的核心观点是:医药生物行业在4月份表现弱于大盘,但年报和一季报披露显示业绩环比改善,制药、中药和医疗器械行业表现突出。展望未来,我们看好创新和消费两大主线,建议关注医疗服务、中药、创新药和医疗器械等领域,并推荐具体的投资标的。

医药行业估值和基金持仓处于低位,创新和消费是主旋律

目前医药行业估值和基金持仓水平均处于低位,但疫情放开后恢复性增长趋势已得到初步验证。考虑到医药行业相对刚需的属性,我们认为创新和消费将成为未来行业发展的主旋律。

二季度投资策略:关注创新和消费,重点推荐相关细分领域

基于对市场趋势的判断,我们建议投资者关注以下领域:业绩快速恢复的医疗服务行业(重点推荐华厦眼科、爱尔眼科);受政策支持业绩逐步改善的中药行业(持续推荐康缘药业、华润三九);临床需求和空间大的创新药行业(持续推荐恒瑞医药、金斯瑞生物科技);以及成长性高、经营状况良好的医疗器械行业(重点推荐迈瑞医疗、联影医疗等)。

主要内容

本报告详细分析了2023年5月医药生物行业市场情况,并对未来投资策略进行了展望。报告内容涵盖了4月行情总结、年报及一季报总结、产业政策、一级投融资热点跟踪、二级医药公司动态以及风险提示等多个方面。

4月行情总结及5月投资策略:化学制药和中药表现较好,医疗服务下跌明显

4月份,医药生物(申万)指数下跌0.44%,表现弱于大盘。其中,化学制药子行业上涨3.41%,中药子行业上涨2.71%,而医疗服务子行业下跌7.1%,医疗器械子行业下跌2.01%。年报和一季报密集披露期间,业绩超预期的公司表现亮眼,部分创新药和医疗器械公司涨幅靠前。展望5月,我们认为医药行业估值和基金持仓处于低位,疫情放开后的恢复性趋势已得到验证,创新和消费将是主旋律。我们看好医疗服务、中药、创新药和医疗器械等领域。

年报及一季报总结:制药、中药、设备表现突出,细分领域业绩分化明显

报告对已披露2022年年报的474家医药公司和已披露2023年一季报的472家医药公司的业绩进行了详细分析。数据显示,2022年有262家公司归母净利润同比正增长,其中增速超过100%的公司有46家;2023年一季度有291家公司归母净利润同比正增长,增速超过100%的公司有66家。制药、中药和医疗器械行业表现突出,但细分领域业绩分化明显,部分领域受疫情影响业绩承压,部分领域则实现快速增长。报告分别对中药、化学制剂、原料药、医疗研发外包、医疗设备、医疗耗材、体外诊断、医院、线下药店和疫苗等细分领域的一季度业绩进行了深入分析,并对业绩增长的驱动力进行了探讨。

产业政策解读:国家持续支持中医药发展,并加强医疗器械监管

报告总结了4月份发布的多个产业政策,包括国家组织骨科脊柱类医用耗材集中带量采购、医疗器械临床试验机构监督检查要点及判定原则、全国药品集中采购中选结果、部分挂网药品价格调整、“十四五”中医药文化弘扬工程实施方案、放射性药品审评审批管理体系改革意见以及肿瘤主动免疫治疗产品临床试验技术指导原则等。这些政策显示,国家持续支持中医药发展,同时加强医疗器械监管,鼓励创新药研发。

一级投融资热点跟踪:海外投融资聚焦医疗综合服务和新型药物研发,国内投融资关注医疗器械和创新药

报告对4月份国内外一级市场投融资热点进行了跟踪,发现海外投融资主要集中在医疗综合服务、新型药物研发和生物技术开发等领域,而国内投融资则主要集中在医疗器械研发和创新药设计等领域。

二级医药公司动态:重要公司公告及拟上市公司动态

报告对4月份医药行业重要公司公告和拟上市公司动态进行了总结,包括公司股东减持、质押、研发进展、业绩报告、以及拟上市公司的招股说明书进展等信息。

总结

本报告基于公开数据对2023年5月医药生物行业市场进行了全面分析,并对未来投资策略进行了展望。报告指出,医药行业当前估值和基金持仓处于低位,但疫情放开后恢复性增长趋势已得到初步验证。我们看好创新和消费两大主线,建议关注医疗服务、中药、创新药和医疗器械等领域,并推荐了具体的投资标的。 同时,报告也提示了企业经营风险、贸易摩擦超预期和政策性风险等潜在风险。 投资者应根据自身情况谨慎决策。

-

医药生物行业深度研究:PD-(L)1双靶点药物再掀免疫治疗热潮(一)

-

农药:行业风口或指向杀虫剂-关注氨基甲酸酯类杀虫剂产业机遇

-

医药2024年三季报总结:业绩触底,行业有望稳健回升

-

基础化工行业专题研究:双碳若加速,化工看点足

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送