-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

湿电子化学品行业深度报告:湿电子化学品渐入佳境——AI赋能化工之三

湿电子化学品行业深度报告:湿电子化学品渐入佳境——AI赋能化工之三

-

下载次数:

1002 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2024-04-09

-

页数:

61页

核心提要

整体行业增速快

湿电子化学品是微电子、光电子湿法工艺制程中使用的各种电子化工材料,具有技术门槛高、资金投入大、产品更新换代快等特点,广泛应用于集成电路、显示面板、太阳能光伏领域,据中国电子材料行业协会,2021年应用于三大领域的比例为33%、36%、31%。据我们测算,随着集成电路国产化进程加快、显示面板产能持续增长,国内湿电子化学品需求量有望从2022年的267万吨增长至2025年的489万吨,市场规模将从272亿元增长到498亿元,年均增速22.39%。

国产化空间大

欧美、日韩等发达国家集成电路行业起步早、供应链成熟,使得欧美、日韩企业主导了全球湿电子化学品市场。据中国电子材料行业协会,2021年我国集成电路用湿电子化学品整体国产化率达到35%。高端湿电子化学品主要由国外厂商垄断,半导体用高端湿电子化学品主要由欧美、日本厂商把控;平板用湿电子化学品领域,国内高世代线主要由韩国东进世美肯和韩国ENF供货,国内企业国产化空间较大。

受益标的

随着国内湿电子化学品市场持续增长以及半导体行业国产化进程加快,国内技术领先企业有望迎来发展机遇,首次覆盖,给予湿电子化学品行业“推荐”评级。重点关注:江化微(国内产品品种最齐全、配套能力最强的湿电子化学品生产企业之一)、格林达(电子级四甲基氢氧化铵(TMAH显影液)龙头企业)、晶瑞电材(高纯硫酸、高纯双氧水两大高纯电子化学品国内产能最大)、中巨芯-U(电子级氢氟酸、电子级硫酸、电子级硝酸等主要产品均已达到12英寸集成电路制造用级别)、兴发集团(兴福电子的电子级磷酸产品在国内半导体领域市场占有率第一)、上海新阳、飞凯材料、多氟多、安集科技等。

风险提示

经济形势及行业周期波动风险、原材料价格波动风险、客户认证风险、安全环保生产风险、技术变化风险、重点关注公司业绩不及预期。

湿电子化学品行业深度报告:渐入佳境——AI赋能化工之三

中心思想

- 行业前景广阔: 湿电子化学品市场受益于集成电路、显示面板和太阳能光伏行业的快速发展,预计市场规模和需求量将持续增长,年均增速可观。

- 国产化空间巨大: 尽管目前市场主要由欧美、日韩企业主导,但国内湿电子化学品国产化率仍有较大提升空间,尤其是在高端产品领域。

- 投资机遇显现: 随着国内湿电子化学品市场增长和半导体行业国产化加速,国内技术领先企业有望迎来发展机遇,值得关注。

主要内容

1. 行业概览与市场分析

1.1 湿电子化学品定义与应用

- 湿电子化学品是微电子、光电子湿法工艺制程中使用的各种电子化工材料,是电子信息行业中的关键性基础化工材料。

- 主要应用于集成电路、显示面板、太阳能光伏等领域,其中集成电路、显示面板、太阳能光伏三大领域的需求占比分别为33%、36%、31%。

- 湿电子化学品行业上游为基础化工行业,下游为电子信息行业,对电子信息产业的发展起着重要作用。

1.2 市场规模与增长预测

- 全球湿电子化学品市场规模持续增长,预计到2025年将达到784.50亿元,需求量将达到697.22万吨。

- 中国湿电子化学品市场规模快速扩大,预计到2025年市场规模将从272亿元增长到498亿元,年均增速22.39%,需求总量将达到488.99万吨,2021-2025年均复合增速达24.14%。

- 集成电路、显示面板、太阳能光伏三大领域对湿电子化学品的需求量均呈现增长趋势。

1.3 产品分类与技术标准

- 湿电子化学品分为通用湿电子化学品和功能湿电子化学品两大类。

- 通用湿电子化学品主要通过纯化工艺制得,功能性湿电子化学品通过拼配工艺制得。

- 湿电子化学品的产品技术水平通过国际通用的SEMI标准等级进行评价,集成电路工艺用电子湿化学品的纯度要求较高,基本集中在G3及以上水平,12英寸晶圆制造一般要求G4。

2. 行业竞争格局与国产化

2.1 竞争格局

- 全球湿电子化学品市场主要被欧美及日本企业占据,如巴斯夫、霍尼韦尔、陶氏杜邦等。

- 国内从事湿电子化学品研究生产的企业有40多家,但缺乏在多个品种均拥有较高市场占有率的龙头企业,各企业优势产品相对单一。

2.2 国产化现状与空间

- 2021年我国集成电路用湿电子化学品整体国产化率达到35%。

- 高端湿电子化学品主要由国外厂商垄断,半导体用高端湿电子化学品主要由欧美、日本厂商把控。

- 国内企业在通用湿电子化学品领域突破明显,电子级氢氟酸、硫酸、磷酸等产品国产化率明显增长,国产化替代空间广阔。

3. 下游应用领域分析

3.1 集成电路

- 随着集成电路的集成度越来越高,晶圆制造过程中使用的湿电子化学品用量成倍增长。

- 12英寸晶圆厂投资加速,将带动集成电路用湿电子化学品的需求增长。

- 预计2025年我国集成电路用湿电子化学品市场需求将达到138.50万吨。

3.2 显示面板

- OLED面板产能扩张将带动显示面板用湿电子化学品需求稳健增长。

- 单位面积OLED面板制造所需的湿电子化学品用量较TFT-LCD面板大幅提升。

- 预计2025年我国OLED面板用湿电子化学品市场需求将增长至61.7万吨。

3.3 太阳能光伏

- 光伏新增装机持续高增,有望带动湿电子化学品需求。

- 氢氟酸、硝酸、氢氧化钾是太阳能电池片制造中用量最多的品种。

- 预计2025年我国太阳能光伏领域湿电子化学品需求量将增长至201.40万吨。

4. 重点公司分析

- 报告对江化微、格林达、晶瑞电材、中巨芯、兴发集团、上海新阳、飞凯材料、安集科技等公司进行了分析,并给出了盈利预测。

- 重点关注了各公司在湿电子化学品领域的优势、产品、产能及市场表现。

5. 投资建议与风险提示

5.1 投资建议

- 首次覆盖湿电子化学品行业,给予“推荐”评级。

- 重点关注江化微、格林达、晶瑞电材、中巨芯、兴发集团、上海新阳、飞凯材料、多氟多、安集科技等公司。

5.2 风险提示

- 经济形势及行业周期波动风险、原材料价格波动风险、客户认证风险、安全环保生产风险、技术变化风险、重点关注公司业绩不及预期。

总结

本报告深入分析了湿电子化学品行业的市场前景、竞争格局、国产化现状以及下游应用领域的需求。报告指出,湿电子化学品市场规模快速扩大,国产化替代空间广阔,国内技术领先企业有望迎来发展机遇。报告给予行业“推荐”评级,并重点关注了多家具有竞争优势的湿电子化学品生产企业。同时,报告也提示了行业面临的风险,为投资者提供了全面的参考。

-

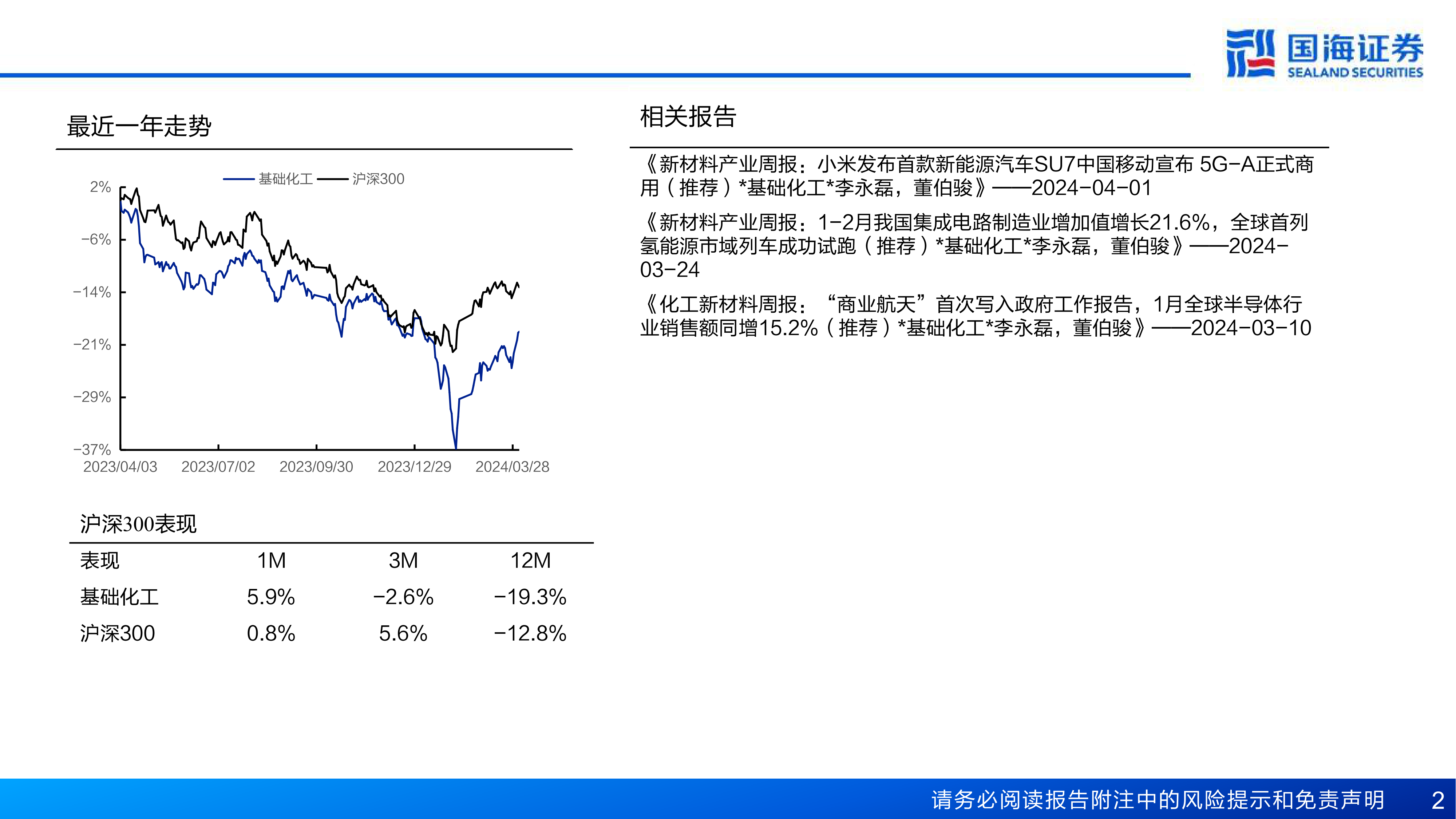

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送