-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

CNS系列报告-抗抑郁药:单胺深化与新机制探索并行,抗抑郁药市场与新药研发进展几何?

CNS系列报告-抗抑郁药:单胺深化与新机制探索并行,抗抑郁药市场与新药研发进展几何?

-

下载次数:

2448 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-11-14

-

页数:

57页

核心观点

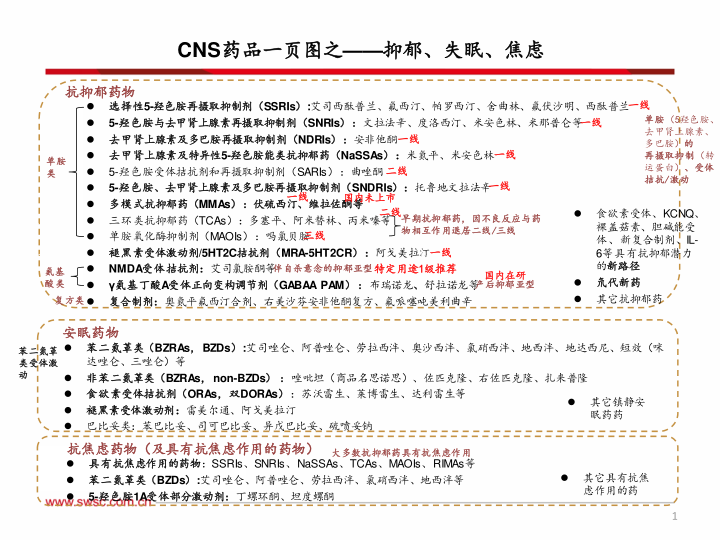

抑郁障碍是最常见的精神障碍之一,以持续的心境低落/快感缺失/精力下降为核心临床特征,病因尚不完全明确,存在单胺假说、谷氨酸能系统异常假说等多种假说。抑郁障碍全病程治疗分急性期、巩固期、维持期3个阶段,存在诸多尚未被满足的临床需求:1)SSRIs

等现有一线抗抑郁药疗效有限,理论上仍有1/3的患者经多步序贯治疗后无法达到缓解。2)现有抗抑郁药起效慢,通常需要1-4周见到改善、4-8周达到预期治疗目标,而抑郁症存在自杀风险,且可能导致患者在急性期前4周主动停药。3)抑郁障碍的精确化治疗存在提升空间,亦是未来的发展方向,如对不同亚型/伴不同特征的精确化治疗、对儿童、老年人等特殊患者的精确化治疗。4)全病程治疗过程中患者主动停药的问题(药品AE、患者认知等因素综合影响)。5)缺少biomarker等其它问题。

现有抗抑郁药有效率在40-65%(指Response,不指缓解),抑郁障碍高异质性,伴不同特征/共病/特定人群的抑郁障碍治疗存在差异。SSRIs、SNRIs、MRA-5HT2CR等常用抗抑郁药有效率通常在40%-65%之间,因抑郁障碍的高异质性,伴不同特征/共病/特定人群的抑郁障碍治疗存在差异,不同药物对抑郁障碍的不同亚型/伴不同特征也有一定差异化改善(如阿戈美拉汀对快感缺失、苯二氮?类联用抗抑郁药对伴焦虑痛苦、艾司氯胺酮对伴自杀意念、舒拉诺龙对围产期抑郁、伏硫西汀对认知改善等)。

长期用药下,安全/耐受重要性凸显。因抑郁症长期用药,安全/耐受为抗抑郁药的重要考量,现有抗抑郁药主要的不良反应包括胃肠道反应、镇静/失眠等中枢神经系统反应、口干等抗胆碱能反应、低血压等心血管系统反应、以及性功能障碍等其它反应,部分AE发生率较高,仍有改善空间。整体上看,现有药物中艾司西酞普兰、伏硫西汀、阿戈美拉汀、托鲁地文拉法辛(绿叶若欣林)、度洛西汀等药物AE发生率较低。此外,某类药物的某种不良反应也可使特定患者获益(如NaSSas的体重增加、镇静AE对营养不良、伴失眠患者)。

80+亿院内大市场,SSRIs与SNRIs类目前占据国内六成市场份额。上一年度(2024年)中国抗抑郁药样本医院销售额超80亿元,其中SSRIs类抗抑郁药样本放大销售额达35.8亿元,占比最大,约43.44%;SNRIs类样本放大销售额14.2亿元,占比次之,约17.18%;中成药样本放大销售额8.3亿元,占比10.04%;褪黑素受体激动剂样本放大销售额7.9亿元,占比9.59%。样本放大销售额排名前五的抗抑郁药依次为草酸艾司西酞普兰、阿戈美拉汀、舒肝解郁胶囊、盐酸舍曲林、盐酸曲唑酮。未来中短期,仿制药因在价格上的优势,仍将占据可观的市场份额;而创新药则在安全性改善、疗效提升下使患者获益,新药在进入医保/入院后将实现加速起量。

新药研发:单胺深化、氨基酸类火热、其它机制探索并行。根据医药魔方,截至2025年11月,全球MDD适应症5HTR、SERT、NET、DAR、DAT靶点临床阶段在研药品(IND至NDA)分别有38、30、26、16、18个,合计128个,单胺递质类抗抑郁药深化仍为研发主线之一;NMDAR、GABAR、AMPAR、mGLUR2、mGLUR3、mGLUR5在研药品分别有26、10、9、5、4、4个,合计58个,NMDA受体拮抗剂在伴自杀意念亚型、GABA A正向变构调节剂(PAM)在产后抑郁亚型已展现出突出疗效,氨基酸类研发火热;同时氘代新药、复方制剂、食欲素受体新药、KCNQ新药、抗炎药物等新药也在抑郁治疗中积极探索,展现出使患者临床获益的潜力。

目前中国抗抑郁创新药/微创新药已有一款上市,超二十款获批临床,已进入/即将进入收获期。绿叶制药原研的托鲁地文拉法辛(若欣林)为目前唯一上市的本土创新药,疗效凸出,入医保后2025年迎来起量阶段。目前进展前列的单胺递质类抗抑郁药包括吉贝尔JJH201501(III期)、石药阿姆西汀(III期)等;进展前列的GABAA PAM包括迈诺威MI078、康弘药业KH607、翰森制药HS10353等

已进入临床II期;进展前列的NMDA拮抗剂(R氯胺酮)包括恩华药业、贝特药业、翰森制药等,均处于临床II期;进展前列的复方制剂包括信立泰的氘右美沙芬安非他酮;关注核心品种后续临床数据读出、研发与商业化进展的推进。

相关上市公司:翰森制药、恩华药业、康弘药业、科伦药业、人福医药、绿叶制药、石药集团、东阳光药、京新药业、信立泰、国药现代、华润双鹤、吉贝尔、复兴医药、丽珠集团、天士力、华海药业、华纳药厂等。3

风险提示:药品研发进展与临床结果不及预期的风险、药品商业化进展不及预期的风险、集采影响的风险等。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送