-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:寻找相对低位个股

医药行业周报:寻找相对低位个股

-

下载次数:

1057 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-08-26

-

页数:

31页

投资要点

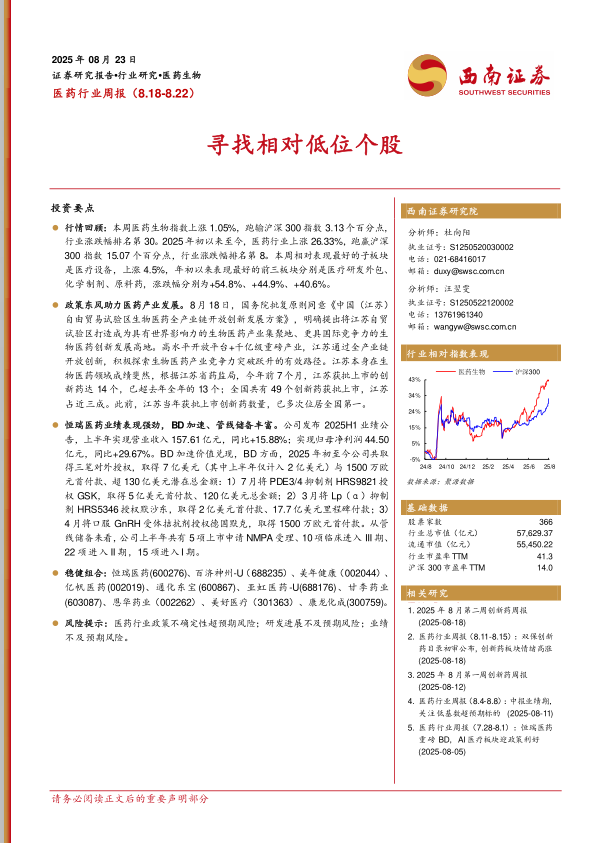

行情回顾:本周医药生物指数上涨1.05%,跑输沪深300指数3.13个百分点,行业涨跌幅排名第30。2025年初以来至今,医药行业上涨26.33%,跑赢沪深300指数15.07个百分点,行业涨跌幅排名第8。本周相对表现最好的子板块是医疗设备,上涨4.5%,年初以来表现最好的前三板块分别是医疗研发外包、化学制剂、原料药,涨跌幅分别为+54.8%、+44.9%、+40.6%。

政策东风助力医药产业发展。8月18日,国务院批复原则同意《中国(江苏)自由贸易试验区生物医药全产业链开放创新发展方案》,明确提出将江苏自贸试验区打造成为具有世界影响力的生物医药产业集聚地、更具国际竞争力的生物医药创新发展高地。高水平开放平台+千亿级重磅产业,江苏通过全产业链开放创新,积极探索生物医药产业竞争力突破跃升的有效路径。江苏本身在生物医药领域成绩斐然,根据江苏省药监局,今年前7个月,江苏获批上市的创新药达14个,已超去年全年的13个;全国共有49个创新药获批上市,江苏占近三成。此前,江苏当年获批上市创新药数量,已多次位居全国第一。

恒瑞医药业绩表现强劲,BD加速、管线储备丰富。公司发布2025H1业绩公告,上半年实现营业收入157.61亿元,同比+15.88%;实现归母净利润44.50亿元,同比+29.67%。BD加速价值兑现,BD方面,2025年初至今公司共取得三笔对外授权,取得7亿美元(其中上半年仅计入2亿美元)与1500万欧元首付款、超130亿美元潜在总金额:1)7月将PDE3/4抑制剂HRS9821授权GSK,取得5亿美元首付款、120亿美元总金额;2)3月将Lp(α)抑制剂HRS5346授权默沙东,取得2亿美元首付款、17.7亿美元里程碑付款;3)4月将口服GnRH受体拮抗剂授权德国默克,取得1500万欧元首付款。从管线储备来看,公司上半年共有5项上市申请NMPA受理、10项临床进入III期、22项进入II期,15项进入I期。

稳健组合:恒瑞医药(600276)、百济神州-U(688235)、美年健康(002044)、亿帆医药(002019)、通化东宝(600867)、亚虹医药-U(688176)、甘李药业(603087)、恩华药业(002262)、美好医疗(301363)、康龙化成(300759)。

风险提示:医药行业政策不确定性超预期风险;研发进展不及预期风险;业绩不及预期风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送