-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:医保新增商保目录,关注创新药和Q2业绩预期

医药行业周报:医保新增商保目录,关注创新药和Q2业绩预期

-

下载次数:

1492 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-07-14

-

页数:

30页

投资要点

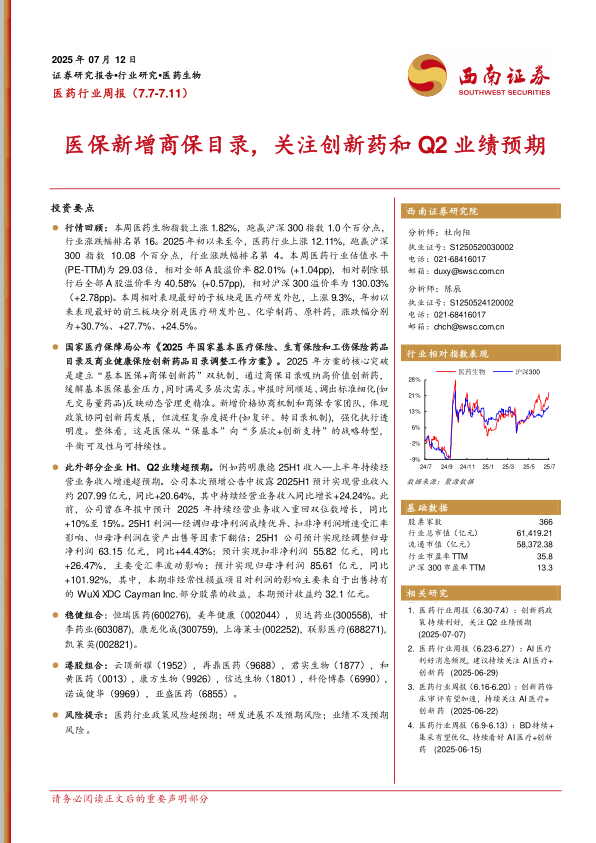

行情回顾:本周医药生物指数上涨1.82%,跑赢沪深300指数1.0个百分点,行业涨跌幅排名第16。2025年初以来至今,医药行业上涨12.11%,跑赢沪深300指数10.08个百分点,行业涨跌幅排名第4。本周医药行业估值水平(PE-TTM)为29.03倍,相对全部A股溢价率82.01%(+1.04pp),相对剔除银行后全部A股溢价率为40.58%(+0.57pp),相对沪深300溢价率为130.03%(+2.78pp)。本周相对表现最好的子板块是医疗研发外包,上涨9.3%,年初以来表现最好的前三板块分别是医疗研发外包、化学制药、原料药,涨跌幅分别为+30.7%、+27.7%、+24.5%。

国家医疗保障局公布《2025年国家基本医疗保险、生育保险和工伤保险药品目录及商业健康保险创新药品目录调整工作方案》。2025年方案的核心突破是建立“基本医保+商保创新药”双轨制,通过商保目录吸纳高价值创新药,缓解基本医保基金压力,同时满足多层次需求。申报时间顺延、调出标准细化(如无交易量药品)反映动态管理更精准。新增价格协商机制和商保专家团队,体现政策协同创新药发展,但流程复杂度提升(如复评、转目录机制),强化执行透明度。整体看,这是医保从“保基本”向“多层次+创新支持”的战略转型,平衡可及性与可持续性。

此外部分企业H1、Q2业绩超预期。例如药明康德25H1收入—上半年持续经营业务收入增速超预期。公司本次预增公告中披露2025H1预计实现营业收入约207.99亿元,同比+20.64%,其中持续经营业务收入同比增长+24.24%。此前,公司曾在年报中预计2025年持续经营业务收入重回双位数增长,同比+10%至15%。25H1利润—经调归母净利润成绩优异、扣非净利润增速受汇率影响、归母净利润在资产出售等因素下翻倍:25H1公司预计实现经调整归母净利润63.15亿元,同比+44.43%;预计实现扣非净利润55.82亿元,同比+26.47%,主要受汇率波动影响;预计实现归母净利润85.61亿元,同比+101.92%,其中,本期非经常性损益项目对利润的影响主要来自于出售持有的WuXi XDC Cayman Inc.部分股票的收益,本期预计收益约32.1亿元。

稳健组合:恒瑞医药(600276),美年健康(002044),贝达药业(300558),甘李药业(603087),康龙化成(300759),上海莱士(002252),联影医疗(688271),凯莱英(002821)。

港股组合:云顶新耀(1952),再鼎医药(9688),君实生物(1877),和黄医药(0013),康方生物(9926),信达生物(1801),科伦博泰(6990),诺诚健华(9969),亚盛医药(6855)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送