-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国产中高端护肤品牌,加速渠道转型探索

国产中高端护肤品牌,加速渠道转型探索

-

下载次数:

2286 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-05-20

-

页数:

46页

丸美股份(603983)

中高端护肤市场增速快于大众市场,抗衰仍是护肤重要诉求

根据艾瑞咨询,2020年中高端美妆市场规模为408亿元,2016~2020年复合增速为26.37%。预计2023年中高端美妆市场规模为731亿元,2021~2023年复合增速为19.84%。而大众美妆市场在2016~2020和2021~2023年CAGR分别为13.90%和15.34%。可以看出,中高端市场增速明显快于大众市场。具体到护肤的功效,根据CBNdata,消费者购买护肤品的主要功效诉求中34%的消费者要求抗老,是护肤需求的最大组成部分。但由于抗衰老化妆品难以在短期内直观看见效果,国外化妆品厂商抗衰老产品主要成分如二裂酵母已经经受了市场的检验。而国内品牌缺少相关的技术积累,因此国际品牌占据抗衰主要市场。

主品牌丸美定位中高端,由眼及面多品类拓展

“丸美”自一成立开始就坚持打造高端化品牌形象,是国内稀缺的中高端眼部护理品牌。2007年,随着“弹弹弹,弹走鱼尾纹”广告的推出,公司弹力蛋白系列成为丸美最受欢迎的王牌产品,至今已经更新至第5代。丸美在大单品眼霜持续迭代的同时,深耕眼部肌肤护理,公司推出了蝴蝶眼膜、小红笔眼霜、小紫弹眼霜等爆款新品。2021年Q4公司推出了小金管双胶原系列,运用重组人源化胶原蛋白+翻译暂停专利,大力发展具有核心科技的大单品。此外,公司在深度把握眼部护肤市场的同时,将产品线延伸至面部护肤,提高公司增长的天花板。以小红笔家族为例,公司在小红笔眼霜的基础上由眼及面,推出了小红蝎精华、小红笔精华洁面、小红笔精华乳、小红笔精华水一套产品,实现全面抗衰。

线下渠道巩固高端形象,期待线上转型成果落地

线下市场能够给化妆品牌延伸服务内容、拓展品牌边界的机会,众多高端化妆品均设立大量线下门店。据iziRetail逸芮调查数据,截至2020年1月,兰蔻在国内(包括独立专柜和精品店)店铺总数超过300家,雅诗兰黛、迪奥、资生堂等店铺总数超过200家。因此公司产品定位中高端,需要一定数量的线下渠道与之匹配。公司进入丝芙兰等高端美妆平台,稳定高端百货渠道,以及采取专品专渠,有助于不断提升和巩固品牌形象。随着美妆渠道流量变迁,公司持续推进线上转型,2020年公司从0到1切入抖音、快手等新兴直播渠道。2021年丸美抖音超级品牌日总GMV突破3452万,自播单场GMV突破680万,总播放量超过2700万。

投资建议

作为国内稀缺的中高端护肤品牌,丸美深耕眼部护肤的同时,由眼及面推出面部护肤品类,提高公司的增长天花板。公司线下渠道匹配公司中高端定位,线上渠道调整提高运营效率,抖音、快手等新兴平台拓展使品牌触及更多年轻消费者。我们预计公司2022~2024年EPS分别为0.70、0.81、0.93元/股,对应当前股价PE分别为30、26、23倍。首次覆盖,给予“增持”评级。

风险提示

公司新品营销进展不及预期;公司渠道拓展不及预期;行业竞争加剧;疫情反复等。

中心思想

国产中高端护肤的领军者与增长潜力

丸美股份作为中国稀缺的中高端护肤品牌,深耕眼部抗衰领域,并通过科技创新和多品牌战略,积极拓展面部护肤及彩妆市场。公司正加速线上线下渠道融合与数字化转型,以应对市场变化并触达更广泛的年轻消费者群体,展现出在快速增长的中高端美妆市场的巨大潜力。

科技赋能与渠道多元化驱动增长

公司以生物科技为核心,通过重组人源化胶原蛋白等前沿技术提升产品竞争力;同时,构建“丸美”、“春纪”、“恋火”多品牌矩阵,满足不同消费需求。在渠道方面,公司巩固线下高端形象,并大力推进线上转型,通过抖音、快手等新兴平台实现高效触达,形成品牌与渠道双轮驱动的增长模式。

主要内容

市场洞察:中高端与抗衰需求强劲

中高端美妆市场增速领跑

中国护肤市场持续扩张,2020年规模达2604亿元,同比增长7%,2016-2020年复合增速达11.28%,预计2024年将增至4402亿元。其中,中高端美妆市场表现尤为突出,2016-2020年复合增速高达26.37%,远超大众市场(13.90%)。2020年中高端市场规模为408亿元,预计2023年将达到731亿元,复合增速高达19.84%,显示出强劲的增长势头。目前,该市场仍以国际品牌为主导,但国产品牌正积极寻求高端化转型。

抗衰老成为核心护肤诉求

在消费者购买护肤品的主要功效诉求中,抗老占据34%的最大份额。抗衰老需求呈现年轻化趋势,超过60%的抗老消费者年龄在21-30岁之间,且女性关注度更高(56%)。鱼尾纹、法令纹和颈纹是消费者最关注的抗衰部位。由于抗衰老产品科技含量高,国际品牌凭借长期技术积累(如雅诗兰黛小棕瓶的二裂酵母)占据主导地位,国内品牌在技术创新方面仍需努力。眼部肌肤因其特殊性(最薄、最干、最嫩、最累),对护肤品的技术要求更高,未来“由眼及面,化繁为简”的护肤趋势将为眼部护理品牌带来新的发展机遇。

丸美股份:品牌战略、科技创新与渠道布局

主品牌“丸美”:深耕眼部,拓展面部

“丸美”作为国内稀缺的中高端眼部护理品牌,以其经典的“弹力蛋白眼霜”系列(已更新至第5代)奠定了市场地位,并推出蝴蝶眼膜、小红笔眼霜、小紫弹眼霜等爆款新品。在研发方面,丸美与暨南大学合作,成功发布与人体自身胶原蛋白功能结构域100%一致的“重组人源化胶原蛋白”及“翻译暂停”专利技术,并于2021年第四季度推出“小金管双胶原系列”,标志着公司在生物科技抗衰领域迈入2.0时代。同时,丸美将产品线由眼部延伸至面部护肤,通过“小红笔家族”(包含小红蝎精华、洁面、乳、水)等系列产品实现全面抗衰,拓宽了增长边界。丸美东京系列产品定价对标国际高端品牌,进一步巩固了品牌高端形象。

多品牌矩阵:春纪与恋火补齐产品线

为满足不同消费群体的需求,丸美股份构建了多品牌矩阵。“春纪”品牌定位大众护肤,以“天然食材养肤”理念,通过与英国Croda、德国BASF等国际知名原料企业合作,保持产品线的快速更新。2017年收购的韩国彩妆品牌“恋火”,定位于中高端专业彩妆市场,通过品牌焕新和爆款产品(如PL看不见粉底液,半年销量达60万支)迅速获得市场认可。2021年,“恋火”营收达到6617万元,同比增长463%,有望成为公司新的增长引擎。

营销与渠道:线上线下协同发展

公司在营销上采取传统媒体与社交媒体并进策略。早期通过央视广告“弹弹弹,弹走鱼尾纹”提升品牌知名度,2021年全媒体总曝光量超219亿人次。近年来则积极拥抱小红书、抖音、B站、快手等社交平台,通过跨界IP联名(如《狐妖小红娘》)、明星代言(如朱正廷、林墨、米卡)和KOL测评等方式,有效触达年轻消费群体,实现品牌时尚化与年轻化。

在渠道布局上,公司线下渠道以经销模式为主,截至2018年底拥有16555个终端经销网点,覆盖全国31个省市,尤其在二三线城市拥有广泛的终端网点(三线及以下城市占比79.3%),受益于下沉市场潜力。公司通过进驻丝芙兰(丸美东京)、稳定高端百货渠道以及实施“专品专渠”策略,巩固高端品牌形象。线上方面,公司持续推进转型,将线上渠道细分为平台电商、内容电商和社区电商,并于2021年将“丸美天猫旗舰店”由第三方代运营转为自建团队自营,以更高效地触及消费者。公司大力发力抖音、快手等直播渠道,2020、2021年线上直营分别增长31.6%和66.8%。2021年丸美抖音超级品牌日总GMV突破3452万,自播单场GMV突破680万,总播放量超过2700万。

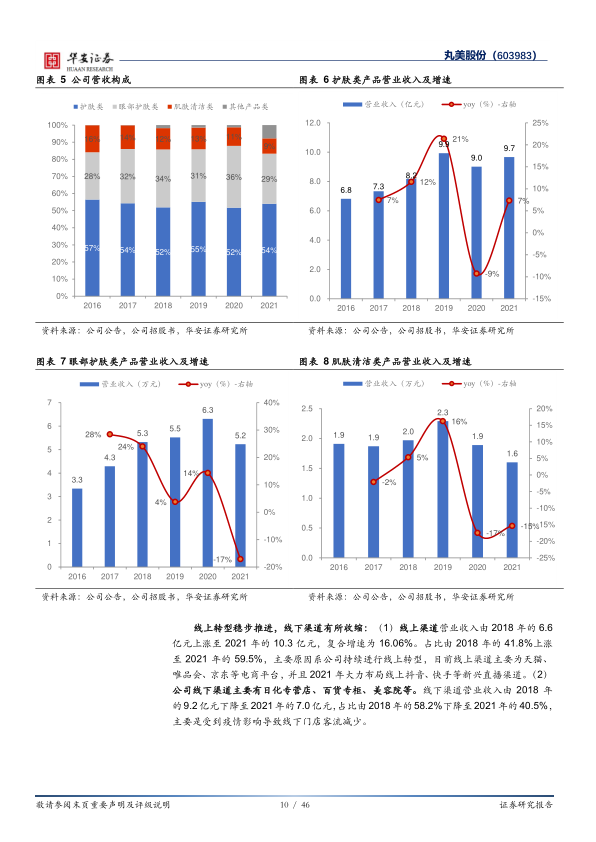

财务表现与数字化赋能

受疫情及转型阵痛影响,公司2020年和2021年归母净利润分别下降9.9%和46.61%。然而,线上渠道营收从2018年的6.6亿元增至2021年的10.3亿元,占比从41.8%提升至59.5%,显示出线上转型成效。公司积极构建数字化运营体系,拉通ERP、CRM、渠道系统、零售通等各业务系统,优化供应链管理(2021年存货周转天数从99天缩短至77天),并通过CRM零售通赋能线下终端(截至2021年一季度,开通门店7000家,链接BA15000人),提升整体运营效率和数据分析能力。

投资建议与风险提示

华安证券首次覆盖丸美股份,给予“增持”评级,预计公司2022-2024年EPS分别为0.70、0.81、0.93元/股,对应当前股价PE分别为30、26、23倍。主要风险包括新品营销进展不及预期、渠道拓展不及预期、行业竞争加剧以及疫情反复等。

总结

丸美股份作为国产中高端护肤领域的佼佼者,凭借其在眼部抗衰领域的深厚积累、前沿的生物科技创新、差异化的多品牌战略以及线上线下协同的渠道布局,展现出强大的市场竞争力和增长潜力。尽管面临疫情和转型阵痛,公司通过积极的数字化转型和多元化营销策略,不断提升运营效率和品牌影响力。未来,随着中高端护肤市场和抗衰需求的持续增长,以及公司在产品研发和渠道拓展上的不断深化,丸美股份有望在激烈的市场竞争中巩固并扩大其领先地位,实现可持续发展。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送