-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:需求向上,成本向下,出海加快

深度报告:需求向上,成本向下,出海加快

-

下载次数:

2631 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2024-03-31

-

页数:

27页

山东药玻(600529)

山东药玻:国内药用包装行业领航者

公司主要产品包括模制瓶、棕色瓶、安瓿瓶、管制瓶、丁基胶塞、铝塑盖塑料瓶等六大系列、千余种规格,应用于各类药品、保健品、化妆品等领域。公司在四川绵竹成新、包头康瑞与淄博总部形成了公司三大药玻生产基地,是国内最大的模制瓶生产厂家。2022年公司模制瓶产品(模制瓶+棕色瓶)贡献62.5%的收入,管制瓶产品(管瓶+安瓶)收入占比5.5%,橡塑产品(丁基胶塞+铝塑盖塑料瓶)占比6.8%。

中硼硅玻璃:药包材“产品升级+国产替代”的关键节点

2021年我国中硼硅玻璃渗透率15.4%,远低于国际70%的平均水平。注射剂一致性评价推动低硼硅玻璃向中硼硅玻璃升级,关联审评审批制度推行加速药用包材行业集中度提升、催化规模效应。目前,中硼硅模制工艺已基本攻克,但在管制工艺方面外资仍有显著优势。近年来国内企业加速进入“拉管”行业,国产替代过程正在提速。

模制瓶份额国内第一、有望在中硼硅模制瓶领域延续优势

山东药玻模制瓶龙头地位稳固,加速高端产能布局。公司在模制瓶领域处于绝对龙头地位,国内市占率超过80%。高端产品中硼硅模制瓶开始放量,2021年公司中硼硅模制瓶产品实现销售数量接近翻倍,已在齐鲁制药、润泽制药等制药企业的一致性评价品种中使用。提前进行中硼硅模制瓶产能布局,“40亿支一级耐水药用玻璃瓶项目”稳步推进。

加速突破“拉管”良率,同步布局中硼硅管制瓶

中硼硅玻管技术壁垒高,公司正致力良率提升。拉管技术壁垒主要体现在:熔化温度高;旋转管容易产生气泡;硼含量提高使玻璃管尺寸公差达不到要求;制瓶环节良率低、成本高,导致国产拉管市场认可度不佳,大部分中硼硅玻管的供给仍被外国主流企业掌控,国内仅有极少数厂商能自主生产。山东药玻已成功实现中硼硅玻管自产,随着国产良率、降本逐步突破,国产替代的拐点有望到来。

2024年新看点:成本弹性与出海加快

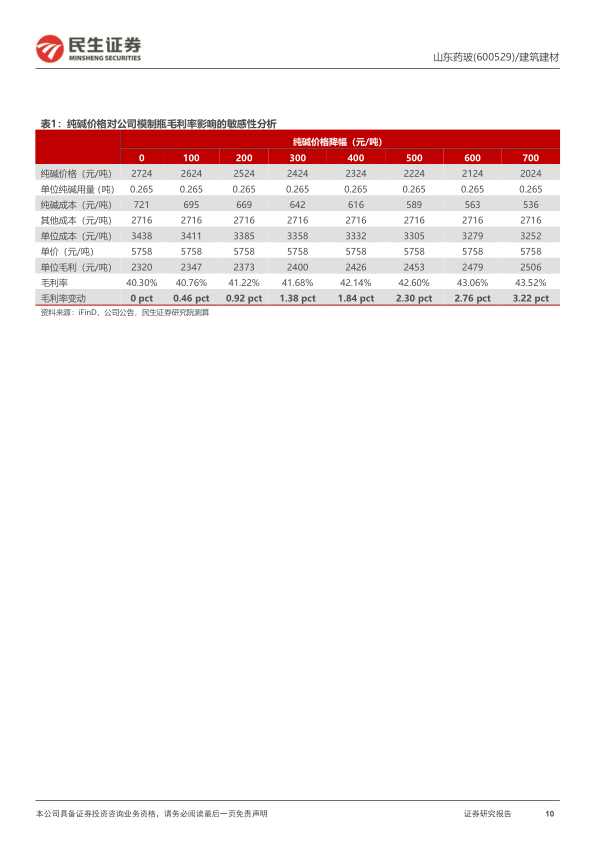

纯碱价格下降趋势明显,有望贡献毛利弹性。模制瓶原材料&燃料成本占比合计近70%。我们假设其他成本不变,对纯碱价格与模制瓶毛利率的敏感度测算,纯碱价格每下降100元,公司模制瓶毛利率可提升约0.46pct。此外,2023年公司外销收入增长明显,占比达到1/3左右,主要来自棕色瓶、普通钠钙模制瓶在海外市场的放量。

投资建议:我们看好①一致性评价驱动中硼硅模制瓶放量;②海外销售持续高增;③纯碱成本下降带来的盈利弹性,预计公司2023-2025年营收分别为49.43、58.05、67.84亿元,归母净利分别为8.15、10.63、12.74亿元,对应PE分别为24、18、15倍。维持“推荐”评级。

风险提示:原材料&燃料成本波动的风险、海外需求波动的风险;政策推进低于预期的风险。

中心思想

多重利好驱动业绩增长

山东药玻作为中国药用包装行业的领航者,正处于一个由多重积极因素驱动的快速发展阶段。核心观点在于,公司通过深化产品结构升级、加速国产替代进程、优化成本控制以及积极拓展海外市场,有望实现持续的业绩增长和盈利能力提升。注射剂一致性评价政策正强力推动药用玻璃从低硼硅向中硼硅升级,为公司中硼硅模制瓶业务带来显著增长机遇,同时公司在中硼硅管制瓶领域的国产化突破也备受期待。此外,原材料纯碱价格的下行趋势预计将为公司贡献可观的毛利率弹性,而海外市场的持续高增长则进一步拓宽了公司的营收来源。公司凭借其稳固的市场地位、前瞻性的产能布局和持续的研发投入,预计未来几年营收和归母净利将保持高速增长,且当前估值低于可比公司均值,具备投资吸引力。

战略布局高端市场与全球化

山东药玻的战略核心在于巩固其在传统模制瓶领域的绝对龙头地位,并积极向高附加值的中硼硅玻璃产品转型升级,以抓住药包材“产品升级+国产替代”的关键节点。公司在中硼硅模制瓶领域已实现显著放量,并通过“40亿支一级耐水药用玻璃瓶项目”稳步推进高端产能布局。同时,公司正致力于攻克中硼硅管制瓶的“拉管”技术壁垒,以期实现进口替代。在市场拓展方面,公司不仅深耕国内市场,更将目光投向全球,海外销售收入占比持续提升,尤其在棕色瓶和普通钠钙模制瓶方面表现突出,与多家国际制药巨头建立了合作关系。这种内外兼修的战略布局,使得山东药玻能够有效应对市场变化,抓住行业发展机遇,实现高质量增长。

主要内容

药玻行业领航者:稳健增长与战略布局

山东药玻(600529.SH)作为国内药用包装行业的领航者,拥有超过五十年的深耕历史,其前身为1970年成立的山东省药用玻璃总厂,并于2002年在上交所上市。公司产品线丰富,涵盖模制瓶、棕色瓶、安瓿瓶、管制瓶、丁基胶塞、铝塑盖塑料瓶等六大系列、千余种规格,广泛应用于各类药品、保健品、化妆品等领域,能够为制药企业提供“瓶+塞+盖”的全套药包材服务。公司已在四川绵竹成新、包头康瑞与淄博总部形成三大药玻生产基地,是国内最大的模制瓶生产厂家。2022年,模制瓶产品(模制瓶+棕色瓶)贡献了公司62.5%的收入,管制瓶产品(管瓶+安瓶)收入占比5.5%,橡塑产品(丁基胶塞+铝塑盖塑料瓶)占比6.8%。公司股权结构稳定,实际控制人为沂源县财政局。

从历史业绩来看,山东药玻展现出稳健的增长风格。2011年至2022年,公司营业收入复合年增长率(CAGR)为10.49%,归母净利润CAGR为15.02%。公司在面对外部环境变化时,如2011年“限抗”政策导致模抗瓶销量下降、2021-2022年原材料及动力燃料价格高位运行等挑战,通过积极开拓国际市场、提升产品及售后服务质量、深入开展节能降耗和自动化建设等降本增效措施,以及销售高附加值产品等方式有效应对。特别是在2016-2020年期间,公司紧抓行业机遇,积极推进产品升级换代,自主开发一类棕色瓶、一类安瓿等新增长极产品,并凭借注射剂一致性评价的深入推进,迅速推动中硼硅管制系列产品销售,使得该时期收入CAGR达到14.74%,归母净利CAGR高达31.16%。2023年前三季度,公司实现营收36.74亿元,同比增长22.92%;归母净利6.14亿元,同比增长24.14%,主要得益于持续开发新品(23H1开发新产品149款)、主导产品销量保持较好增速以及中硼硅产品销量的高速增长。在费用管控方面,公司销售费用率和管理费用率持续下降,研发费用率长期位于行业较高水平(2019年为4.24%),且资产负债率较低(2023年第三季度末仅为18%),显示出良好的经营效率和财务健康状况。

中硼硅升级与国产替代:核心增长驱动

中硼硅玻璃是药包材“产品升级+国产替代”的关键节点。药用玻璃根据B2O3含量及性能可分为高硼硅、中硼硅、低硼硅和钠钙玻璃四类,其中中硼硅玻璃(B2O3含量8%-12%)因其优异的抗热冲击性能及耐水性能,被国际上广泛应用于注射剂包装,国际主流注射剂包材中硼硅玻璃渗透率超过70%。然而,2021年我国中硼硅玻璃渗透率仅为15.4%,远低于国际平均水平,预示着巨大的国产替代和升级空间。头豹研究院预测,到2026年,我国药用玻璃市场规模有望达到442亿元,2023-2026年的CAGR为8.51%,中硼硅玻璃渗透率将提升至33.3%。中硼硅玻管和中硼硅玻瓶的产业链价值远高于低硼硅及钠钙玻璃瓶,其中中硼硅制管环节毛利率可达40%-60%,制瓶环节毛利率为30%-40%。

政策层面,注射剂一致性评价是推动药用玻璃升级的核心驱动力。国家药监局多项文件明确要求注射剂使用的包装材料和容器质量和性能不得低于参比制剂,而海外原研药参比制剂普遍使用中硼硅玻璃,这从根本上推动了国内仿制药企业转向使用中硼硅玻璃。同时,关联审评审批制度的推行,使得药包材不再单独审批,而是与药品注册申请关联申报和审评审批,药品企业需承担药包材质量检查的主要责任,这增加了药品企业更换药包材供应商的成本和不确定性,促使药品企业倾向于选择头部药包材企业合作,加速了药包材行业集中度的提升,利好山东药玻等龙头企业。

在模制瓶领域,山东药玻的龙头地位稳固,国内市占率超过80%。公司自2004年开始生产中硼硅玻璃模制系列产品,填补国内空白,是国内第一家、全球第六家掌握中性硼硅玻璃模制瓶生产技术的企业。为应对一级耐水玻璃瓶(中硼硅模制瓶)需求,公司提前进行产能布局,截至2022年第一季度末,中硼硅模制瓶年化产能已达3.52万吨,2021年销量接近翻倍。公司扩建的“40亿支一级耐水药用玻璃瓶项目”正在稳步推进中。目前,山东药玻的中硼硅模制瓶产品已在齐鲁制药、润泽制药、科伦药业等制药企业的一致性评价品种中使用。在CDE(国家药品监督管理局药品审评中心)的登记办理流程中,山东药玻的多款中硼硅模制注射剂瓶和输液瓶已成功转A(表示已批准在上市制剂中使用),显示其产品已获得市场和监管机构的广泛认可。

在管制瓶领域,中硼硅玻管的“拉管”技术壁垒高,主要体现在熔化温度高、旋转管易产生气泡、硼含量提高导致尺寸公差难达标以及制瓶环节良率低、成本高等问题,导致大部分中硼硅玻管的供给仍被德国肖特、美国康宁、日本电气硝子等外资企业掌控,这三家公司占据了世界中硼硅玻管80%以上的产量。国内企业在“拉管”技术方面仍有较大差距,但近年来正加速突破。山东药玻已成功实现中硼硅玻管自产,良品率在60%-70%左右,自用率超过50%。随着国产良率和降本的逐步突破,中硼硅管制瓶的国产替代拐点有望到来。

此外,成本弹性与出海加快是公司2024年的新看点。模制瓶原材料及燃料成本合计占比近70%。敏感性测算显示,纯碱价格每下降100元/吨,公司模制瓶毛利率可提升约0.46pct,纯碱价格下降趋势明显,有望贡献毛利弹性。在海外市场方面,2022年公司外销收入同比增长11.86%,营收占比达到25.68%,2023年外销收入增长更为明显,占比达到约1/3,主要得益于棕色瓶、普通钠钙模制瓶在海外市场的放量。公司已与辉瑞制药、赛诺菲安万特等跨国公司保持合作,产品远销欧、美、俄、日、韩、东南亚等多个国家和地区。

基于上述分析,民生证券研究院预计山东药玻2023-2025年营收分别为49.43亿元、58.05亿元、67.84亿元,归母净利分别为8.15亿元、10.63亿元、12.74亿元。对应PE分别为24倍、18倍、15倍,低于可比公司均值(41倍、27倍、22倍),具备估值优势。

总结

山东药玻作为国内药用包装行业的龙头企业,正受益于药包材行业的产品升级、国产替代、成本优化和国际市场扩张等多重利好。公司在模制瓶领域拥有绝对的市场领导地位,并成功抓住注射剂一致性评价带来的中硼硅模制瓶放量机遇,同时积极攻克中硼硅管制瓶的“拉管”技术壁垒,有望实现进口替代。原材料纯碱价格的下行趋势和海外销售的持续高增长,为公司带来了显著的盈利弹性和营收增长空间。展望未来,公司凭借其稳健的经营策略、前瞻性的产能布局和持续的研发创新,预计将保持强劲的业绩增长势头,且当前估值具备吸引力。然而,投资者仍需关注原材料及燃料成本波动、海外需求波动以及政策推进不及预期等潜在风险。综合来看,山东药玻在行业变革中展现出强大的适应性和增长潜力,维持“推荐”评级。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送