-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

三大业务板块焕然一新,创新驱动长期向好

三大业务板块焕然一新,创新驱动长期向好

-

下载次数:

1707 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-09-19

-

页数:

34页

科伦药业(002422)

主要观点:

坚持“三发驱动”终收获,创新驱动引新增长曲线

在外部环境更趋复杂、医药行业改革持续深入的大环境下,公司坚持“三发驱动,创新增长”的发展战略,努力贯彻“全力创新、全员营销、饱和生产、压缩成本、创造蓝海”二十字经营管理方针。多年来,公司所坚持的以“大输液+抗生素+新药研发”为核心的“三发驱动”战略,在经过集采等行业变化后终取得成效,输液业务大幅恢复,川宁生物成功登陆科创板,科伦博泰出海在即。2023年上半年公司业绩发力明显,营收同比增长17.64%。

大输液:市场格局逐渐稳定,巩固领先地位

输液领域经过多年发展,市场格局逐步稳定。2023年上半年,公司从产品结构升级、新产品推广、医疗终端开发和市场准入积极寻求销售增量。秉承安全输液的理念,公司继续推进安全密闭式输液替代半密闭式输液进程,密闭式输液销售占比同比提升3.7个百分点,达到52.4%,输液产品的销售结构得到进一步优化;全力推动新获批输液产品市场推广,提升销售质量;强化内部激励机制,通过股权激励等措施,加大医疗终端市场的开发力度;坚持准入先行,积极参与国家及地方集采,随着“应采尽采”推进,价格压缩将见底。

非输液:加大研发投入,积极应对难估风险

2023年上半年,伊犁川宁以饱和生产为基础,以科研创新为抓手,研发目标集中在保健品原料、生物农药、高附加值天然产物、高端化妆品原料、生物可降解材料等领域,上半年实现营业收入24.17亿元,同比增长21.84%,实现净利润3.91亿元,同比增长64.82%。广西科伦通过科学的生产系统再评价,及时调整生产结构,充分匹配现有产能设计和人员,提高产能利用率;产品质量不断提升,精准开发,拓宽了下游产品市场;广西科伦坚持以质量为基石,通过对生产设备进行自动化和智能化的升级改造,降本增效,使产品结构逐步升级,进一步推升了在高品质市场的影响力,通过产销联动实现扭亏为盈。非输液药品领域,公司通过加大市场投入、提高市场覆盖率、调整产品结构、持续推广新获批品种以积极应对难估风险。

仿创新药:加码高端仿制,下一代ADC龙头冉冉升起

创新药子公司科伦博泰已经单独拆分上市,并于2023年7月正式登陆港交所,公司数次获得跨国药企默沙东的大额管线合作,头部管线TROP2ADC已推进至临床3期,其三阴乳腺癌适应症上市申报在即;海外联合PD-1的非小细胞肺癌一线治疗的2期临床,由合作伙伴默沙东正在稳步推进中。在不同的新药板块公司根据实际经营情况选择差异化的发展战略,均交出了良好的答卷,2023年上半年,公司研发投入达到108,138.63万元,同比增长28.25%。公司仿制药、创新药研发均较为顺利,研发投入逐步进入收获期,有望为公司业绩增长提升新动力,增强自身竞争力。

投资建议

我们预计公司2023-2025年营业收入分别为211.25亿元、229.60亿元、248.50亿元,分别同比增长11.7%/8.7%/8.2%,归母净利润分别为25.71亿元、32.51亿元、38.00亿元,同比增长50.5%/26.4%/16.9%,对应PE为16X/13X/11X。我们首次覆盖,给予“买入”评级。

风险提示

行业政策变化风险;研发进度不及预期风险;审批准入不及预期风险;成本上升的风险

中心思想

战略转型成效显著,业绩实现跨越式增长

科伦药业(002422.SZ)在复杂多变的医药行业环境下,坚定贯彻“三发驱动,创新增长”的发展战略,通过大输液业务的结构优化与市场巩固、抗生素及非输液业务的持续投入与快速增长,以及创新药研发的重大突破与国际合作,成功实现了业绩的显著提升。2023年上半年,公司营收同比增长17.64%,归母净利润同比大幅增长61.53%,显示出其战略转型的深远成效和强劲的盈利能力。

创新驱动核心竞争力,国际合作开启新篇章

公司将创新视为基业长青的终极驱动力,尤其在创新药研发领域取得了突破性进展。子公司科伦博泰生物凭借其自主知识产权的ADC(抗体偶联药物)平台,不仅成功登陆港交所,更与跨国药企默沙东(MSD)达成多项大额管线合作,获得了巨额里程碑付款,标志着其创新能力获得国际认可,并有望跻身国内创新药企第一梯队。这一系列创新成果和国际合作,为公司构建了新的增长曲线,显著增强了长期竞争力。

主要内容

三大业务板块市场表现与战略布局

行业背景与公司概况

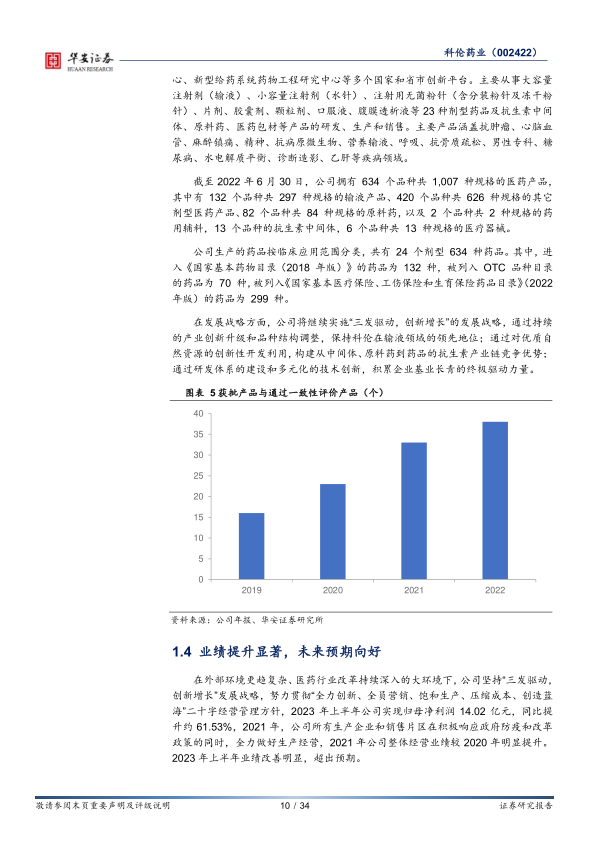

中国医药行业在医疗卫生总支出逐年上升(2016-2021年复合增长率超10%)和医药制造业营收利润双增的背景下,保持稳步发展态势。科伦药业作为国内产业生态体系最为完备的大型医药企业集团之一,深耕医药研发、制造和商业流通二十余年,拥有国家高新技术企业、国家创新型企业等多项荣誉。公司股权结构清晰,管理层经验丰富,为“三发驱动,创新增长”战略的实施奠定了坚实基础。截至2022年6月30日,公司拥有634个品种共1,007种规格的医药产品,覆盖抗肿瘤、心脑血管、麻醉镇痛等24个疾病领域,其中132种药品被列入《国家基本药物目录(2018年版)》,299种被列入《国家基本医疗保险、工伤保险和生育保险药品目录》(2022年版)。公司持续加大研发投入,2023年上半年研发投入达10.81亿元,占营收的10.02%,为业绩增长提供新动力。

输液领域:结构优化与市场巩固

输液领域市场格局趋于稳定,科伦药业凭借其自主研发的“直立式软袋”(可立袋)等创新包装技术,巩固了行业领先地位。可立袋作为第四类输液包装材料,具有密闭输液、操作便捷、化学稳定性好、环保无毒等优势,深刻改变了输液行业格局。2023年上半年,公司积极寻求销售增量,通过产品结构升级、新产品推广、医疗终端开发和市场准入(积极参与国家及地方集采)。密闭式输液销售占比同比提升3.7个百分点至52.4%,产品销售结构进一步优化。上半年输液产品实现营业收入50.27亿元,同比增长14.27%,显示出良好的发展态势。

非输液领域:投入加强与快速增长

科伦药业的非输液领域涵盖抗生素中间体、原料药及非输液药品。尽管部分非输液药品(如草酸艾司西酞普兰片、盐酸达泊西汀片)受国家及地方集采和市场竞争加剧影响,销售收入有所下降(盐酸达泊西汀片销售收入同比下降89.98%,但销量同比增长28.80%),但丙泊酚中/长链脂肪乳注射液(科比安)、降糖药物系列和枸橼酸托法替布片(科乐嘉)等产品在中选区域放量、陆续入院及推广下沉的带动下,实现了持续增长。

子公司伊犁川宁生物作为抗生素中间体领域的佼佼者,专注于生物发酵技术革新,已于2022年成功登陆科创板。2023年上半年,川宁生物实现营业收入24.17亿元,同比增长21.84%;归母净利润3.91亿元,同比增长64.82%,主要得益于青霉素市场恢复、7ADCA销量大幅增加以及良好的成本控制。公司还在新疆伊犁州投资建设疆宁生物绿色循环产业园项目,预计年底试生产,将进一步提升产能和规模效应。广西科伦通过生产系统再评价、调整生产结构、提升产品质量和自动化升级改造,实现了降本增效并扭亏为盈,进一步推升了在高品质市场的影响力。

研发创新与国际合作驱动未来增长

创新研发:下一代ADC龙头科伦博泰

科伦药业的创新研发管线共有33个项目,以肿瘤为主,同时布局自身免疫、麻醉镇痛、心血管等领域。其中,创新药子公司科伦博泰生物已于2023年7月登陆港交所,成为公司创新驱动战略的亮点。其核心产品包括:

- A167(PD-L1单抗):鼻咽癌适应症已申请NDA,一线治疗鼻咽癌III期研究已完成入组。

- A166(HER2-ADC):治疗晚期HER2+乳腺癌的NDA申请已获受理,并启动了对照T-DM1的III期研究。

- SKB264(TROP2-ADC):作为新一代抗体偶联药物,在三阴乳腺癌(TNBC)的注册III期研究进展顺利,并已达到主要研究终点。同时,在EGFR突变型非小细胞肺癌、晚期实体瘤等多个瘤种开展II/III期临床试验,并获得EMA批准开展临床研究。

科伦博泰的ADC技术平台获得国际高度认可,与跨国药企默沙东(MSD)达成多次大额管线合作,包括至多9个ADC项目。2023年3月,科伦博泰收到MSD支付的1.75亿美元首付款。这些合作不仅验证了科伦博泰的创新能力,也为其带来了可观的里程碑收入和未来的销售分成,2023年上半年科伦博泰生物实现营业收入10.46亿元(其中10.37亿元来自MSD),亏损同比减亏88.51%,有望跻身国内创新药企第一梯队。

普药事业研发升级与国际业务拓展

公司在普药领域也持续进行研发升级,累计启动300余项药物研究,包括308项仿制药和改良创新药。截至2023年6月30日,公司共申请4,576项专利,获得授权2,083项。在仿制药方面,2017年至2023年7月31日,公司实现了152项产品的获批。2023年1月1日至7月31日,公司有29项药物获批上市(其中7项为首仿/首家),28项仿制药物申报生产(其中5项为首仿/首家申报),进一步强化了在肠外营养、抗感染、糖尿病及诊断造影等领域的产品管线。在第八批国家集采中,科伦共有7项产品中标,累计中标品种达43个,成为国家集采的头部供应商之一。

在细分领域:

- 肠外营养:在销品种达十余个,新上市或启动销售品种包括多臻、多芮等工业化三腔袋产品,以及多益新点等双室袋产品。脂肪乳氨基酸(17)葡萄糖(11%)注射液(多特)因集采中标和政策加持,销量同比增长33.08%。丙氨酰谷氨酰胺氨基酸(18)注射液(多蒙捷)销量同比增长33.56%。

- 麻醉镇痛:受集采影响,核心品种科瑞舒(注射用帕瑞昔布钠)销量及利润下降。公司正通过外部合作引进和产品集群推广,增强竞争力。

- 中枢神经:百洛特(草酸艾司西酞普兰片)销售收入同比增长38.99%。喜太乐(氢溴酸西酞普兰片)中标15省,实现全国抗抑郁市场全覆盖。思洛宁(奥氮平片)的加入实现了中枢神经领域的全管线布局。

- 男性健康:盐酸达泊西汀片销量同比增长28.80%,但因市场竞争和价格策略调整,销售收入下降89.98%。公司正通过多渠道抢占市场,并持续提升“OKMAN”品牌影响力。

国际业务拓展方面,尽管面临复杂国际局势,公司仍积极开拓海外市场。与MSD的ADC项目合作是国际化战略的重要里程碑。此外,A400/EP0031(RET小分子激酶抑制剂)项目已获美国FDA和西班牙监管机构批准开展全球I/II期临床研究。公司将继续发挥日本GMP认证优势,推动新仿制药在国外注册,并借助哈萨克斯坦和斯里兰卡生产基地拓展中亚和南亚市场,加强国际合作,提升全球竞争力。

盈利预测与投资建议

根据预测,科伦药业2023-2025年营业收入将分别达到211.25亿元、229.60亿元、248.50亿元,同比增长11.7%、8.7%、8.2%。归母净利润预计分别为25.71亿元、32.51亿元、38.00亿元,同比增长50.5%、26.4%、16.9%。其中,输液业务预计未来三年保持8.5%-14%的增速,非输液业务保持5%-9%的增速,而新药研发及其他业务(主要受益于科伦博泰的里程碑收入和销售分成)预计在2023年实现40%的高增长,后续保持5%的增速。

公司目前的预测市盈率(PE)为2023年16倍、2024年13倍、2025年11倍,远低于可比公司(信立泰、恩华药业、恒瑞医药、通化东宝、人福医药)的行业平均水平(2023年34倍、2024年27倍、2025年23倍),表明公司估值具有较大的上升空间。基于公司“三发驱动”战略的成功实施、输液业务的领先地位、非输液业务的快速增长以及创新药研发的突破性进展和国际合作,首次覆盖给予“买入”评级。

总结

科伦药业凭借其前瞻性的“三发驱动,创新增长”战略,成功应对了医药行业改革带来的挑战,并实现了业务的全面升级和业绩的显著增长。公司在大输液领域持续巩固领先地位,通过产品结构优化和市场准入策略保持稳健增长。非输液板块,特别是子公司川宁生物,在抗生素中间体领域展现出强劲的盈利能力和增长潜力。最为亮眼的是创新药研发,子公司科伦博泰生物的ADC平台获得国际巨头默沙东的认可与合作,不仅带来了可观的里程碑收入,更预示着公司在创新药领域具备成为全球性生物制药公司的潜力。此外,公司在普药领域的研发升级和国际市场拓展也为长期发展奠定了基础。综合来看,科伦药业已进入创新成果收获期,其估值相较行业平均水平具有吸引力,未来业绩增长可期。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送