-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

器械+服务双业务线助力公司驰骋肿瘤医疗赛道

器械+服务双业务线助力公司驰骋肿瘤医疗赛道

-

下载次数:

323 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-03-07

-

页数:

26页

盈康生命(300143)

公司业绩整体企稳,海尔集团为公司发展提供长足动力

公司以食用菌业务起家,2015年8月重组收购玛西普、2017年1月重组剥离食用菌业务后以“一体两翼”战略转型肿瘤放疗设备与肿瘤医疗服务,2019年实控人变更为海尔集团后公司纳入海尔的大健康生态品牌“盈康一生”。公司2021年前三季度实现营业总收入4.92亿元(同比+0.84%),归母净利润1.00亿元(同比+135.94%)。

医疗服务:“1+N+n”战略性布局医院及放疗中心,单体医院具备可复制性,剥离亏损医院后业绩兑现可期

目前公司体内共有三个单体医院:1)四川友谊医院:公司旗下大型成熟医院,持股100%,2021年前三季度实现营业收入3.22亿元;2)重庆华健友方医院:公司持股51%,2021年前三季度实现营业收入0.66亿元;3)苏州广慈肿瘤医院:公司2021年11月正式并入上市公司体内,2020年实现收入3.95亿元(同比+17%),2021年上半年收入2.37亿元,预计未来将持续贡献收入;此外公司托管运城第一医院和长春盈康医院,有望增厚业绩。2021年上市公司将体内长沙盈康、杭州怡康、长春盈康剥离至体外孵化,上市公司财务数据有望改善。目前四川友谊医院与运城第一医院都具备互联网医疗资质,未来线上+线下同步发展将进一步提高医院影响力。

医疗器械:伽玛刀产品矩阵渐丰,现有产品放量在即

公司全资子公司玛西普为公司提供放疗设备支持,目前拥有三款头部&体部伽玛刀产品;注重研发,2021年前三季度研发投入2106.28万元(同比+80.36%);重视产品创新迭代,布局医用直线加速器获批在即,Protom质子刀有望引入国内。2021前三季度公司医疗器械板块实现营收4722万元,未来随着医用大型设备配置监管的放开和需求的拉升,玛西普的伽玛刀产品有望迎来放量,销售业绩提振可期。

行业利润增速放缓,公司估值溢价仰赖“管理红利”

1)需求:人口老龄化加剧、肿瘤新发病人不断增加、人均消费水平提高、人均医疗保健支出增加等多个因素推高民众对肿瘤医疗服务的需求;2)供给:肿瘤医疗服务作为严肃医疗的代表,天然受政策强监管,高行业壁垒隔绝新进入者,为赛道内玩家减轻行业竞争压力;肿瘤科医疗资源稀缺且地域分布不均,患者天然倾向于选择公立医院就诊,造成患者爆满、医疗资源稀缺的现状。公司有望凭借精细的差异化服务承接公立医院的患者溢出,树立良好口碑,形成规模效应。

投资建议

我们看好公司双业务线一体化协同发展的能力,首次覆盖给予“买入”评级;们预计公司21~23年分别实现营业收入11.1/14.1/17.8亿元,实现归母净利润1.65/2.58/3.31亿元,对应P/E46/29/23x;对应EPS0.26/0.40/0.51。

风险提示

收购医院业绩不及预期;体外医院爬坡不及预期;政策风险

中心思想

盈康生命:双轮驱动,肿瘤医疗赛道领跑者

本报告核心观点指出,盈康生命在海尔集团的赋能下,已成功从生物科技公司转型为肿瘤医疗服务与器械双业务线协同发展的综合性企业。公司凭借“一体两翼”战略,在医疗服务领域通过“1+N+n”网络化布局,旗下医院运营效率显著提升;在医疗器械领域,玛西普伽玛刀产品技术领先,市场份额稳居前列,并积极布局高端放疗设备研发。面对中国肿瘤医疗市场供需失衡的巨大机遇,以及国家政策对社会办医和国产医疗设备的支持,盈康生命有望凭借其精细化服务和技术创新,持续扩大市场份额,实现业绩的快速增长。

市场机遇与增长潜力

中国人口老龄化加剧、癌症发病率持续上升,以及民众支付能力和健康意识的提高,共同推动了肿瘤医疗服务需求的旺盛增长。同时,公立医院资源紧张,民营医院在政策支持下迎来发展窗口期。盈康生命通过差异化服务承接公立医院溢出患者,并受益于放疗设备配置政策的放宽和国产替代趋势。预计公司未来几年营收和归母净利润将保持高速增长,具备较高的投资价值。

主要内容

盈康生命战略转型与海尔赋能

生物科技成功转型肿瘤医疗服务与海尔集团的战略赋能

盈康生命成立于1998年,最初主营食用菌业务。2015年8月,公司通过资产重组收购放疗设备制造商玛西普,并开始通过收购和新建肿瘤医院切入肿瘤医疗服务领域。2017年1月,公司剥离食用菌业务,正式确立“一体两翼”战略,专注于肿瘤放疗设备与肿瘤医疗服务。2019年,公司实际控制人变更为海尔集团,并被纳入海尔大健康生态品牌“盈康一生”。海尔集团凭借其丰富的医护人才储备和医疗资源优势,对公司管理团队进行了深度改革,显著提升了公司的销售和管理能力。盈康一生以研发为核心竞争力,通过物联网模式搭建AI医疗服务场景,并在线下与专家、医院、药企等建立连接,已孵化出海尔生物和盈康生命两家上市公司,并在全国范围内布局20余家医院,拥有海尔国际细胞库等新兴产业品牌。盈康生命围绕“物联网肿瘤治疗综合生态品牌”定位,其肿瘤医疗器械制造和肿瘤医疗服务两大主营业务相辅相成,共同推动公司长期稳定发展。

财务表现:转型成功驱动业绩双增

公司在2015年涉足肿瘤医疗服务领域后,营业收入迎来增长。2021年前三季度,公司实现营业总收入4.92亿元(同比增长0.84%),归母净利润1.00亿元(同比增长135.94%)。历史数据显示,公司在剥离食用菌业务后毛利率有所上升。尽管2017年因收购医院导致费用增加,以及2019年计提商誉减值影响净利润,但公司在2020年疫情环境下仍实现收入利润双增,显示出优秀的经营管理能力。2021年,公司剥离亏损医院并装入苏州广慈肿瘤医院,进一步夯实了基本面。随着托管医院的稳定运营、大股东同业竞争问题的逐步解决以及中心旗舰医院的加速布局,公司业绩有望持续增长。从费用角度看,2017年和2019年管理费用因医院收购和业务调整而大幅增加,但随着亏损医院的剥离和托管医院的优化运营,未来公司费用率有望降低。分业务来看,医疗服务贡献了公司69.30%的收入和54.36%的毛利,伽玛刀业务贡献了15.42%的收入和35.37%的毛利,经销商品贡献了15.23%的收入和10.23%的毛利。

医疗服务板块:深耕肿瘤治疗康复领域

旗舰医院与托管模式驱动业绩增长

盈康生命在医疗服务板块采取“大专科、强综合”策略,深耕肿瘤治疗康复领域,通过“1+N+n”战略性布局医院及放疗中心。目前公司体内拥有三家单体医院:

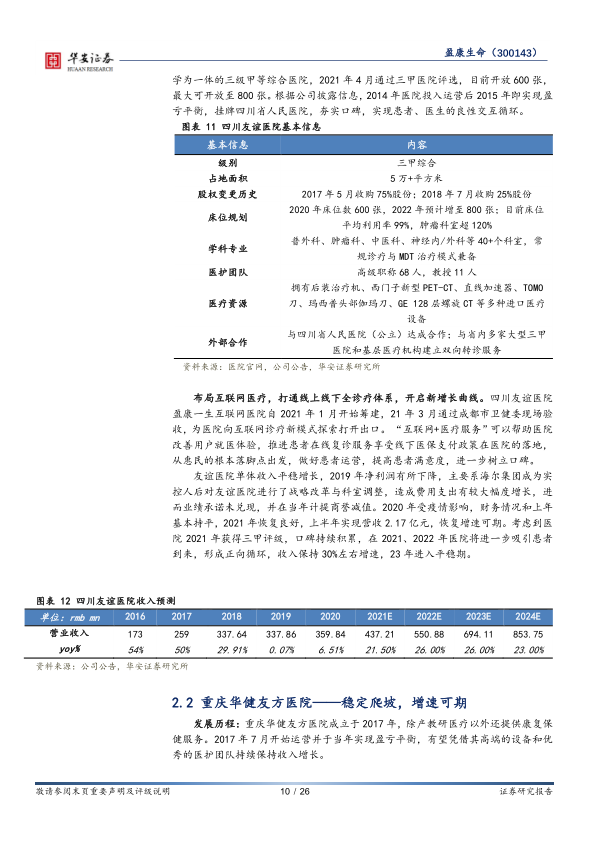

- 四川友谊医院:公司旗下大型成熟医院,持股100%,2021年前三季度实现营业收入3.22亿元。该院成立于2013年,2021年4月通过三甲医院评选,目前开放600张床位,最大可增至800张,床位平均利用率达99%,肿瘤科室超120%。医院已布局互联网医疗,打通线上线下全诊疗体系。预计2021-2023年收入增速分别为21.50%、26.00%、26.00%,2023年营业收入将达到6.94亿元。

- 重庆华健友方医院:公司持股51%,2021年前三季度实现营业收入0.66亿元。该院成立于2017年,为二级综合医院,2020年床位数150张,有望增至300张。2020年受疫情及引进高端放疗设备TOMO刀、专家会诊等因素影响,收入与2019年基本持平。预计2021-2023年收入增速分别为21.50%、25.00%、26.55%,2023年营业收入将达到1.54亿元。

- 苏州广慈肿瘤医院:公司于2021年11月正式并入上市公司体内,2020年实现收入3.95亿元(同比增长17%),2021年上半年收入2.37亿元。该院为苏州大学附属第一医院医疗集团广慈医院,2020年获“3A5星”认证,开放床位483张,2021年上半年床位使用率达98%,床位周转天数7.51天。预计2021-2023年收入增速分别为17%、22%、26%,2023年营业收入将达到7.66亿元。

此外,公司还通过托管模式运营运城第一医院和长春盈康医院,有望增厚业绩。运城第一医院为三级综合医院,设置床位1500张,2021年底日均门诊量约800人次,2022年以来突破1000人次。长春盈康医院为二级综合医院,编制床位150张。为解决同业竞争问题,这两家医院将委托友谊医院进行管理和运营,公司将收取托管费。预计2022-2024年,运城第一医院将贡献托管收入3500万元、3584万元、3360万元,长春盈康医院将贡献托管收入216万元、628万元、1569万元。

医疗器械板块:玛西普构筑深厚护城河

伽玛刀产品矩阵领先与高端放疗设备研发投入

公司全资子公司玛西普成立于1997年,是公司医疗器械板块的核心。玛西普已推出三代拥有自主知识产权的伽玛刀产品,在放疗设备制造商中具备极强竞争力。其头部伽玛刀产品是国内率先通过FDA和SS&D双认证、达到国际领先水平的产品,拥有11项国内专利、3项美国专利、37项软件著作权。玛西普的伽玛刀产品采用动态旋转聚焦技术,相较于竞品所需钴源数量更少,维修和换钴成本更低,且价格约为国际知名品牌的70%,具备高性价比。公司通过参股成都中核高通同位素股份有限公司(持股3%)解决了钴源供应问题。玛西普的伽玛刀产品已推向国内外市场,国内装机量市场第一,全球装机量突破110台。

公司持续加大新型放疗设备的研发投入,2021年前三季度研发投入达2106.28万元(同比增长80.36%)。目前,公司正在积极探索其他高端放疗设备,医用直线加速器样机已完成并进入申报注册流程,有望实现国产替代。此外,公司间接参股美国质子放疗设备企业Protom,其核心产品Radiance330®是模块化、小型化质子治疗系统的先进代表,占地面积和重量均全市场最小,成本更低,普适性更高。Protom的质子治疗系统已获美国FDA批准安装,预计到2030年将有30-60万名患者接受质子放射治疗。随着医用大型设备配置监管的放开和需求的拉升,玛西普的伽玛刀产品有望迎来放量,销售业绩提振可期,同时新型放疗设备的布局也将为公司带来新的增长点。

肿瘤医疗服务市场:供需失衡与民营医院机遇

癌症高发群体基数扩大与支付能力提升驱动需求

中国肿瘤医疗服务市场需求持续旺盛,主要受以下因素驱动:

- 人口老龄化加剧:中国65岁及以上人口在2020年超过1.9亿,占总人口的13.5%,达到近20年峰值。中老年群体是癌症高发人群,2020年65岁以上人群癌症发病率高达1229.5/10万,远高于总体发病率204.8/10万。老龄化社会的到来导致癌症发病基数结构性上升。

- 癌症发病数高且存活率低:2020年中国癌症发病人数达到456.9万人,占全球癌症发病总量的24%,高居世界榜首。近十年恶性肿瘤发病率每年保持约3.9%的增幅,死亡率每年保持2.5%的增幅。中国近五年恶性肿瘤存活率仅为30.2%,低于其他国家,反映出肿瘤治疗需求的迫切性和医疗服务水平提升的必要性。

- 低线城市需求集中:2019年中国三线及其他城市癌症患者超330万人,承载了我国绝大部分肿瘤治疗需求。

- 支付能力与意愿提升:随着中国人均可支配收入和消费支出的稳步增加,人均医疗保健支出也随之上升,民众对肿瘤医疗的负担能力和接受度不断提高。

政策支持与供给侧改革为头部企业带来利好

肿瘤医疗服务市场供给侧存在结构性失衡,为民营医院提供了发展机遇:

- 公立医院资源紧张:肿瘤作为严肃医疗范畴,患者倾向于选择公立医院,导致公立医院肿瘤科长期处于高负荷运转状态,病床使用率常年超过100%,存在巨大的未满足需求。

- 市场规模持续扩大,民营医院占比提升:2019年中国肿瘤医疗服务市场收入(公立+民营)共3710亿元,预计2025年将增至7003亿元,2019-2025年复合年增长率(CAGR)为11.2%。民营医院的收入占比逐年扩大,从2019年的9.3%预计增至2025年的14.6%,且民营医院收入增速高于公立医院。三线及其他城市肿瘤治疗收入在2019年达2130亿元,占总体收入的57.4%,预计2025年将达4153亿元。

- 国家政策鼓励社会办医:自2010年起,国家出台多项政策鼓励民间办医,包括将符合条件的民营医院纳入医保定点范围、鼓励社会资本建立品牌化专科医疗集团、控制公立医院数量与规模等。2021年6月,卫健委进一步推开大型医用设备配置“证照分离”改革,放宽了社会办医疗机构乙类大型医用设备配置许可。

- 放疗市场潜力巨大:放疗是肿瘤治疗三大核心手段之一,适应性高、综合成本低,但目前国内放疗渗透率较低。2018年中国每百万人口放疗设备约为1.5台,低于世界卫生组织建议的2-4台。放疗设备数量不足且地域分布不均,大多集中于一线城市,而肿瘤需求高度集中的低线城市却极度缺乏。国家对大型医疗设备配置政策的逐步放宽,特别是伽玛刀已由甲类调整到乙类,将为放疗设备制造商带来指引和订单放量。肿瘤医疗服务对供应商技术要求高,天然形成进入壁垒,先进入者具备技术和医护资源优势。

盈利预测与估值

稳健的盈利预测与投资建议

基于对公司医疗服务和放疗器械两大板块的详细分析,预计公司未来收入将持续增长。医疗服务板块,包括四川友谊医院、重庆华健友方医院、苏州广慈肿瘤医院以及托管医院,将贡献稳定且增长的收入。放疗器械板块,伽玛刀业务在政策放宽和需求拉动下有望恢复原有增速,经销医疗商品及其他医疗器械也将带来增长。

预计公司2021-2023年分别实现营业收入11.1亿元、14.1亿元、17.8亿元,实现归母净利润1.65亿元、2.58亿元、3.31亿元,对应P/E分别为46倍、29倍、23倍;对应EPS分别为0.26元、0.40元、0.51元。

综合来看,盈康生命凭借海尔集团的强大赋能、双业务线的协同效应、领先的医疗器械技术以及在肿瘤医疗服务市场的精细化布局,有望在中国肿瘤医疗服务行业大有可为。首次覆盖给予公司“买入”评级。

总结

盈康生命在海尔集团的战略支持下,成功转型为一家以肿瘤医疗服务和医疗器械为核心业务的综合性企业。公司通过“一体两翼”战略,在医疗服务领域构建了“1+N+n”的网络化布局,旗下四川友谊医院、重庆华健友方医院、苏州广慈肿瘤医院以及托管医院均展现出良好的经营业绩和增长潜力。在医疗器械领域,玛西普伽玛刀产品凭借技术领先和高性价比,在国内市场占据主导地位,同时公司积极投入高端放疗设备的研发,如医用直线加速器和质子刀,为未来业绩增长奠定基础。

从市场层面看,中国人口老龄化、癌症高发以及民众健康意识和支付能力的提升,共同驱动了肿瘤医疗服务需求的持续膨胀。公立医院资源紧张,而国家政策对社会办医和大型医疗设备配置的放宽,为民营医院和国产放疗设备供应商提供了巨大的发展机遇。盈康生命凭借其差异化服务和技术创新,有望在供需失衡的市场中持续扩大份额。

综合财务预测显示,公司未来几年营业收入和归母净利润将保持高速增长,具备较高的估值性价比。因此,本报告首次覆盖给予盈康生命“买入”评级,看好其双业务线协同发展能力和在中国肿瘤医疗赛道的长期增长潜力。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送