-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2023年业绩预告点评:23年业绩超预期,主品牌调整成效渐显,第二品牌恋火持续高增

2023年业绩预告点评:23年业绩超预期,主品牌调整成效渐显,第二品牌恋火持续高增

-

下载次数:

2368 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2024-01-23

-

页数:

3页

丸美股份(603983)

事件:丸美股份发布2023年业绩预告,业绩超预期增长。2023年,公司预计归母净利润为3.0-3.3亿元,同比增长72%-89%;扣非归母净利润为2.2-2.5亿元,同比增长62%-84%。23Q4,公司预计归母净利润为1.3-1.6亿元,同比增长133%-188%;扣非归母净利润为0.6-0.9亿元,同比增长35%-99%。公司2023年利润变动主要系:1)公司积极推进线上渠道转型,较好地把握全年营销节奏,预估营业收入增长将超30%,其中丸美品牌以抖音快手为代表的内容电商增长超100%,第二品牌PL恋火增长超100%;2)公司坚定分渠分品,推行心智大单品策略,优化产品结构,降本提效。

品牌调整成效渐显,23年主品牌丸美的内容电商销售额同比增长超100%。1)产品端,丸美品牌持续加大研发投入,前瞻性布局重组胶原蛋白等抗衰效果领先的新成分,持续保障公司旗下产品的抗衰效果;同时稳步推进精简长尾SKU,聚焦小红笔眼霜、小紫弹眼霜、双胶原眼霜、小金针次抛等抗衰大单品,产品结构持续优化提升运营效率。2)渠道端,积极推动线上渠道转型,重点发力抖音、快手等直播平台,依托兴趣内容完成品牌种草与心智建设,助力线上渠道长期稳健增长。此外,公司坚定推行分渠分品,天猫主推大单品、抖快主推套组、线下CS&百货渠道主推高定系列、KKV与商超主推小份试用装,渠道精细化运营提升运营效率。3)营销端:丸美积极合作超头KOL和中腰部达人、邀请明星代言,借力粉丝经济破圈,23年3月合作杨笠共同发布《眼光高,错了吗》态度视频,4月官宣王安宇为双胶原眼霜代言人,8月合作戚薇共创《女孩别怕太显眼》女性态度宣言片,品牌势能持续提升。

恋火持续高增,23年收入同比增长超100%,构筑公司第二增长曲线。恋火为聚焦底妆细分赛道的国货新锐彩妆品牌,1)产品端,通过“蹭不掉”和“看不见”粉底液等产品塑造高质极简的“底妆心智”,并积极拓展粉霜、气垫、粉饼等品类,满足不同肤质消费者对不同遮瑕力和滋润度产品的需求。2023年,恋火推进大单品看不见粉底液和蹭不掉粉底液的升级,同时推出看不见遮瑕膏、蹭不掉气垫、蹭不掉粉饼、蹭不掉散粉、蹭不掉妆前霜等新品,品牌底妆产品矩阵持续完善。2)渠道端,恋火重点布局线上渠道,完善抖音、淘宝等销售平台,深度合作李佳琦、张凯毅等头部达播促进产品销售,并在多平台搭建自播间承接达播流量,进一步提升销售效率;同时,恋火积极拓展线下渠道,进驻调色师、KKV、屈臣氏、研丽等线下新兴美妆集合店,线上线下多渠道布局助力长期增长。3)营销端,恋火“看不见”和“蹭不掉”两大核心产品系列签约李梦为代言人、联名热门动漫IP,加大底妆产品宣传;同时合作测评博主科普产品功效与产品力,进一步助力品牌渗透底妆赛道,强化品牌“底妆心智”。未来,恋火品牌将继续依托差异化定位底妆赛道和持续的强内容营销打造大单品,带动品牌势能和销售同步提升,开辟公司第二增长极。

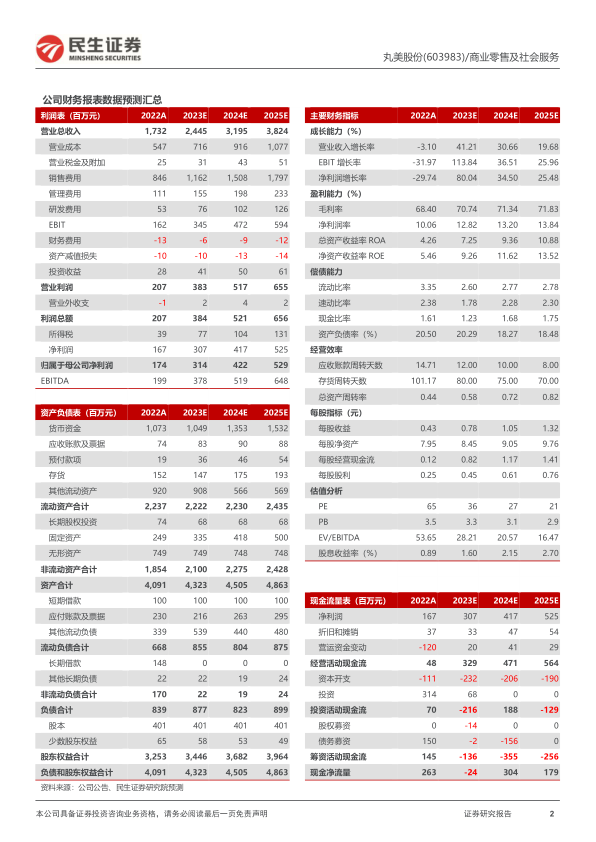

投资建议:公司是国内眼部护理及抗衰领域龙头企业,主品牌丸美积极调整渠道与产品结构恢复稳健增长,新锐彩妆品牌恋火差异化深耕底妆赛道打造第二成长曲线,看好公司未来品牌力、产品力提升驱动收入增长,我们预计公司2023-2025年归母净利润分别为3.14、4.22、5.29亿元,现价(2024/1/22)对应PE分别为36X、27X、21X,维持“推荐”评级。

风险提示:行业竞争加剧;新品开发不及预期;线上渠道转型不及预期。

以下是对丸美股份(603983.SH)2023年业绩预告点评报告的总结,采用Markdown格式,并按照您指定的要求进行撰写。

中心思想

本报告的核心观点如下:

- 业绩超预期增长: 丸美股份2023年业绩预告显示,归母净利润和扣非归母净利润均实现大幅增长,超出市场预期。

- 主品牌调整见效,第二品牌高增长: 主品牌丸美通过渠道和产品结构的调整,内容电商渠道实现显著增长;同时,第二品牌恋火持续高增长,成为公司新的增长引擎。

主要内容

业绩预告分析:盈利能力显著提升

丸美股份发布2023年业绩预告,预计归母净利润为3.0-3.3亿元,同比增长72%-89%;扣非归母净利润为2.2-2.5亿元,同比增长62%-84%。其中,23Q4归母净利润预计同比增长133%-188%,扣非归母净利润预计同比增长35%-99%。业绩增长主要得益于线上渠道转型、营销节奏把握以及产品结构的优化。

丸美品牌:内容电商驱动增长

丸美品牌在2023年积极调整,成效显著:

- 产品端: 加大研发投入,布局重组胶原蛋白等新成分,聚焦眼霜等抗衰大单品,优化产品结构。

- 渠道端: 积极推动线上渠道转型,重点发力抖音、快手等直播平台,进行品牌种草和心智建设。同时,针对不同渠道采取差异化策略。

- 营销端: 积极合作KOL和明星代言,借力粉丝经济,提升品牌势能。

恋火品牌:底妆赛道差异化竞争

恋火品牌作为公司第二增长曲线,表现亮眼:

- 产品端: 通过“蹭不掉”和“看不见”系列产品塑造“底妆心智”,并积极拓展产品品类,满足不同消费者需求。

- 渠道端: 重点布局线上渠道,深度合作头部达人,并积极拓展线下新兴美妆集合店。

- 营销端: 签约代言人、联名热门动漫IP,加大底妆产品宣传,强化品牌“底妆心智”。

投资建议:维持“推荐”评级

公司是国内眼部护理及抗衰领域龙头企业,主品牌丸美积极调整渠道与产品结构恢复稳健增长,新锐彩妆品牌恋火差异化深耕底妆赛道打造第二成长曲线,看好公司未来品牌力、产品力提升驱动收入增长,我们预计公司2023-2025年归母净利润分别为3.14、4.22、5.29亿元,现价(2024/1/22)对应PE分别为36X、27X、21X,维持“推荐”评级。

总结

丸美股份2023年业绩超预期,主要受益于主品牌丸美调整成效显现和第二品牌恋火的持续高增长。丸美通过优化产品结构、发力内容电商和精细化渠道运营,实现了主品牌的稳健增长。恋火则通过差异化定位底妆赛道和强内容营销,成为公司新的增长引擎。维持“推荐”评级,看好公司未来的发展前景。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送