-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2024年半年报点评:丸美品牌增长提速,线上转型持续推进,24H1业绩高增

2024年半年报点评:丸美品牌增长提速,线上转型持续推进,24H1业绩高增

-

下载次数:

2533 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2024-08-25

-

页数:

3页

丸美股份(603983)

事件:丸美股份发布2024年半年报。24H1,公司实现营收13.52亿元,yoy+27.65%;归母净利润1.77亿元,yoy+35.09%;扣非归母净利1.66亿元,yoy+40.21%。单Q2看,公司实现营收6.91亿元,yoy+18.58%;归母净利润0.66亿元,yoy+26.71%;扣非归母净利0.62亿元,yoy+39.24%。

丸美品牌增长提速,线上渠道维持较好增长,24H1公司整体营收同比

28%。24H1,公司实现营收13.52亿元,同比+27.65%;分品牌看,1)主品牌丸美:24H1实现营收9.3亿元,同比+25.87%,营收占比为68.77%,丸美收入增长主要系丸美天猫旗舰店同比增长34.29%、丸美抖快同比增长30.05%。24H1丸美品牌继续围绕大单品策略进行营销和推新,产品方面,以小红笔眼霜和双胶原小金针次抛精华为核心大单品,并储备双胶原眼霜和蝴蝶眼膜为备选大单品,24H1小金针次抛精华和蝴蝶眼膜均完成2.0版的迭代升级;营销方面,通过“何必看眼色”等情感营销主题活动、官宣青春代言人曾舜晞、召开第四届重组胶原蛋白科学论坛等,从情感、文化和科学三方面加强品牌宣传,夯实以眼霜、抗衰、科技为核心的品牌心智。在大单品策略下,24H1丸美天猫旗舰店TOP5核心单品销售占比69%,产品集中度进一步提升。2)第二品牌PL恋火:24H1

实现营收4.17亿元,同比增长35.83%,营收占比为30.84%;恋火坚守高质极简的底妆心智,持续打磨及完善看不见和蹭不掉两大系列产品,其中蹭不掉系列于24年5月上新蹭不掉粉饼、蹭不掉粉底液3.0升级版,新品主要针对夏季热汗及易出油肌肤,加大场景应用和人群的渗透;此外,品牌还推出限定版产品,加强与用户的情感联结,例如2月情人节季推出看不见气垫ALL PINK限定版,传递女生悦己理念。分渠道看,1)线上:24H1营收为11.39亿元,同比+34.85%,占主营业务收入的84.34%,线上持续较好增长;2)线下:24H1营收为2.12亿元,同比-1.16%,占主营业务收入的15.66%,线下24Q2表现未及预期。

产品结构优化、持续推进降本增效,盈利能力稳步提升,24H1扣非归母净利率同比+1.1pct至12.3%。1)毛利率端,24H1/Q2,公司毛利率为74.68%/74.75%,同比+4.55/+3.44pct,主要系公司产品结构进一步优化及精益管理所致。2)费用率端,24H1/Q2,公司销售费用率为53.06%/55.70%,同比+4.58/+2.35pct,主要系在线上竞争激烈、流量成本高涨的同时,公司坚定推进品牌建设和科学传播投入所致;管理费用率为3.44%/3.71%,同比-1.03/-0.85pct,主要系公司持续推进降本增效,在保持收入增长同时亦控制好管理费用;研发费用率为2.65%/2.84%,同比-0.09/+0.15pct。3)净利率端,24H1/Q2,公司归母净利率为13.05%/9.54%,同比+0.72/+0.61pct;扣非归母净利率为12.30%/8.98%,同比+1.10/+1.33pct。

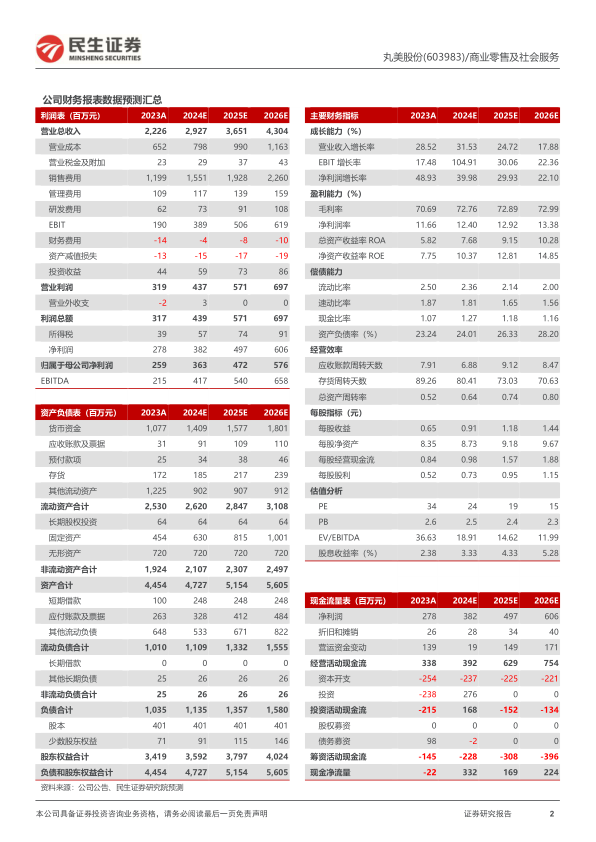

投资建议:公司是国内眼部护理及抗衰领域龙头企业,主品牌丸美积极调整渠道与产品结构恢复稳健增长,新锐彩妆品牌恋火差异化深耕底妆赛道打造第二成长曲线,看好公司未来品牌力、产品力提升驱动收入增长,我们预计公司2024-2026年归母净利润分别为3.63、4.72、5.76亿元,现价(2024/8/23)对应PE分别为24X、19X、15X,维持“推荐”评级。

风险提示:行业竞争加剧;新品开发不及预期;线上渠道转型不及预期。

中心思想

业绩强劲增长与线上转型战略的成功验证

丸美股份在2024年上半年展现出卓越的财务表现,营收和归母净利润分别实现27.65%和35.09%的高速增长,远超市场预期。这一强劲增长的核心驱动力在于公司线上渠道的深度转型与持续发力,线上营收占比高达84.34%并实现34.85%的同比增长,充分验证了公司在数字化营销和电商运营方面的战略成功,有效应对了市场变化并抓住了线上消费的增长机遇。

品牌矩阵协同效应与盈利能力的持续优化

公司通过主品牌丸美聚焦眼部护理和抗衰领域的大单品策略,以及第二品牌PL恋火在底妆市场的差异化创新,构建了具有协同效应的品牌矩阵,有效提升了市场渗透率和品牌影响力。同时,得益于产品结构的持续优化和精益管理措施的深入推进,公司的毛利率显著提升,扣非归母净利率也稳步增长至12.3%,显示出公司在实现规模扩张的同时,盈利质量和运营效率也得到了显著改善。

主要内容

2024年上半年业绩概览与品牌表现

整体财务表现亮眼

丸美股份在2024年上半年实现了显著的财务增长,其业绩表现不仅超越了去年同期,也体现了公司在当前市场环境下的强大韧性和增长潜力。报告期内,公司总营收达到13.52亿元,同比增长27.65%,这一增速表明公司市场拓展能力强劲。归属于母公司股东的净利润为1.77亿元,同比增长35.09%,净利润增速快于营收增速,反映了公司盈利能力的提升。扣除非经常性损益后的归母净利润更是高达1.66亿元,同比增长40.21%,这进一步凸显了公司核心业务的健康发展和盈利质量的改善。从单季度来看,第二季度营收6.91亿元,同比增长18.58%;归母净利润0.66亿元,同比增长26.71%;扣非归母净利润0.62亿元,同比增长39.24%。尽管Q2增速略低于H1整体,但仍保持了稳健的增长态势,尤其扣非净利润的快速增长,预示着公司经营效率的持续优化。

主品牌丸美:大单品策略驱动增长

作为公司核心品牌,丸美在2024年上半年实现营收9.3亿元,同比增长25.87%,占据公司总营收的68.77%,是公司业绩增长的基石。其增长主要得益于线上渠道的强劲表现,其中丸美天猫旗舰店同比增长34.29%,抖快平台同比增长30.05%,这表明公司在主流电商平台的运营能力和流量转化效率显著提升。品牌持续围绕“大单品策略”进行营销和产品创新,以“小红笔眼霜”和“双胶原小金针次抛精华”为核心大单品,这些产品的市场认可度和销售贡献度高。同时,公司积极储备“双胶原眼霜”和“蝴蝶眼膜”作为备选大单品,并对“小金针次抛精华”和“蝴蝶眼膜”进行了2.0版的迭代升级,确保了产品线的活力和竞争力。在营销方面,丸美通过“何必看眼色”情感营销、官宣青春代言人曾舜晞以及举办第四届重组胶原蛋白科学论坛,从情感共鸣、文化认同和科学背书三个维度全面强化品牌宣传,成功巩固了以眼霜、抗衰、科技为核心的品牌心智,提升了消费者对品牌的信任度和忠诚度。大单品策略的成功实施使得丸美天猫旗舰店TOP5核心单品销售占比达到69%,产品集中度进一步提升,这有助于公司集中资源打造爆款,提高运营效率。

第二品牌PL恋火:底妆赛道持续发力

第二品牌PL恋火作为公司新的增长引擎,表现同样出色,上半年实现营收4.17亿元,同比增长35.83%,营收占比达到30.84%,显示出其快速崛起和市场潜力。恋火品牌精准定位高质极简的底妆心智,通过差异化策略在竞争激烈的彩妆市场中脱颖而出。品牌持续打磨并完善“看不见”和“蹭不掉”两大系列产品,满足消费者对持久、自然底妆的需求。其中,“蹭不掉”系列

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送