-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

一季度扣非归母净利润20%增长,中药板块增长亮眼,中药现代化龙头拐点已至

一季度扣非归母净利润20%增长,中药板块增长亮眼,中药现代化龙头拐点已至

-

下载次数:

1823 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-04-25

-

页数:

4页

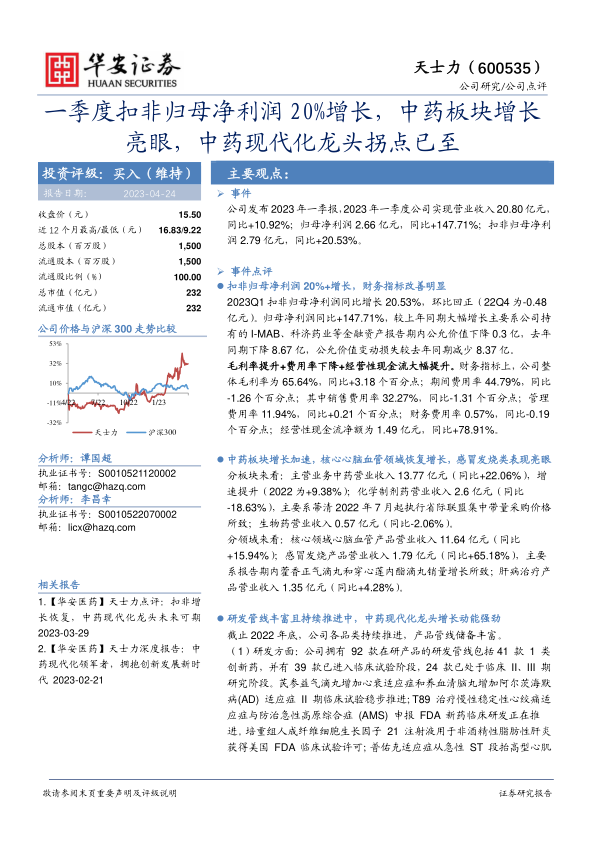

天士力(600535)

事件

公司发布2023年一季报,2023年一季度公司实现营业收入20.80亿元,同比+10.92%;归母净利润2.66亿元,同比+147.71%;扣非归母净利润2.79亿元,同比+20.53%。

事件点评

扣非归母净利润20%+增长,财务指标改善明显

2023Q1扣非归母净利润同比增长20.53%,环比回正(22Q4为-0.48亿元)。归母净利润同比+147.71%,较上年同期大幅增长主要系公司持有的I-MAB、科济药业等金融资产报告期内公允价值下降0.3亿,去年同期下降8.67亿,公允价值变动损失较去年同期减少8.37亿。

毛利率提升+费用率下降+经营性现金流大幅提升。财务指标上,公司整体毛利率为65.64%,同比+3.18个百分点;期间费用率44.79%,同比-1.26个百分点;其中销售费用率32.27%,同比-1.31个百分点;管理费用率11.94%,同比+0.21个百分点;财务费用率0.57%,同比-0.19个百分点;经营性现金流净额为1.49亿元,同比+78.91%。

中药板块增长加速,核心心脑血管领域恢复增长,感冒发烧类表现亮眼

分板块来看:主营业务中药营业收入13.77亿元(同比+22.06%),增速提升(2022为+9.38%);化学制剂药营业收入2.6亿元(同比-18.63%),主要系蒂清2022年7月起执行省际联盟集中带量采购价格所致;生物药营业收入0.57亿元(同比-2.06%)。

分领域来看:核心领域心脑血管产品营业收入11.64亿元(同比+15.94%);感冒发烧产品营业收入1.79亿元(同比+65.18%),主要系报告期内藿香正气滴丸和穿心莲内酯滴丸销量增长所致;肝病治疗产品营业收入1.35亿元(同比+4.28%)。

研发管线丰富且持续推进中,中药现代化龙头增长动能强劲

截止2022年底,公司各品类持续推进,产品管线储备丰富。

(1)研发方面:公司拥有92款在研产品的研发管线包括41款1类创新药,并有39款已进入临床试验阶段,24款已处于临床II、III期研究阶段。芪参益气滴丸增加心衰适应症和养血清脑丸增加阿尔茨海默病(AD)适应症II期临床试验稳步推进;T89治疗慢性稳定性心绞痛适应症与防治急性高原综合症(AMS)申报FDA新药临床研发正在推进。培重组人成纤维细胞生长因子21注射液用于非酒精性脂肪性肝炎获得美国FDA临床试验许可;普佑克适应症从急性ST段抬高型心肌梗死(心梗)治疗拓展至急性缺血性脑卒中(脑梗)治疗最新的III期验证性试验,正在开展病例入组工作。

(2)产品方面:独家品种坤心宁颗粒首次进入医保,芍麻止痉颗粒成功续约医保;同时,注射用替莫唑胺、盐酸美金刚缓释胶囊成功中选国家第七批集采项目并直接新纳入国家医保目录。此外,2022年8款现代中药和化学药产品新进入14项共识及指南,生物药普佑克进入《ST段抬高型心肌梗死患者急诊PCI微循环保护策略中国专家共识》。

(3)新获批化药品种:注射用硼替佐米和注射用尼可地尔获得药品注册通知书,赖诺普利氢氯噻嗪片通过一致性评价,利伐沙班片、盐酸丙卡特罗口服溶液、吡仑帕奈片、巴氯芬口服溶液等品种处于申报生产阶段。

投资建议

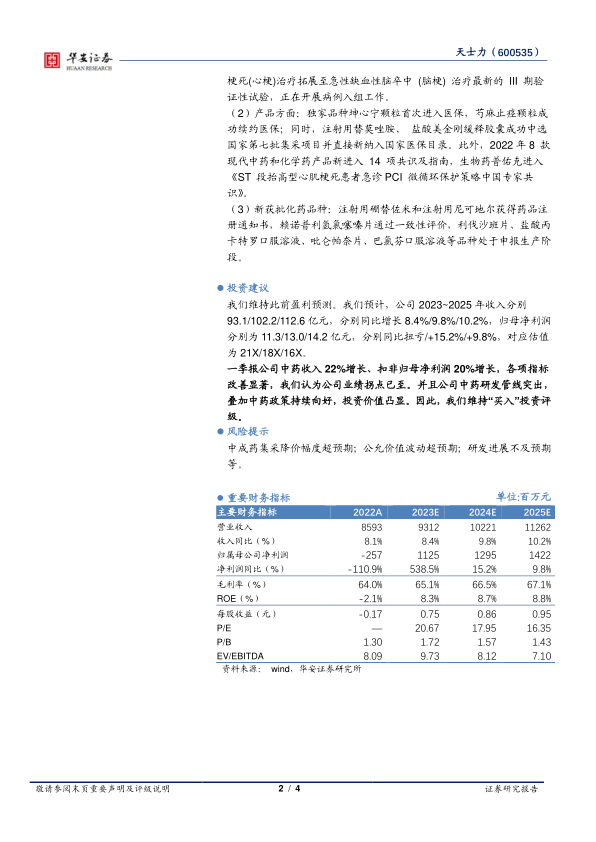

我们维持此前盈利预测。我们预计,公司2023~2025年收入分别93.1/102.2/112.6亿元,分别同比增长8.4%/9.8%/10.2%,归母净利润分别为11.3/13.0/14.2亿元,分别同比扭亏/+15.2%/+9.8%,对应估值为21X/18X/16X。

一季报公司中药收入22%增长、扣非归母净利润20%增长,各项指标改善显著,我们认为公司业绩拐点已至。并且公司中药研发管线突出,叠加中药政策持续向好,投资价值凸显。因此,我们维持“买入”投资评级。

风险提示

中成药集采降价幅度超预期;公允价值波动超预期;研发进展不及预期等。

中心思想

本报告对天士力(600535)2023年一季度业绩进行了分析,核心观点如下:

- 业绩拐点已至: 公司一季度扣非归母净利润同比增长20%,中药板块增长亮眼,各项财务指标显著改善,预示公司业绩迎来拐点。

- 中药现代化龙头: 公司作为中药现代化龙头企业,研发管线丰富,中药政策持续向好,投资价值凸显,维持“买入”评级。

主要内容

一、公司一季报业绩综述

公司2023年一季度实现营业收入20.80亿元,同比增长10.92%;归母净利润2.66亿元,同比增长147.71%;扣非归母净利润2.79亿元,同比增长20.53%。

二、事件点评

1. 盈利能力显著提升

2023Q1扣非归母净利润同比增长20.53%,环比回正。归母净利润同比大幅增长主要由于金融资产公允价值变动损失较去年同期减少。公司整体毛利率提升,期间费用率下降,经营性现金流大幅提升。

2. 中药板块增长加速

主营业务中药营业收入13.77亿元,同比增长22.06%,增速提升。核心领域心脑血管产品营业收入11.64亿元,同比增长15.94%;感冒发烧产品营业收入1.79亿元,同比增长65.18%。

3. 研发管线持续推进

公司拥有丰富的在研产品管线,包括创新药和已进入临床试验阶段的药物。多个药物的临床试验稳步推进,并有新药获得美国FDA临床试验许可。

4. 产品进入医保和指南

独家品种坤心宁颗粒首次进入医保,芍麻止痉颗粒成功续约医保;注射用替莫唑胺、盐酸美金刚缓释胶囊成功中选国家第七批集采项目并直接新纳入国家医保目录。

三、投资建议

维持此前盈利预测,预计公司2023~2025年收入分别93.1/102.2/112.6亿元,归母净利润分别为11.3/13.0/14.2亿元,对应估值为21X/18X/16X。维持“买入”投资评级。

四、风险提示

中成药集采降价幅度超预期;公允价值波动超预期;研发进展不及预期等。

五、重要财务指标

公司2022A、2023E、2024E、2025E的营业收入、归属母公司净利润、毛利率、ROE等主要财务指标的预测数据。

总结

本报告通过对天士力2023年一季报的详细分析,认为公司业绩拐点已至,中药板块增长加速,研发管线丰富,维持“买入”投资评级。同时,报告也提示了中成药集采降价幅度超预期、公允价值波动超预期、研发进展不及预期等风险。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送