-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

业绩符合预期,战略远景目标始于足下

业绩符合预期,战略远景目标始于足下

-

下载次数:

2262 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-08-25

-

页数:

4页

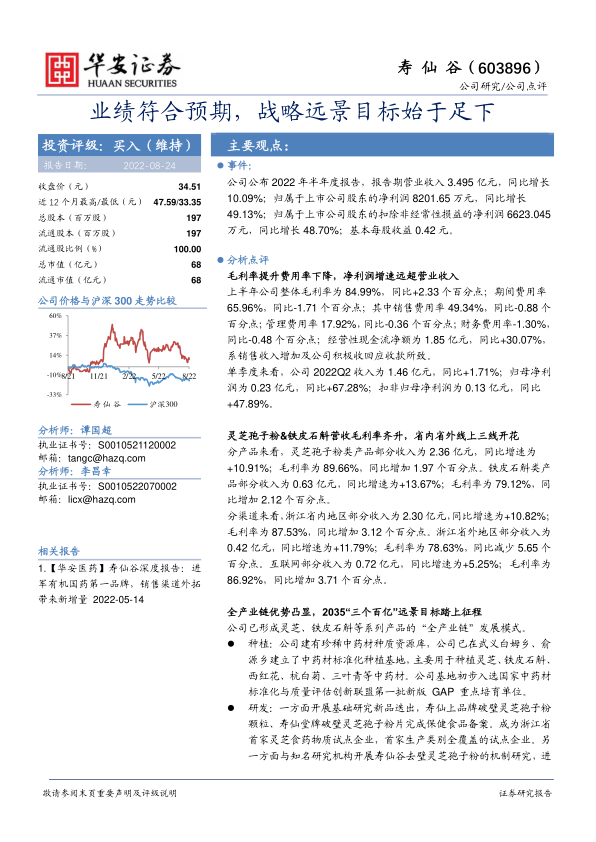

寿仙谷(603896)

主要观点:

事件:

公司公布2022年半年度报告,报告期营业收入3.495亿元,同比增长10.09%;归属于上市公司股东的净利润8201.65万元,同比增长49.13%;归属于上市公司股东的扣除非经常性损益的净利润6623.045万元,同比增长48.70%;基本每股收益0.42元。

分析点评

毛利率提升费用率下降,净利润增速远超营业收入

上半年公司整体毛利率为84.99%,同比+2.33个百分点;期间费用率65.96%,同比-1.71个百分点;其中销售费用率49.34%,同比-0.88个百分点;管理费用率17.92%,同比-0.36个百分点;财务费用率-1.30%,同比-0.48个百分点;经营性现金流净额为1.85亿元,同比+30.07%,系销售收入增加及公司积极收回应收款所致。单季度来看,公司2022Q2收入为1.46亿元,同比+1.71%;归母净利润为0.23亿元,同比+67.28%;扣非归母净利润为0.13亿元,同比+47.89%。

灵芝孢子粉&铁皮石斛营收毛利率齐升,省内省外线上三线开花

分产品来看,灵芝孢子粉类产品部分收入为2.36亿元,同比增速为+10.91%;毛利率为89.66%,同比增加1.97个百分点。铁皮石斛类产品部分收入为0.63亿元,同比增速为+13.67%;毛利率为79.12%,同比增加2.12个百分点。

分渠道来看,浙江省内地区部分收入为2.30亿元,同比增速为+10.82%;毛利率为87.53%,同比增加3.12个百分点。浙江省外地区部分收入为0.42亿元,同比增速为+11.79%;毛利率为78.63%,同比减少5.65个百分点。互联网部分收入为0.72亿元,同比增速为+5.25%;毛利率为86.92%,同比增加3.71个百分点。

全产业链优势凸显,2035“三个百亿”远景目标踏上征程

公司已形成灵芝、铁皮石斛等系列产品的“全产业链”发展模式。

种植:公司建有珍稀中药材种质资源库,公司已在武义白姆乡、俞源乡建立了中药材标准化种植基地,主要用于种植灵芝、铁皮石斛、西红花、杭白菊、三叶青等中药材。公司基地初步入选国家中药材标准化与质量评估创新联盟第一批新版GAP重点培育单位。

研发:一方面开展基础研究新品迭出,寿仙上品牌破壁灵芝孢子粉颗粒、寿仙堂牌破壁灵芝孢子粉片完成保健食品备案。成为浙江省首家灵芝食药物质试点企业,首家生产类别全覆盖的试点企业。另一方面与知名研究机构开展寿仙谷去壁灵芝孢子粉的机制研究,进一步解决“中医药调节人体免疫功能机制是什么”这一重大科学问题。

渠道:公司充分利用连锁经营、现代物流和互联网技术建立了自身的销售渠道,在浙江、上海等地设立了22家直营店。为拓展省外渠道,公司截止2022年6月底,已签约城市代理商14家,公司销售代理网点实现昆明、贵阳、重庆、南昌、武汉、连云港及长三角多点散发。代理商数量半年增加4家,预计是受疫情影响导致,公司年初目标为2022年计划新增20家城市代理商,期待下半年提速。

公司紧紧围绕“打造有机国药第一品牌”“打造世界灵芝领导品牌”战略目标,以实现2035“三个百亿”远景目标,即2035年实现“带动农民增收百亿,营收百亿,总资产百亿”的远景目标。

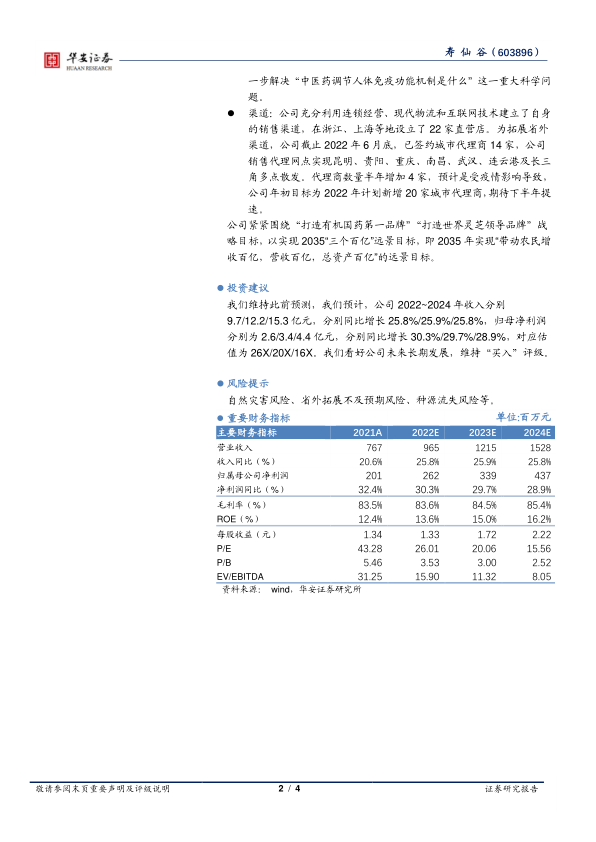

投资建议

我们维持此前预测,我们预计,公司2022~2024年收入分别9.7/12.2/15.3亿元,分别同比增长25.8%/25.9%/25.8%,归母净利润分别为2.6/3.4/4.4亿元,分别同比增长30.3%/29.7%/28.9%,对应估值为26X/20X/16X。我们看好公司未来长期发展,维持“买入”评级。

风险提示

自然灾害风险、省外拓展不及预期风险、种源流失风险等。

中心思想

业绩符合预期,维持“买入”评级

本报告对寿仙谷2022年半年度报告进行了分析,认为公司业绩符合预期,毛利率提升,费用率下降,净利润增速远超营业收入。维持此前盈利预测,预计公司2022-2024年收入和归母净利润均保持较高增速,维持“买入”评级。

战略远景目标始于足下

公司围绕“打造有机国药第一品牌”和“打造世界灵芝领导品牌”的战略目标,积极推进各项业务发展,为实现2035年“三个百亿”远景目标奠定基础。

主要内容

公司业绩概况

公司2022年半年度报告显示,营业收入3.495亿元,同比增长10.09%;归属于上市公司股东的净利润8201.65万元,同比增长49.13%;归属于上市公司股东的扣除非经常性损益的净利润6623.045万元,同比增长48.70%;基本每股收益0.42元。

毛利率提升费用率下降

上半年公司整体毛利率为84.99%,同比+2.33个百分点;期间费用率65.96%,同比-1.71个百分点。经营性现金流净额为1.85亿元,同比+30.07%。

产品营收及毛利率分析

灵芝孢子粉类产品收入为2.36亿元,同比增速为+10.91%;毛利率为89.66%,同比增加1.97个百分点。铁皮石斛类产品收入为0.63亿元,同比增速为+13.67%;毛利率为79.12%,同比增加2.12个百分点。

渠道营收及毛利率分析

浙江省内地区收入为2.30亿元,同比增速为+10.82%;毛利率为87.53%,同比增加3.12个百分点。浙江省外地区收入为0.42亿元,同比增速为+11.79%;毛利率为78.63%,同比减少5.65个百分点。互联网部分收入为0.72亿元,同比增速为+5.25%;毛利率为86.92%,同比增加3.71个百分点。

全产业链优势凸显

公司已形成灵芝、铁皮石斛等系列产品的“全产业链”发展模式,包括种植、研发和渠道等方面。

渠道拓展

公司在浙江、上海等地设立了22家直营店,并积极拓展省外渠道,截止2022年6月底,已签约城市代理商14家。

盈利预测

预计公司2022~2024年收入分别9.7/12.2/15.3亿元,分别同比增长25.8%/25.9%/25.8%,归母净利润分别为2.6/3.4/4.4亿元,分别同比增长30.3%/29.7%/28.9%,对应估值为26X/20X/16X。

总结

本报告分析了寿仙谷2022年半年度报告,指出公司业绩符合预期,毛利率提升,费用率下降,净利润增速远超营业收入。公司在灵芝孢子粉和铁皮石斛等产品上营收和毛利率均有所提升,省内省外线上三线渠道均有发展。公司全产业链优势凸显,并积极拓展销售渠道,为实现2035年“三个百亿”远景目标奠定基础。维持此前盈利预测,维持“买入”评级。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送