-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

专而精、小而美,借四价流感疫苗放量乘行业东风

专而精、小而美,借四价流感疫苗放量乘行业东风

-

下载次数:

564 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-03-14

-

页数:

26页

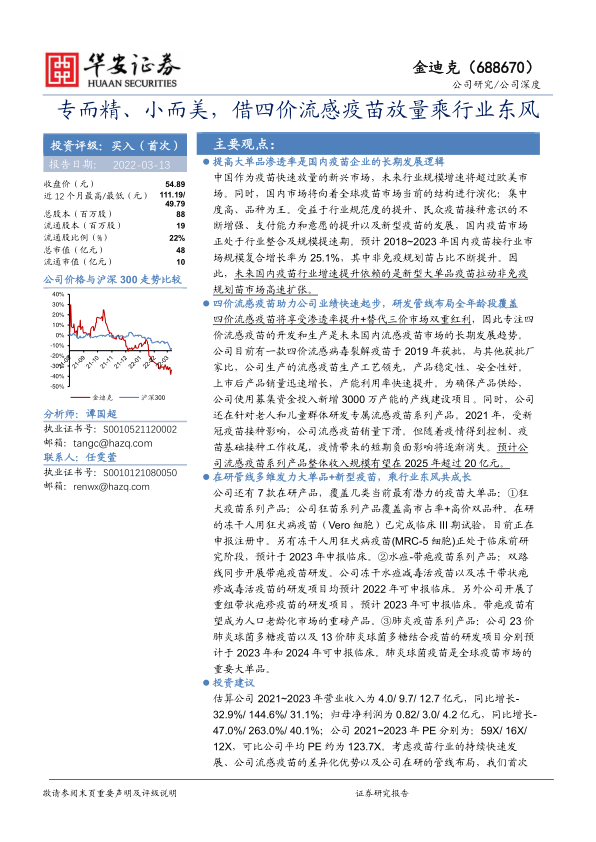

金迪克(688670)

主要观点:

提高大单品渗透率是国内疫苗企业的长期发展逻辑

中国作为疫苗快速放量的新兴市场,未来行业规模增速将超过欧美市场。同时,国内市场将向着全球疫苗市场当前的结构进行演化: 集中度高、品种为王。受益于行业规范度的提升、 民众疫苗接种意识的不断增强、支付能力和意愿的提升以及新型疫苗的发展, 国内疫苗市场正处于行业整合及规模提速期。预计 2018~2023 年国内疫苗按行业市场规模复合增长率为 25.1%,其中非免疫规划苗占比不断提升。因此, 未来国内疫苗行业增速提升依赖的是新型大单品疫苗拉动非免疫规划苗市场高速扩张。

四价流感疫苗助力公司业绩快速起步,研发管线布局全年龄段覆盖

四价流感疫苗将享受渗透率提升+替代三价市场双重红利,因此专注四价流感疫苗的开发和生产是未来国内流感疫苗市场的长期发展趋势。公司目前有一款四价流感病毒裂解疫苗于 2019 年获批, 与其他获批厂家比,公司生产的流感疫苗生产工艺领先,产品稳定性、安全性好。上市后产品销量迅速增长,产能利用率快速提升。为确保产品供给,公司使用募集资金投入新增 3000 万产能的产线建设项目。 同时,公司还在针对老人和儿童群体研发专属流感疫苗系列产品。 2021 年,受新冠疫苗接种影响,公司流感疫苗销量下滑。但随着疫情得到控制、疫苗基础接种工作收尾,疫情带来的短期负面影响将逐渐消失。 预计公司流感疫苗系列产品整体收入规模有望在 2025 年超过 20 亿元。

在研管线多维发力大单品+新型疫苗,乘行业东风共成长

公司还有 7 款在研产品,覆盖几类当前最有潜力的疫苗大单品: ①狂犬疫苗系列产品:公司狂苗系列产品覆盖高市占率+高价双品种。 在研的冻干人用狂犬病疫苗( Vero 细胞)已完成临床 III 期试验, 目前正在申报注册中。另有冻干人用狂犬病疫苗(MRC-5 细胞)正处于临床前研究阶段,预计于 2023 年申报临床。 ②水痘-带疱疫苗系列产品: 双路线同步开展带疱疫苗研发。 公司冻干水痘减毒活疫苗以及冻干带状疱疹减毒活疫苗的研发项目均预计 2022 年可申报临床。另外公司开展了重组带状疱疹疫苗的研发项目,预计 2023 年可申报临床。 带疱疫苗有望成为人口老龄化市场的重磅产品。 ③肺炎疫苗系列产品:公司 23 价肺炎球菌多糖疫苗以及 13 价肺炎球菌多糖结合疫苗的研发项目分别预计于 2023 年和 2024 年可申报临床。 肺炎球菌疫苗是全球疫苗市场的重要大单品。

投资建议

估算公司 2021~2023 年营业收入为 4.0/ 9.7/ 12.7 亿元,同比增长-32.9%/ 144.6%/ 31.1%;归母净利润为 0.82/ 3.0/ 4.2 亿元,同比增长-47.0%/ 263.0%/ 40.1%; 公司 2021~2023 年 PE 分别为: 59X/ 16X/12X, 可比公司平均 PE 约为 123.7X。 考虑疫苗行业的持续快速发展、公司流感疫苗的差异化优势以及公司在研的管线布局,我们首次覆盖,给予公司“买入(首次) ”评级。

风险提示

新冠肺炎疫情对公司正常生产经营造成不利影响; 临床试验不及预期的风险; 主营产品单一的风险; 产品推广不及预期风险

中心思想

金迪克核心竞争力与市场定位

金迪克(688670)作为一家专注于人用疫苗研发、生产和销售的创新型生物医药企业,其核心竞争力在于领先的四价流感疫苗产品及其全面覆盖全年龄段的丰富研发管线。公司凭借创新的三步纯化工艺,确保了四价流感疫苗的卓越安全性与有效性,使其在市场中占据优势地位。同时,公司积极布局狂犬病疫苗、水痘-带状疱疹疫苗及肺炎球菌疫苗等多个重磅产品,旨在抓住国内疫苗市场整合与规模提速期的发展机遇,通过大单品策略实现业绩的快速增长和市场份额的持续扩大。

疫苗市场机遇与公司增长潜力

中国疫苗市场正经历快速增长和结构性演变,人均疫苗支出远低于发达国家,非免疫规划疫苗市场潜力巨大。在行业监管趋严和民众接种意识提升的双重驱动下,国内疫苗市场正向高集中度、品种为王的全球趋势靠拢。金迪克凭借其在四价流感疫苗领域的先发优势和差异化技术,以及在研管线中多个有望成为大单品的新型疫苗,有望乘行业东风实现业绩的爆发式增长。预计公司在2021-2023年间营业收入和归母净利润将实现显著增长,展现出强劲的投资价值。

主要内容

1 凭借优势单品快速扎根的“小而美”公司

1.1 专业的管理团队引领公司稳步发展

金迪克公司于2008年由侯云德院士牵头成立,并于2021年7月在科创板上市。公司拥有一款主营产品——四价流感病毒裂解疫苗,于2019年获批上市。公司的股权结构集中,实际控制人余军先生与董事张良斌先生合计持有公司超过60%的股权,确保了公司的稳健经营。此外,公司于2020年5月设立员工持股平台,对核心员工实施股权激励,有助于形成利益共同体,促进公司长期稳定发展。管理团队具备扎实的专业背景和丰富的行业经验,为公司发展提供了坚实基础。

1.2 核心技术平台为公司研发生产保驾护航

公司自主构建了四大核心技术平台,包括鸡胚基质疫苗制备生产技术、细胞基质病毒培养与疫苗制备技术、多糖纯化与蛋白偶联技术和规模化制剂生产技术。这些平台技术涵盖了疫苗研发和生产的关键环节,如优化的三步纯化工艺、高效安全的内毒素去除工艺、以Vero细胞和MRC-5细胞为基质的病毒培养制备工艺,以及水针、冻干粉针两类剂型的规模化生产能力。这些技术不仅保障了公司现有产品的质量优势,也为未来多品种疫苗研发管线的构建提供了坚实的技术基础。

1.3 流感疫苗获批后业绩快速增长,经营向稳

金迪克的主营业务收入在2019-2021年间全部来源于四价流感病毒裂解疫苗。该产品自2019年11月上市销售以来,销售额从2019年的0.67亿元迅速增长至2020年的5.89亿元。尽管2021年受新冠疫苗接种影响,流感疫苗销量有所下滑,导致全年营收3.96亿元,并计提存货跌价准备0.58亿元,但随着疫情控制和疫苗基础接种工作收尾,预计短期负面影响将逐渐消失,公司经营有望恢复正常。公司业绩受流感疫苗季节性影响明显,秋冬季为销售旺季,上半年营收偏低,但整体费用支出结构持续优化,各项费用占比逐渐下降。

2 提高大单品渗透率是国内疫苗企业的长期发展逻辑

2.1 全球疫苗市场存量以发达国家为主,增量以新兴市场为主

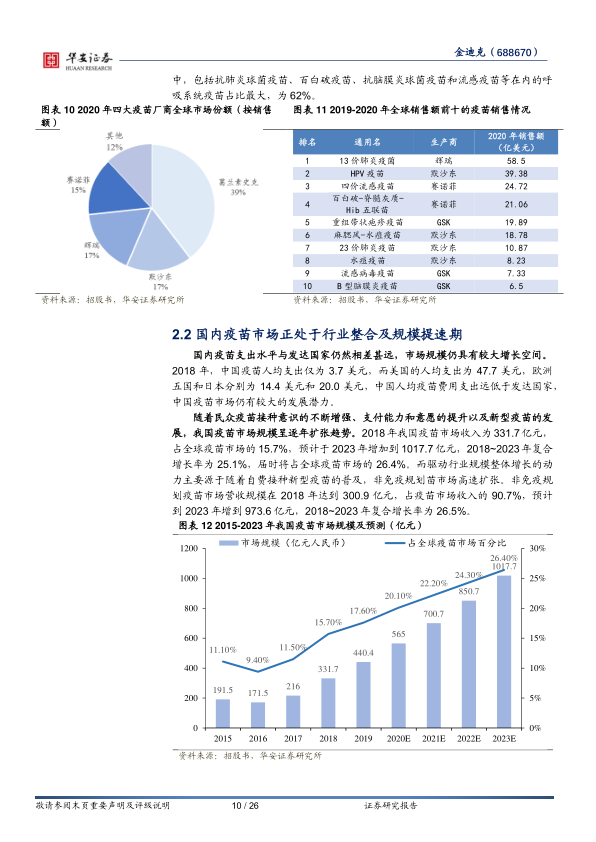

疫苗接种被认为是目前最有效、最经济的疾病预防方式。全球疫苗市场规模持续增长,2018年达到305亿美元,预计到2024年将达到448亿美元,复合增长率为6.6%。其中,欧美发达地区疫苗销售额占全球市场的60%以上,接种意识成熟。而以中国、印度、南美为代表的新兴市场疫苗品种和接种率仍处于初级水平,随着居民收入和接种意识的提升,新兴市场预计在未来5-10年内将成为全球疫苗市场增长的重要推动力量。全球疫苗市场呈现高度集中、品种为王的特点,2020年国际四大疫苗巨头垄断了近90%的市场份额。

2.2 国内疫苗市场正处于行业整合及规模提速期

2018年中国人均疫苗支出仅为3.7美元,远低于美国的47.7美元和欧洲五国的14.4美元,显示出巨大的增长潜力。随着民众接种意识增强、支付能力提升以及新型疫苗发展,我国疫苗市场规模呈逐年扩张趋势。预计2018年至2023年,我国疫苗市场规模将从331.7亿元增长至1017.7亿元,复合增长率达25.1%。其中,非免疫规划疫苗是主要增长动力,预计其市场规模将从2018年的300.9亿元增至2023年的973.6亿元,复合增长率达26.5%。《疫苗管理法》的实施提高了行业准入门槛,将加速行业整合,淘汰落后企业,使具有创新研发实力和稳定生产能力的优质疫苗公司占据更多市场份额。未来国内疫苗行业增速提升将主要依赖新型大单品疫苗拉动非免疫规划苗市场高速扩张。

3 四价流感疫苗助力公司业绩快速起步

3.1 四价流感疫苗将享受渗透率提升+替代三价市场双重红利

流感疫苗分为三价和四价,四价疫苗在三价基础上增加了对另一种乙型流感病毒分型的覆盖,提供更全面的保护。在美国,四价流感疫苗的接种率已提升至81%。我国流感疫苗市场也呈现四价替代三价的趋势,2020年四价流感疫苗批签发量首次超过三价,占比达58.2%。金迪克在2020年四价流感疫苗批签发量中排名第三,占比12.6%。目前,国内流感疫苗接种率不足4%,远低于发达国家水平,市场增长空间广阔。随着国家政策鼓励(如《健康中国行动》建议免费接种),以及多地实施重点人群免费接种政策,流感疫苗的渗透率有望快速提升。专注四价流感疫苗的开发和生产是未来国内流感疫苗市场的长期发展趋势。

3.2 公司四价流感疫苗销量产能同步提升,预计2022年销售额达9亿元

金迪克生产的四价流感病毒裂解疫苗采用创新的三步纯化工艺,有效去除杂质,提高血凝素纯度,使其在卵清蛋白含量和蛋白质含量/血凝素含量等关键指标上优于国家药典标准,具有显著的质量优势。该产品于2019年获批上市后,现有1000万剂/年的产能迅速释放,2019年和2020年的产能利用率分别为13.53%和51.17%,产销率均超过94%。为满足市场增量需求,公司正投入募集资金新建3000万剂/年的四价流感疫苗车间。截至2021年10月,公司已建立了覆盖全国29个省份2000余家疾控中心的销售网络。预计公司四价流感裂解疫苗系列产品销售规模有望在2022年达到约9亿元,并在2025年超过20亿元。

3.3 公司流感疫苗系列产品有望领先行业实现全年龄覆盖

金迪克合理布局研发管线,深度开发四价流感病毒裂解疫苗系列产品。目前已上市适用于三岁及以上人群的四价流感病毒裂解疫苗。此外,公司正在研发适用于6-35月龄儿童的儿童型四价流感疫苗(目前处于I期临床试验阶段,预计2023年申报注册),以及适用于65岁以上老年人的高剂量型四价流感疫苗(目前处于临床前研究阶段,预计2025年获批上市销售)。这两款产品将作为现有产品的补充,有望实现公司流感疫苗产品的全年龄段覆盖,为公司提供持续增长的现金流。

4 在研管线多维发力大单品+新型疫苗

公司在研产品管线丰富,围绕流行性感冒、狂犬病、水痘、带状疱疹和肺炎疾病等5种重要传染性疾病预防,共研发9个在研产品。

4.1 公司狂苗系列产品覆盖高市占率+高价双品种

狂犬病是致死率极高的动物源传染病,疫苗接种是主要预防手段。我国狂犬病发病数位居全球第二,人用狂犬病疫苗市场规模巨大,2019年批签发货值近38亿元,预计2023年将达到42.5亿元,2018-2023年复合增长率为8.4%。在细胞培养的狂犬病疫苗中,Vero细胞基质培养的狂犬病疫苗占据市场主导地位,2020年批签发量占比达75.27%。人二倍体细胞狂犬病疫苗因其杂质含量低、安全性高,有望成为未来发展趋势。金迪克在研的冻干人用狂犬病疫苗(Vero细胞)已完成III期临床试验,预计2022年获批启动生产,产能1500万剂(300万人份)。此外,冻干人用狂犬病疫苗(MRC-5细胞)也已立项并处于临床前阶段。

4.2 水痘疫苗为基础,带疱疫苗有望成为人口老龄化市场的重磅产品

水痘-带状疱疹病毒在全球广泛存在。水痘疫苗是预防水痘感染的唯一手段,我国水痘疫苗批签发量从2014年的1717.84万剂增长到2020年的2758万剂。尽管市场逐渐扩大,但我国水痘疫苗接种率(61.1%)仍低于发达国家(80%以上)。随着“两针法”的普及和纳入免疫规划范围的扩大,市场有望进一步扩张。金迪克研发的冻干水痘减毒活疫苗(Oka减毒株,MRC-5细胞)处于临床前研究阶段,计划2022年申报临床,2025年申报注册。

带状疱疹疫苗是面向老年人的潜力品种。我国每年有近300万成年人受带状疱疹影响,50岁以上人群发病率显著升高。全球已有默沙东的Zostavax和葛兰素史克的Shingrix两款带疱疫苗上市,其中Shingrix有效性更高,2020年全球销售额达25.7亿美元,并于2020年进入中国市场,但价格较高且供应有限。为填补国内市场空白,金迪克启动了带疱疫苗研发项目,覆盖减毒活疫苗和重组疫苗两种技术路线。冻干带状疱疹减毒活疫苗(Oka减毒株,MRC-5细胞)处于临床前研究阶段,计划2022年申报临床,2025年申报注册;重组带状疱疹疫苗(CHO细胞)也处于临床前研究阶段,计划2023年申报临床,2026年申报注册。

4.3 肺炎球菌疫苗是全球疫苗市场的重要大单品

肺炎是导致5岁以下儿童死亡的主要疾病之一,全球每年约有1亿例新发病例。肺炎球菌疫苗在全球疫苗销售额中稳居榜首,辉瑞的Prevnar13在2020年以59.5亿美元的销售额位列全球药品销售榜第12名。全球肺炎球菌疫苗市场预计将从2021年的84亿美元增长到2026年的118亿美元,复合年增长率为7%。我国肺炎球菌疫苗接种率较低,例如65岁以上人群中23价肺炎球菌多糖疫苗渗透率不足1%,与发达国家存在巨大差距,市场前景广阔。国内市场主要有23价肺炎球菌多糖疫苗(PPSV23)和13价肺炎球菌结合疫苗(PCV13)两种类型。近年来,多款国产肺炎疫苗获批上市,国产替代进程加速。金迪克在研的23价肺炎球菌多糖疫苗(拟适用于50岁以上人群)和13价肺炎球菌多糖结合疫苗(拟适用于2-15月龄儿童)均处于临床前研究阶段,分别预计于2023年和2024年申报临床。

5 业绩预测及投资建议

5.1 业绩拆分与估值对比

根据预测,金迪克2021-2023年营业收入分别为4.0亿元、9.7亿元和12.7亿元,同比增长-32.9%、144.6%和31.1%。归母净利润分别为0.82亿元、3.0亿元和4.2亿元,同比增长-47.0%、263.0%和40.1%。公司2021-2023年PE分别为59X、16X和12X,远低于可比公司平均PE(约123.7X)。流感疫苗产品线(包括已上市四价流感疫苗和儿童用四价流感疫苗)预计在2021-2025年合计销售额将从3.96亿元增长至22.68亿元。此外,预计狂犬疫苗(Vero细胞)将于2022-2023年获批生产,2023-2025年销售额预计分别为56百万元、68百万元和79百万元。

5.2 投资建议

综合考虑疫苗行业的持续快速发展、金迪克流感疫苗的差异化优势以及其丰富的在研管线布局,公司有望在未来几年实现显著增长。国内疫苗市场正处于整合和提速期,大单品渗透率提升是长期发展逻辑。金迪克的四价流感疫苗将享受渗透率提升和替代三价市场的双重红利,并有望通过全年龄段流感疫苗系列产品实现持续增长。同时,狂犬疫苗、水痘-带状疱疹疫苗和肺炎球菌疫苗等在研大单品将为公司提供新的增长动力。鉴于公司业绩的强劲增长潜力及相对较低的估值,首次覆盖给予公司“买入”评级。

总结

金迪克(688670)作为一家专注于人用疫苗的创新型生物医药企业,凭借其在四价流感疫苗领域的领先技术和市场优势,已在国内疫苗市场中快速扎根。公司拥有专业的管理团队和四大核心技术平台,为其研发和生产提供了坚实保障。尽管2021年业绩受新冠疫情短期影响,但随着市场恢复和产能扩张,其四价流感疫苗系列产品有望在2025年实现超过20亿元的销售规模,并率先实现全年龄段覆盖。

展望未来,中国疫苗市场正处于行业整合和规模提速期,非免疫规划疫苗市场潜力巨大。金迪克积极布局狂犬病疫苗、水痘-带状疱疹疫苗和肺炎球菌疫苗等多个重磅在研产品,这些产品有望成为公司新的业绩增长点,尤其带状疱疹疫苗有望抓住人口老龄化带来的市场机遇。公司预计在2021-2023年间营业收入和归母净利润将实现高速增长,估值具有吸引力。综合来看,金迪克凭借其核心产品优势、丰富在研管线和行业发展机遇,具备显著的投资价值,首次覆盖给予“买入”评级。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送