-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

持续性逐步验证,24Q1核心收入同比增长250%

持续性逐步验证,24Q1核心收入同比增长250%

-

下载次数:

948 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2024-04-01

-

页数:

4页

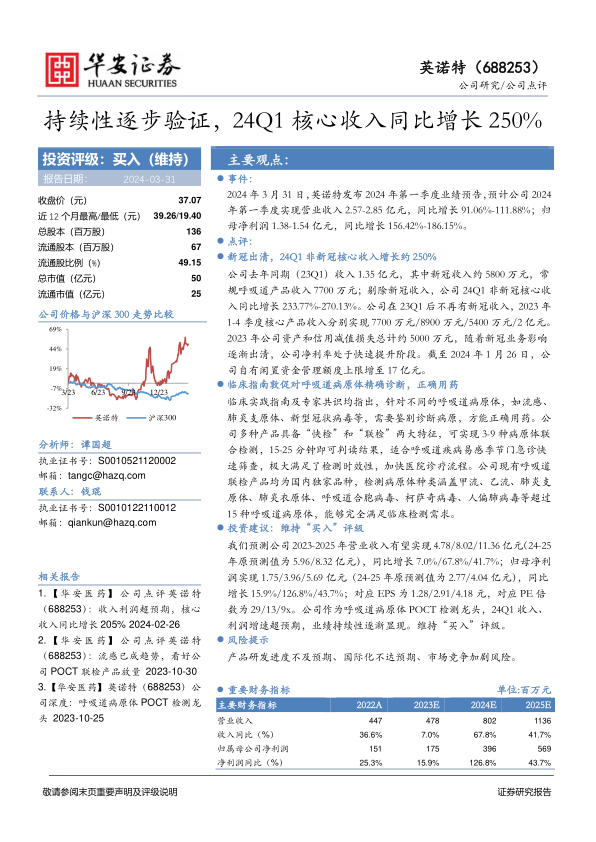

英诺特(688253)

主要观点:

事件:

2024年3月31日,英诺特发布2024年第一季度业绩预告,预计公司2024年第一季度实现营业收入2.57-2.85亿元,同比增长91.06%-111.88%;归母净利润1.38-1.54亿元,同比增长156.42%-186.15%。

点评:

新冠出清,24Q1非新冠核心收入增长约250%

公司去年同期(23Q1)收入1.35亿元,其中新冠收入约5800万元,常规呼吸道产品收入7700万元;剔除新冠收入,公司24Q1非新冠核心收入同比增长233.77%-270.13%。公司在23Q1后不再有新冠收入,2023年1-4季度核心产品收入分别实现7700万元/8900万元/5400万元/2亿元。2023年公司资产和信用减值损失总计约5000万元,随着新冠业务影响逐渐出清,公司净利率处于快速提升阶段。截至2024年1月26日,公司自有闲置资金管理额度上限增至17亿元。

临床指南敦促对呼吸道病原体精确诊断,正确用药

临床实践指南及专家共识均指出,针对不同的呼吸道病原体,如流感、肺炎支原体、新型冠状病毒等,需要鉴别诊断病原,方能正确用药。公司多种产品具备“快检”和“联检”两大特征,可实现3-9种病原体联合检测,15-25分钟即可判读结果,适合呼吸道疾病易感季节门急诊快速筛查,极大满足了检测时效性,加快医院诊疗流程。公司现有呼吸道联检产品均为国内独家品种,检测病原体种类涵盖甲流、乙流、肺炎支原体、肺炎衣原体、呼吸道合胞病毒、柯萨奇病毒、人偏肺病毒等超过15种呼吸道病原体,能够完全满足临床检测需求。

投资建议:维持“买入”评级

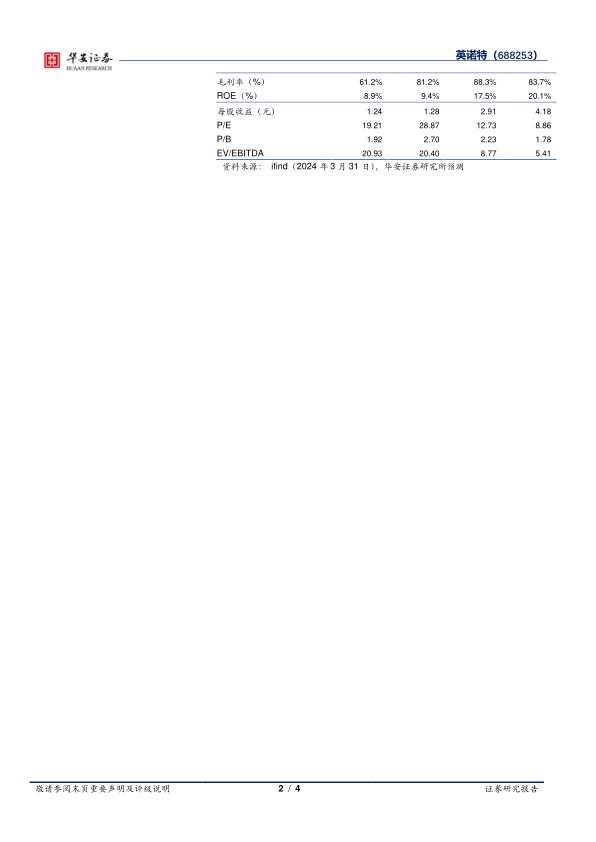

我们预测公司2023-2025年营业收入有望实现4.78/8.02/11.36亿元(24-25年原预测值为5.96/8.32亿元),同比增长7.0%/67.8%/41.7%;归母净利润实现1.75/3.96/5.69亿元(24-25年原预测值为2.77/4.04亿元),同比增长15.9%/126.8%/43.7%;对应EPS为1.28/2.91/4.18元,对应PE倍数为29/13/9x。公司作为呼吸道病原体POCT检测龙头,24Q1收入、利润增速超预期,业绩持续性逐渐显现。维持“买入”评级。

风险提示

产品研发进度不及预期、国际化不达预期、市场竞争加剧风险。

中心思想

业绩增长超预期,持续性验证

英诺特2024年第一季度业绩预告显示,公司营业收入和归母净利润均大幅增长,超出市场预期,表明公司业绩增长的持续性正在逐步验证。

维持“买入”评级,看好未来发展

报告维持对英诺特的“买入”评级,认为公司作为呼吸道病原体POCT检测龙头,未来有望继续保持快速增长。

主要内容

事件概述:2024年第一季度业绩预告

英诺特发布2024年第一季度业绩预告,预计营业收入同比增长91.06%-111.88%,归母净利润同比增长156.42%-186.15%。

核心收入分析:非新冠业务高速增长

剔除新冠收入影响,24Q1非新冠核心收入同比增长233.77%-270.13%,显示公司常规呼吸道产品收入增长强劲。

行业趋势:临床指南驱动精确诊断需求

临床实践指南及专家共识均强调呼吸道病原体鉴别诊断的重要性,公司“快检”和“联检”产品可满足临床需求。

盈利预测与评级:维持“买入”评级

预测公司2023-2025年营业收入和归母净利润将持续增长,维持“买入”评级。

总结

本报告对英诺特2024年第一季度业绩预告进行了分析,指出公司非新冠核心收入实现高速增长,业绩持续性逐步验证。临床指南驱动呼吸道病原体精确诊断需求,公司产品具备“快检”和“联检”优势,可满足临床需求。维持对英诺特的“买入”评级,并预测公司未来营收和利润将保持增长。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送