-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

四季度增长亮眼,核心品种增长+多途径拓展新品战略清晰,公司发展值得期待

四季度增长亮眼,核心品种增长+多途径拓展新品战略清晰,公司发展值得期待

-

下载次数:

836 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-04-16

-

页数:

4页

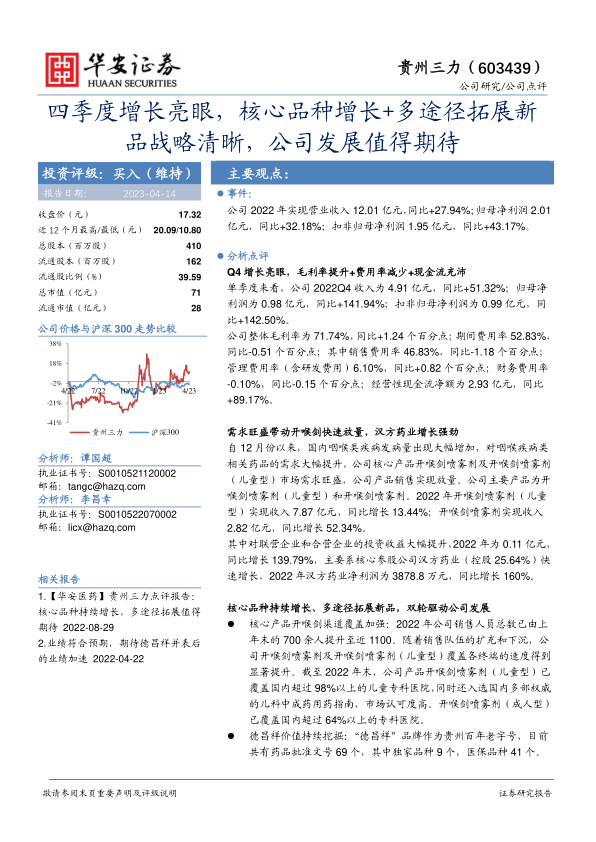

贵州三力(603439)

事件:

公司2022年实现营业收入12.01亿元,同比+27.94%;归母净利润2.01亿元,同比+32.18%;扣非归母净利润1.95亿元,同比+43.17%。

分析点评

Q4增长亮眼,毛利率提升+费用率减少+现金流充沛

单季度来看,公司2022Q4收入为4.91亿元,同比+51.32%;归母净利润为0.98亿元,同比+141.94%;扣非归母净利润为0.99亿元,同比+142.50%。

公司整体毛利率为71.74%,同比+1.24个百分点;期间费用率52.83%,同比-0.51个百分点;其中销售费用率46.83%,同比-1.18个百分点;管理费用率(含研发费用)6.10%,同比+0.82个百分点;财务费用率-0.10%,同比-0.15个百分点;经营性现金流净额为2.93亿元,同比+89.17%。

需求旺盛带动开喉剑快速放量,汉方药业增长强劲

自12月份以来,国内咽喉类疾病发病量出现大幅增加,对咽喉疾病类相关药品的需求大幅提升,公司核心产品开喉剑喷雾剂及开喉剑喷雾剂(儿童型)市场需求旺盛,公司产品销售实现放量。公司主要产品为开喉剑喷雾剂(儿童型)和开喉剑喷雾剂。2022年开喉剑喷雾剂(儿童型)实现收入7.87亿元,同比增长13.44%;开喉剑喷雾剂实现收入2.82亿元,同比增长52.34%。

其中对联营企业和合营企业的投资收益大幅提升,2022年为0.11亿元,同比增长139.79%,主要系核心参股公司汉方药业(控股25.64%)快速增长,2022年汉方药业净利润为3878.8万元,同比增长160%。

核心品种持续增长、多途径拓展新品,双轮驱动公司发展

核心产品开喉剑渠道覆盖加强:2022年公司销售人员总数已由上年末的700余人提升至近1100。随着销售队伍的扩充和下沉,公司开喉剑喷雾剂及开喉剑喷雾剂(儿童型)覆盖各终端的速度得到显著提升。截至2022年末,公司产品开喉剑喷雾剂(儿童型)已覆盖国内超过98%以上的儿童专科医院,同时还入选国内多部权威的儿科中成药用药指南,市场认可度高。开喉剑喷雾剂(成人型)已覆盖国内超过64%以上的专科医院。

德昌祥价值持续挖掘:“德昌祥”品牌作为贵州百年老字号,目前共有药品批准文号69个,其中独家品种9个,医保品种41个。经过重整的德昌祥在甩掉债务包袱后,轻装上阵,在并表后即实现盈利。德昌祥核心产品——妇科再造丸,在5月由浙江省妇幼保健院牵头发起了由全国27家二级以上医院参与的多中心临床观察活动。

新品研发方向明确:公司致力于开发精品中药,继承中医药优秀历史文化传统,弘扬中药、民族药、苗药等经典名方,针对目前多发病种,依托中药现代化的技术理念,进行了大量的新药研究,包括:1.将摘自《国家中医药管理局发布的古代经典名方目录》中的多个古代经典名方进行现代制剂新药开发;2.对来自儿科中医大家、辽宁中医药大学第一附属医院张君教授的独家专利中药处方,用于儿童紫癜疾病的紫丹颗粒,进行探索性新药开发研究。

投资建议

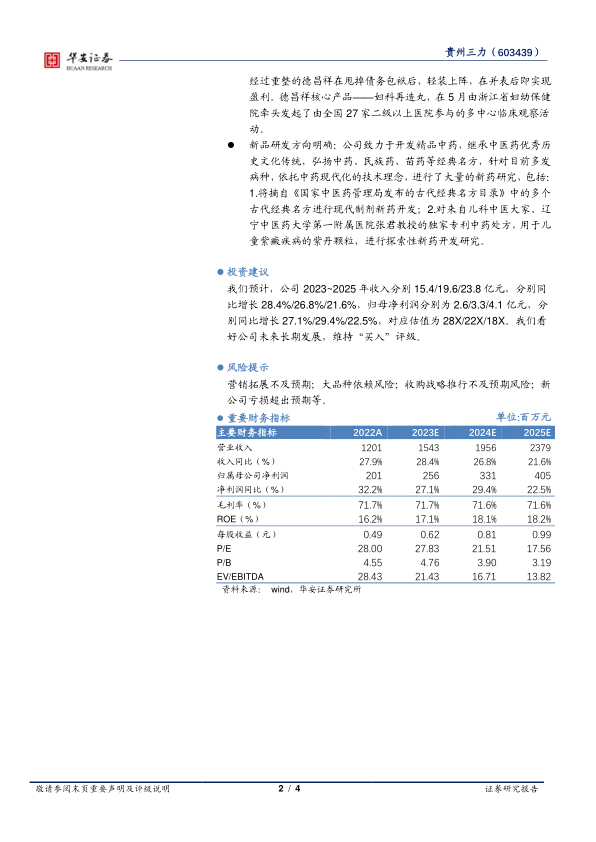

我们预计,公司2023~2025年收入分别15.4/19.6/23.8亿元,分别同比增长28.4%/26.8%/21.6%,归母净利润分别为2.6/3.3/4.1亿元,分别同比增长27.1%/29.4%/22.5%,对应估值为28X/22X/18X。我们看好公司未来长期发展,维持“买入”评级。

风险提示

营销拓展不及预期;大品种依赖风险;收购战略推行不及预期风险;新公司亏损超出预期等。

中心思想

核心品种增长与新品战略

贵州三力2022年业绩表现亮眼,四季度增长尤为突出。核心产品开喉剑系列需求旺盛,叠加汉方药业的快速增长,共同驱动公司业绩提升。

多途径拓展与未来展望

公司通过加强渠道覆盖、挖掘德昌祥品牌价值、明确新品研发方向等多途径拓展,为未来发展奠定坚实基础。维持“买入”评级,看好公司长期发展。

主要内容

公司业绩

- 整体业绩:2022年公司实现营业收入12.01亿元,同比增长27.94%;归母净利润2.01亿元,同比增长32.18%;扣非归母净利润1.95亿元,同比增长43.17%。

- 四季度业绩:2022Q4收入为4.91亿元,同比增长51.32%;归母净利润为0.98亿元,同比增长141.94%;扣非归母净利润为0.99亿元,同比增长142.50%。

- 盈利能力:公司整体毛利率为71.74%,同比提升1.24个百分点;期间费用率52.83%,同比下降0.51个百分点;经营性现金流净额为2.93亿元,同比增长89.17%。

核心产品与渠道

- 开喉剑系列:受益于咽喉类疾病发病量增加,开喉剑喷雾剂及儿童型市场需求旺盛,实现快速放量。2022年开喉剑喷雾剂(儿童型)实现收入7.87亿元,同比增长13.44%;开喉剑喷雾剂实现收入2.82亿元,同比增长52.34%。

- 汉方药业:对联营企业和合营企业的投资收益大幅提升,主要系核心参股公司汉方药业快速增长,2022年汉方药业净利润为3878.8万元,同比增长160%。

- 渠道覆盖:销售人员扩充至近1100人,开喉剑喷雾剂(儿童型)已覆盖国内超过98%以上的儿童专科医院,开喉剑喷雾剂(成人型)已覆盖国内超过64%以上的专科医院。

德昌祥与新品研发

- 德昌祥价值:“德昌祥”品牌拥有69个药品批准文号,其中独家品种9个,医保品种41个。经过重整后轻装上阵,并表后即实现盈利。核心产品妇科再造丸启动多中心临床观察活动。

- 新品研发:致力于开发精品中药,包括古代经典名方现代制剂新药开发和儿童紫癜疾病的紫丹颗粒探索性新药开发研究。

盈利预测与投资建议

- 盈利预测:预计公司2023~2025年收入分别15.4/19.6/23.8亿元,分别同比增长28.4%/26.8%/21.6%,归母净利润分别为2.6/3.3/4.1亿元,分别同比增长27.1%/29.4%/22.5%,对应估值为28X/22X/18X。

- 投资建议:维持“买入”评级。

风险提示

- 营销拓展不及预期;大品种依赖风险;收购战略推行不及预期风险;新公司亏损超出预期等。

总结

贵州三力2022年业绩表现出色,尤其四季度增长亮眼。核心产品开喉剑系列市场需求旺盛,汉方药业快速增长,渠道覆盖不断加强,德昌祥价值持续挖掘,新品研发方向明确。预计未来几年公司将保持快速增长,维持“买入”评级。但同时也需关注营销拓展、大品种依赖、收购战略和新公司亏损等风险。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送