-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

特色领域弯道超车,化学发光领域新生军

特色领域弯道超车,化学发光领域新生军

-

下载次数:

2334 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-04-19

-

页数:

34页

亚辉龙(688575)

我国化学发光市场规模近400亿元,进口替代空间广阔

我国化学发光市场规模近400亿元,2017-2020年复合增长率超过30%,以“罗雅贝西”为代表的外资厂商的整体市占率超过80%,进口替代空间广阔。公司现有化学发光、免疫印迹、免疫荧光层析、胶体金层析、酶联免疫和间接免疫荧光六大体外诊断技术平台,检测产品覆盖自身免疫、生殖健康、EB病毒、术前八项、糖尿病、呼吸道病原体(含新冠病毒)、甲状腺功能、心血管功能、肿瘤标志物筛查等领域。公司常年深耕化学发光IVD领域,截至2023年4月,公司化学发光检测项目注册证共计146张,居全国第二;公司于2021年推出的iFlash9000测试速度为600T/h,与市场主流产品各项性能参数对比处于第一梯队。

自免诊断、生殖诊断为公司特色项目,自上而下覆盖三甲医院

公司的化学发光检测试剂几乎覆盖所有市场主流检测种类,其中最具优势的是自身免疫病检测和生殖健康检测。(1)公司是行业内极少数能够完整覆盖自免领域的化学发光IVD企业。我国自免检测市场规模超过20亿元,外资占比80%,公司多项自免领域检测产品如抗磷脂综合征、类风湿关节炎、自身免疫性肝病、IgG亚类相关疾病等均为国产首个获批产品。截至2023年4月,公司共取得43项应用于自免疾病检测的化学发光试剂国内注册证,居国内第一。(2)国内最早布局生殖诊断,打破外资垄断局面。我国生殖健康检测市场规模约15亿元,育龄夫妇不孕不育率近15%,并保持高增长态势。公司的缪勒氏管激素(AMH)和抑制素B(INHB)均为首个国产获批的检测项目。(3)公司通过特色检测项目的差异化优势,自上而下切入三级医院市场,目前公司三甲医院覆盖近1000家,三甲医院覆盖率60%以上。(4)公司海外业务覆盖100多个国家和地区,并通过新冠检测项目进一步加速海外市场开拓,预计公司2022年新冠检测营业收入占比超过70%。

投资建议

我们预计公司2022-2024年营业收入有望分别实现39.84亿元、20.44亿元、25.34亿元,同比增长238.2%、-48.7%、24.0%;归母净利润分别实现10.20亿元、5.21亿元、6.52亿元,同比增长398.2%、-48.9%、25.1%;其中公司2022-2024年非新冠业务营业收入有望分别实现8.96亿元、13.05亿元、18.11亿元,同比增长26.0%、45.6%、38.8%。2022-2024年对应EPS为1.80元、0.92元、1.15元,对应PE倍数为12x、23x、19x。考虑到公司是国内体外诊断行业极少数产品矩阵全面、自免和生殖诊断优势巨大的化学发光IVD企业,随着新冠防控政策完全放开,“自免+生殖”检测替代空间巨大,海外市场有望进一步拓展,首次覆盖,给予“买入”评级。

风险提示

全球新冠疫情反复风险、新增装机量不及预期风险、市场竞争加剧风险等。

中心思想

国产化学发光IVD市场新锐与进口替代机遇

亚辉龙(688575)作为中国体外诊断(IVD)领域的后起之秀,尤其在化学发光免疫分析法方面展现出强大的竞争力和广阔的进口替代潜力。面对近400亿元且由外资主导的化学发光市场,公司凭借其全面的技术平台、领先的仪器性能以及在自身免疫和生殖健康等特色诊断领域的深耕,成功实现了差异化布局和市场突破。通过持续的研发投入和学术合作,亚辉龙不仅在国内三甲医院市场占据一席之地,更借助新冠疫情契机加速了全球化布局,致力于成为创新驱动的IVD平台型企业。

特色诊断领域优势与全球化战略

公司以自身免疫和生殖健康诊断作为核心特色项目,通过差异化优势自上而下切入高端医疗市场,目前已覆盖全国60%以上的三甲医院。在自身免疫领域,亚辉龙是国内少数能完整覆盖该领域的化学发光IVD企业,多项产品为国产首批获批,拥有国内最多的相关注册证。在生殖健康领域,公司率先布局AMH和INHB检测,打破了外资垄断。此外,公司在糖尿病、呼吸道病原体和EB病毒诊断等多个细分市场也具备显著优势。财务预测显示,尽管新冠业务在2022年爆发式增长后将有所回落,但非新冠业务将保持稳健高速增长,驱动公司长期发展,因此首次覆盖给予“买入”评级。

主要内容

亚辉龙:国产IVD新秀的崛起之路

业绩爆发与非新冠业务稳健增长

亚辉龙生物科技股份有限公司成立于2008年,主营业务聚焦于化学发光免疫分析法为主的体外诊断仪器及配套试剂的研发、生产和销售。公司拥有化学发光、免疫印迹、免疫荧光层析、胶体金层析、酶联免疫和间接免疫荧光六大体外诊断技术平台,产品线覆盖自身免疫、生殖健康、EB病毒、术前八项、糖尿病、呼吸道病原体(含新冠病毒)、甲状腺功能、心血管功能、肿瘤标志物筛查等多个关键领域。

公司业绩在近年来表现出色,尤其受益于新冠疫情。2022年前三季度,公司实现营业收入31.29亿元,同比增长265.06%;归母净利润达到8.73亿元,同比增长463.55%,显示出强劲的增长势头。其中,新冠业务在2022年前三季度贡献了22.64亿元的营收,主要得益于新冠抗原检测产品获批及国内外需求的爆发。与此同时,公司的非新冠业务也保持了稳健增长,2022年前三季度营收达6.21亿元,同比增长22.8%,其中核心的化学发光业务实现收入4.82亿元,同比增长31.55%。利润率方面,2022年前三季度销售毛利率为56.36%,销售净利率为28.63%,维持在较高水平,反映了公司良好的盈利能力。研发投入持续增长,但由于营收大幅提升,费用率呈现下降趋势。

自产业务比重提升与结构优化

亚辉龙的业务结构持续优化,自产产品收入比重显著增加。公司早期以代理业务起家,但近年来战略性地弱化代理业务,例如从2019年开始退出施乐辉品牌(骨科耗材)的代理业务。这一战略调整使得自产业务成为公司营收的主要驱动力。2021年,公司自营产品收入达到8.1亿元,占总收入的68.77%,远超代理业务收入。具体来看,2021年自产试剂、自产仪器和自产耗材分别实现收入6.47亿元、0.78亿元和0.9亿元,占比分别为54.90%、6.65%和7.23%。随着国内外装机速度的加快以及疫情扰动的减弱,预计公司自产产品销售收入和比重将进一步增长,业务结构将更加完善。

化学发光:核心技术优势与市场机遇

免疫诊断市场与化学发光主流趋势

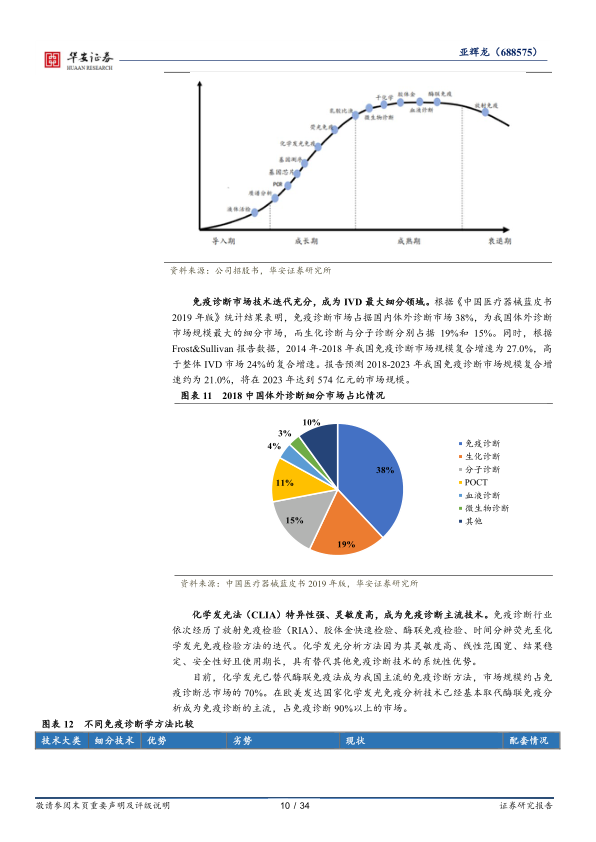

体外诊断行业伴随生物化学、免疫学、分子生物学等技术发展而快速成长。中国IVD市场规模在2018年达到约604亿元,同比增长18.43%。其中,免疫诊断是最大的细分市场,占据国内体外诊断市场38%的份额,且2014-2018年复合增速高达27.0%。在免疫诊断领域,技术迭代不断,从放射免疫检验(RIA)到胶体金快速检验、酶联免疫检验,最终发展到化学发光免疫检验(CLIA)。化学发光法因其高灵敏度、强特异性、宽线性范围、结果稳定、安全性好及使用期长等系统性优势,已成为免疫诊断的主流技术。目前,化学发光已替代酶联免疫法,占据我国免疫诊断总市场的约70%份额,而在欧美发达国家这一比例更是超过90%。

中国化学发光市场规模庞大且增长迅速。2020年市场规模接近300亿元,2017-2020年复合增长率高达32.6%。保守估计,2022年市场规模已达407亿元。然而,该市场仍主要由跨国巨头主导,如罗氏、雅培、贝克曼、西门子等外资厂商在2019年的整体市占率超过80%,进口替代空间巨大。随着国家政策鼓励技术创新和国内企业产品质量的提升,国产产品的市场份额正在逐步扩大。

化学发光仪器技术领先

亚辉龙在化学发光仪器技术方面处于行业领先水平。公司提供大型和中小型设备,以适应不同应用场景。其大型化学发光设备iFlash 9000测试速度高达600T/h,与市场主流产品(如雅培ARCHITECT i4000SR、西门子ADVIA Centaur XPT等)相比,在测试速度、样本位、试剂位等各项性能参数上均处于第一梯队。中小型设备iFlash 1800测试速度为180T/h,同样与市场同类产品(如雅培ARCHITECT i1000SR、西门子ADVIA Centaur CP等)相比具有竞争力。这些先进的仪器技术为公司在市场竞争中提供了坚实的基础。

特色诊断领域:自免与生殖的战略高地

自身免疫诊断领域的深耕与领先地位

自身免疫病(AID)是由于免疫功能紊乱导致机体对自身抗原产生病理性免疫应答,进而引起器官或系统损伤的疾病。中国自免疾病患者超过2000万人,但由于检测水平落后、临床科室缺乏及患者诊断意识低等因素,确诊率不到50%,潜在患者人数巨大。全球自免诊断市场规模在2022年预计达到47.33亿美元,中国市场规模预计达到19.5亿元。国内市场80%的份额被欧蒙、沃芬等欧美进口品牌垄断,但这些外资公司在化学发光领域布局较晚,为国产企业提供了进口替代的良机。

亚辉龙是行业内极少数能够提供完整自身免疫疾病领域化学发光IVD产品的企业之一。公司在自免领域化学发光诊断试剂覆盖结缔组织病、自身免疫性糖尿病、自身免疫相关性胃肠道疾病、系统性血管炎、抗磷脂综合征等多种疾病。截至2023年4月,公司已拥有43项自身免疫性疾病类化学发光诊断产品注册证,远超其他国内竞争对手,居国内第一。多项自免领域检测产品,如抗磷脂综合征、类风湿关节炎、自身免疫性肝病、IgG亚类相关疾病等,均为国产首个获批产品,建立了较高的技术壁垒和先发优势。

生殖诊断的先发优势与市场突破

中国生殖健康检测市场规模约15亿元,且不孕不育率呈高增长态势。根据《中国人口协会报告》,我国不孕不育率已从20年前的2.5%~3%攀升至近年来的12.5%~15%,育龄夫妇中不孕不育人群接近5000万人。辅助生殖机构数量稳步增长,2019年已达517家。

亚辉龙是国内最早布局生殖激素类诊断的企业,成功打破了国际垄断局面。公司于2015年11月取得抗缪勒氏管激素(AMH)化学发光测定试剂注册证,是国内首家推出该诊断项目的公司。AMH在评估卵巢储备能力方面具有重要指导意义,相较传统检测项目特异性更强。紧随其后,公司于2015年12月也成为国内最早取得抑制素B(INHB)化学发光测定试剂注册证的公司。INHB在反馈调节促卵泡生成素(FSH)方面发挥重要作用,对男性不育症诊断也具有预测价值。

此外,公司在优生优育(ToRCH)诊断领域也有积极布局,拥有10项ToRCH化学发光测定试剂注册证。通过精确定量的化学发光技术平台,公司能够同时对IgG和IgM抗体进行定量检测,辨别妊娠期初次感染或复发感染,并判断感染时间。亚辉龙致力于打造从孕前诊断、妊娠期诊断、产后诊断、新生儿诊断到围绝经期诊断的贯穿整个生育健康周期的整体检测解决方案,实现全周期的生殖健康管理。

多元化产品布局:糖尿病、呼吸道及EB病毒诊断

糖尿病全周期诊断方案

中国糖尿病发病率高,检测市场需求巨大。根据《中国2型糖尿病防治指南》(2020年版),我国糖尿病患病率已上升至11.2%,且未诊断的糖尿病患者比例高达54%。亚辉龙提供完善的糖尿病检测项目,覆盖1型和2型糖尿病检测。在1型糖尿病方面,公司于2015年12月起陆续取得抗胰岛细胞抗体(ICA)、谷氨酸脱羧酶抗体(GADA)等五种胰岛自身免疫抗体的化学发光检测试剂注册证。在2型糖尿病方面,公司于2017年5月取得脂联素化学发光检测试剂注册证,是全国独家脂联素化学发光检测产品的提供商。公司能够提供从提前评估糖尿病风险、糖尿病诊断、1型糖尿病鉴别到糖尿病监控的全周期诊断,为患者或高风险人群实现健康管理。

呼吸道病原体诊断的快速响应

呼吸道病原体感染是全球第三大死亡因素。中国呼吸道病原体检测试剂市场规模从2013年的1.78亿元增长至2019年的12.97亿元,复合增长率达39.24%;需求量从875万人份增长至4,942万人份,复合增长率达33.45%。亚辉龙拥有肺炎支原体、肺炎衣原体、新冠病毒(SARS-CoV-2)共计6项检测项目。公司是国内首家开发出肺炎支原体、肺炎衣原体化学发光法诊断产品的企业,取得了4项相关注册证,可在30分钟内实现快速病原学诊断,并进行IgG、IgM抗体分型检测。此外,公司是国内较早获批化学发光法新冠病毒抗体检测试剂盒CE认证的企业,其新冠检测产品在临床敏感度、特异度和检测速度方面表现突出,获得了广泛认可。

EB病毒诊断的精准检测

EB病毒(EBV)感染与鼻咽癌、儿童淋巴瘤等疾病密切相关,且鼻咽癌80%发生在中国,早诊效果显著。亚辉龙在EB病毒诊断方面拥有全面且完善的检测项目,包括非肿瘤EB病毒感染相关抗体四项和鼻咽癌EB病毒感染两项,合计6项化学发光产品注册证。公司是领先的EB病毒化学发光诊断产品提供商,能够全面、定量检测肿瘤性和非肿瘤性的EB病毒感染,对鼻咽癌等疾病进行精确的病原学诊断。公司通过优化抗原设计和添加特殊封闭剂,显著提升了检测的灵敏度、特异性并改善了假阳性现象。

全球化拓展与创新驱动:平台型企业愿景

全球化布局与三甲医院覆盖

亚辉龙的营销网络遍布全球,海外业务覆盖美洲、欧洲、亚洲、非洲100多个国家和地区。公司借助新冠疫情契机,加速了海外市场开拓,尤其是在日本市场。2022年前三季度,公司海外营业收入达到16.16亿元,其中新冠业务营收15.47亿元,占比高达95.7%。在国内市场,公司采取“自上而下”的推广策略,以自身免疫检测和生殖诊断等特色项目为切入点,成功进入高端医疗市场。截至2022年9月,公司主要自有产品已覆盖境内终端医疗机构客户超过4170家,累计三级甲等医院覆盖数量超过980家,占全国三甲医院数量的59%,目前三甲医院覆盖率已进一步提升至60%以上。

科研合作与平台型企业建设

公司高度重视研发和科研合作,致力于推动科研成果向临床和产品的转化。在肝病领域,公司与解放军总医院第五医学中心等合作,建立更完善的肝纤维化检测模型。在心血管领域,与中国医学科学院阜外医院等联合推动多中心研究,旨在建立中国人群心肌肌钙蛋白的正常参考区间。在新冠领域,北大-亚辉龙感染性疾病分子诊断联合实验室的学术成果为新冠防控提供了参考。

亚辉龙还积极布局微流控、分子诊断及基因测序等前沿技术,以打造IVD综合平台型企业。2018年与华中科技大学组建联合实验室,开展微流控IVD研究。2021年与肝病专家庄辉院士成立感染性疾病分子诊断联合实验室。公司还通过控股大道测序提前布局基因测序技术。截至2022年底,全球使用亚辉龙检测产品发表的学术文章累计超过720篇,影响因子合计高达2100余分,充分体现了其在学术创新和产研结合方面的实力。

财务展望与投资价值评估

业绩预测与估值分析

根据华安证券研究所的预测,亚辉龙的财务表现将呈现以下趋势:

- 营业收入: 预计2022年实现39.84亿元(同比增长238.2%),2023年20.44亿元(同比下降48.7%),2024年25.34亿元(同比增长24.0%)。2023年营收下降主要由于新冠业务的基数效应。

- 归母净利润: 预计2022年实现10.20亿元(同比增长398.2%),2023年5.21亿元(同比下降48.9%),2024年6.52亿元(同比增长25.1%)。

- 非新冠业务: 预计2022-2024年非新冠业务营业收入分别为8.96亿元、13.05亿元、18.11亿元,同比增长26.0%、45.6%、38.8%,显示出强劲的内生增长动力。

- 每股收益(EPS): 2022年1.80元,2023年0.92元,2024年1.15元。

- 市盈率(PE): 2022年12x,2023年23x,2024年19x。与可比公司(迈瑞医疗、安图生物、新产业)2022-2024年平均PE(26/20/16倍)相比,亚辉龙在2022年估值较低,2023-2024年估值与行业平均水平接近。

投资建议与风险提示

考虑到亚辉龙作为国内体外诊断行业中产品矩阵全面、在自身免疫和生殖诊断领域优势显著的化学发光IVD企业,随着新冠防控政策的全面放开,“自免+生殖”检测市场存在巨大的进口替代空间,且海外市场有望进一步拓展,公司具备长期增长潜力。因此,华安证券研究所首次覆盖亚辉龙,并给予“买入”评级。

然而,投资仍面临一定风险,包括全球新冠疫情反复、新增装机量不及预期以及市场竞争加剧等。

总结

亚辉龙(688575)凭借其在化学发光IVD领域的深厚积累和差异化战略,已成为国产体外诊断市场的重要力量。公司在自身免疫和生殖健康等特色诊断领域建立了显著的先发优势和技术壁垒,拥有国内领先的化学发光仪器和最全面的自免检测项目注册证,成功打破了外资垄断。尽管2022年业绩受新冠业务爆发性增长影响,但非新冠业务的稳健高增长是公司长期发展的核心驱动力。通过自上而下覆盖三甲医院的策略和积极的全球化布局,亚辉龙的市场份额和品牌影响力持续提升。公司对研发和学术创新的持续投入,也为其向IVD平台型企业转型奠定了基础。综合市场潜力、公司竞争优势及财务预测,亚辉龙具备较高的投资价值,首次覆盖给予“买入”评级,但需关注疫情反复、装机量及市场竞争等潜在风险。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送