-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:三七体系+昆中药组合拳,华润入主业务发展赋新篇

深度报告:三七体系+昆中药组合拳,华润入主业务发展赋新篇

-

下载次数:

859 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2024-03-08

-

页数:

29页

昆药集团(600422)

六百年昆中药匠心传承,华润入主筑双赢局面。昆药集团开创了三七、天麻、青蒿、特色中药等系列重磅产品,形成了集药物研发、生产、销售、商业批发和国际营销为一体,以自主天然植物药为主,涵盖中药、化学药和医药流通领域的业务格局。2023年1月昆药集团正式完成董监事会改组,华润三九成为公司控股股东,持股28%。此次优质资产并购有望实现双赢,一方面两者在业务领域具有协同效应,强强联合打造三七产业链标杆。另一方面华润三九的品牌运作能力、商业渠道优势将助力昆药重塑精品国药品牌、拓展渠道终端、优化内部管理。

深耕三七系列与昆中药,持续发力口服增长极。公司构建了两大主要业务平台:1)以血塞通(三七系列)为核心的慢病管理平台:近年来,公司通过大品牌大C营销等途径,全力开拓血塞通软胶囊的院外渠道,以血软带动系列口服产品发展,同时深挖三七在大健康领域的潜力,切实巩固公司“慢病管理领导者”的角色定位;2)昆中药1381精品国药消费平台:2021年,昆中药1381凭借640年的悠久历史,创下全球最古老的制药企业的吉尼斯世界纪录。该品牌逐步完成由济世救生到品质生活的全面升级,旗下重点打造了参苓健脾胃颗粒、舒肝颗粒等黄金品种,逐步形成“黄金单品+品类集群”的格局。

不断布局谋篇发掘潜能,着力构建三级生态圈。公司构建了三级生态圈:1)医药工业为内生核心:采用“投资并购+合作研发+引进代理“相结合的研发模式,布局梯队化研发管线;依托昆中药、贝克诺顿等7大现代化生产平台,生产覆盖心脑血管、抗疟疾、脾胃类等多治疗领域的产品;2023年开启营销组织变革,成立“昆中药1381”、“KPC·1951”、“777”三大事业部,三大事业部将成为公司打造三七产业链标杆和精品国药平台、深耕慢病管理和拓展老龄健康产业的核心支撑力。2)国际合作和医药流通为外延拓展:通过打造现代化物流体系,促进医药流通业务数字化转型。2023年10月,公司抗疟药获得WHO的PQ认证,纳入国际公立医院采购范围,依托青蒿素的出口优势,稳步提升海外业务。

投资建议:我们选取华润三九(华润系)、东阿阿胶(华润系)、达仁堂、云南白药、太极集团5家作为可比公司,PEG均值0.80。华润入主引入优质资源,整合产业链、提高上下游议价能力,并提高终端渠道渗透率;口服产品梯队将持续优化、大单品带动持续放量,同时注射剂在政策复苏下逐步修复增速。我们预计公司2023-2025年归母净利润为5/7/9亿元,2022-2025年CAGR为31%,PEG为0.69,PEG小于1,低于可比公司PEG均值,考虑到公司未来业绩具有成长性,首次覆盖,给予“推荐”评级。

风险提示:行业政策变化风险,产品销售不及预期风险,产品质量风险,研发创新风险,原材料波动风险。

中心思想

华润赋能下的战略转型与增长潜力

昆药集团在华润三九入主后,正经历全面的战略转型,旨在通过整合优质资源、优化业务结构和强化品牌建设,实现业绩的持续增长。公司聚焦“健康老龄化”赛道,以“慢病管理领导者”和“精品国药领先者”为战略目标,致力于打造三七全产业链标杆和精品国药消费平台。

口服产品驱动与生态圈构建

报告核心观点指出,昆药集团将深耕以血塞通为核心的三七系列和以昆中药1381为代表的精品国药,持续发力口服增长极。同时,通过构建“医药工业为内核、国际合作与医药流通为外延”的三级生态圈,全面发掘公司潜能,提升市场竞争力,预计未来业绩将保持强劲的成长性。

主要内容

华润入主重塑业务格局与业绩稳健发展

1 六百年昆中药匠心传承,华润入主筑双赢局面

1.1 六百年精品国药传承,多元业务发展布局

昆药集团成立于1951年,前身为昆明制药厂,于2000年上市,专注于植物药研发逾70年。旗下昆中药品牌始于明太祖洪武十四年,拥有640年历史,创下全球最古老制药企业的吉尼斯世界纪录。公司开创了三七、天麻、青蒿等系列重磅产品,形成了集药物研发、生产、销售、商业批发和国际营销为一体的业务格局,以自主天然植物药为主,涵盖中药、化学药和医药流通领域。公司拥有24个全资子公司和3个非全资子公司。2022年,昆中药营收达13.2亿元,同比增长8.8%;净利润1.4亿元,同比增长57.5%。昆药集团医药商业有限公司营收37.65亿元,净利润840万元。

2023年1月,华润三九完成对昆药集团28%股份的收购,成为控股股东,公司实际控制人变更为中国华润有限公司。此次并购被视为双赢局面:一方面,华润三九与昆药集团在业务领域具有协同效应,有望强强联合打造三七产业链标杆;另一方面,华润三九的品牌运作能力和商业渠道优势将助力昆药重塑精品国药品牌、拓展渠道终端并优化内部管理。公司核心管理层也随之变更,邱华伟、颜炜、郭霆、梁征等华润三九推荐人员进入董事会,钟江、邵金锋进入监事会,标志着公司迈入新的发展轨道。华润三九近年来通过数十起收并购项目,如并购顺峰药业、昆明圣火等,持续弥补自身专业领域短板,此次收购昆药是其深入拓展三七产业链的关键抓手。

1.2 业绩表现整体较平稳,转型成效逐步显现

昆药集团的业绩在经历注射剂业务受政策影响下滑后,整体表现平稳,战略转型成效逐步显现。2022年,公司实现营业收入82.82亿元,同比增长0.35%;归母净利润3.83亿元,同比下降24.52%。2023年前三季度,营业收入56.11亿元,同比下降9.4%;归母净利润3.86亿元,同比增长3.58%。

口服产品持续发力,毛利率逐步企稳。公司口服制剂销售收入不断上升,2022年口服剂销售收入达28.9亿元,同比增长0.06%,占总营收约35%。尽管注射用血塞通(冻干)、天麻素注射液等针剂产品毛利率高达80%-90%,但受政策限制,其营收占比在2021-2022年快速降至10-12%,对综合毛利率的影响逐步减小。公司以口服制剂为抓手,推动黄金单品快速上量,2022年综合毛利率企稳至41.5%。

费用率方面,2018年至2023年前三季度,销售费用率在28-38%区间波动,主要受业务结构变动影响。经营性现金流基本稳定,2023年第三季度为负值,主要受商业配送医院增加及信用政策调整影响。公司资产负债率维持在42%左右,负债水平健康;ROE维持在8-12%区间,股东收益水平良好。

口服增长极驱动与精品国药平台建设

公司开启营销组织变革,成立三大事业部:

- “昆中药1381”事业部:打造精品国药平台,围绕产品梳理、商道建立、品牌驱动、推广策略,优化产品组合,目标成为精品国药领先者。

- “KPC·1951”事业部:深耕慢病管理,关注院内严肃治疗领域,通过智慧管线、平台、营销、组织,巩固心脑血管、肌肉骨骼、神经精神三大核心领域优势,拓展老龄健康产业,目标成为老年健康领域严肃治疗引领者。

- “777”事业部:聚焦三七口服制剂产品,以打造三七全产业链标杆企业为核心,深耕慢病管理和老龄健康领域,深挖三七产业链学术价值,提升终端掌控与医院开发能力,强化渠道协同,发挥血塞通口服系列多剂型、多品规优势,增强品牌价值,实现较快增长。

2 深耕三七系列与昆中药,持续发力口服增长极

2.1 华润三九协同三七体系,强强联合打造产业龙头

2.1.1 注射用血塞通搭乘医保东风,学术+品牌赋能口服产品大零售

血塞通系列是昆药集团三七产业链上的王牌产品,公司是三七血塞通系列制剂的原研者和国家标准制定者,拥有16项专利技术,产品剂型丰富,包括软胶囊、胶囊、片剂、滴剂、针剂等。

面对中成药集采趋势,公司积极参与省际联盟集采。注射用血塞通(冻干)在湖北、广东、北京、上海牵头的省际联盟集采中多次中标,并入选甘肃、内蒙古、浙江等十余个省医保试点名录。公司紧抓集采中标和医保解限契机,积极推动产品在各省的落地执行,快速提升市场占有率。2023年上半年,注射用血塞通(冻干)销售额同比增长10%,在同品类市场份额中仍处于领先地位,持续挖掘院内市场增量。

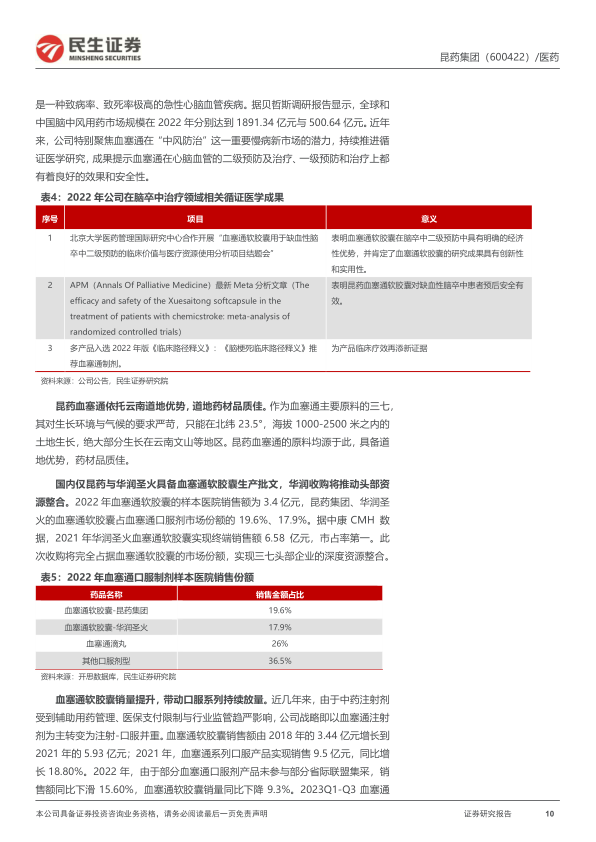

血塞通软胶囊作为心脑血管中成药销量前列的大单品,市场认可度高。米内网数据显示,2023年上半年在中国城市实体药店终端心脑血管中成药产品榜单中位列第5,销售额达2亿多元,同比增长18%。公司聚焦血塞通在“中风防治”这一慢病新市场的潜力,持续推进循证医学研究,成果表明血塞通在心脑血管的二级预防及治疗、一级预防和治疗上均有良好效果和安全性。例如,北京大学医药管理国际研究中心合作项目肯定了血塞通软胶囊在缺血性脑卒中二级预防中的经济性优势。

昆药血塞通依托云南道地优势,原料三七主要源于云南文山等地区,药材品质优良。目前国内仅昆药与华润圣火具备血塞通软胶囊生产批文。2022年,血塞通软胶囊在样本医院的销售额为3.4亿元,昆药集团和华润圣火分别占据血塞通口服剂市场份额的19.6%和17.9%。华润三九收购昆药后,将完全占据血塞通软胶囊的市场份额,实现三七头部企业的深度资源整合。

血塞通软胶囊销量持续提升,带动口服系列放量。2018年至2021年,血塞通软胶囊销售额从3.44亿元增长至5.93亿元。2021年,血塞通系列口服产品实现销售9.5亿元,同比增长18.80%。2022年因部分口服剂产品未参与省际联盟集采,销售额同比下滑15.60%,血塞通软胶囊销量同比下降9.3%。但2023年前三季度,血塞通口服产品同比增长10%以上,核心产品血塞通软胶囊同比增长20%以上。

院外零售端将持续放量。公司全力开拓口服产品院外渠道,整合国内20个省区一级渠道商。2021年,血塞通软胶囊院外渠道销售额达1.9亿元,同比增速达135.8%。预计华润三九入主将带来零售终端渠道资源,进一步加大产品终端渗透率。血塞通软胶囊有望量价齐升,预计在单价提升3-20%的情况下,该品种将达到10-13亿元的销售规模。

2.1.2 三七药材应用空间广阔,全产业链正待外延内拓

三七作为我国传统名贵中药材,自古为活血化瘀佳品,适用于心脑血管病等多种疾病治疗,近年在抗肿瘤、肝肾疾病方面也受到重视。目前以三七为主要成分的药品主要应用于心血管领域,且不乏大单品,如天士力的复方丹参滴丸(2023年上半年销售规模超18亿元)、步长制药的稳心颗粒(2023年上半年销售额超12亿元)等。

昆药集团持续深挖三七产业链,是全球三七制剂产品线较全的企业,拥有从三七GAP种植、饮片加工到三七总皂苷提取、制剂生产、专业营销推广的完整产业链。公司正加码上游链条,包括三七种植、三七新适应症研究等,以拓展三七在大健康领域的应用潜力。

2.2 华润三九赋能品牌运营,昆中药1381未来可期

2.2.1 参苓健脾胃抢占补脾新市场,开启 OTC快消化营销元年

参苓健脾胃颗粒源自《太平惠民和剂局方》记载的参苓白术散,历经3次优化,由北沙参、山药、薏苡仁等10味药食同源药材组成,主要功能为补脾健胃,利湿止泻。据前瞻产业研究院测算,2020年我国OTC胃肠用药市场规模为239.9亿元,参苓健脾胃颗粒市场潜力巨大。

2022年,参苓健脾胃颗粒年销售额达3.26亿元,同比增长22.66%,并于2020年、2021年斩获全国健脾胃用药领域的销量冠军。据米内网数据,2022年在中国城市实体药店终端消化系统中成药产品TOP20中位列第13位,较2021年上升3个排位。公司通过渠道深耕、品牌强化和资源整合,不断提升参苓健脾胃颗粒的市场认可度与渗透率。

昆药瞄准补脾品类的市场需求,将参苓健脾胃颗粒的定位从独立治疗型转变为生活伴随型,开启自媒体渠道推广、引流新零售电商平台等快消化营销模式,助力产品渗透率提升。

2.2.2 舒肝颗粒专注精神系统健康,高水平循证医学助推放量

舒肝颗粒源自《太平惠民和剂局方》中的逍遥散,具有治疗肝气不舒的两胁疼痛、月经不调、肝气郁结等作用,用药领域涉及精神系统、神经系统、妇科疾病、心血管系统等。据米内网数据,2023年我国神经系统药物市场规模将达1084亿元;2021年我国公立医院神经系统药物市场中精神安定药占比为16%。

2022年舒肝颗粒实现销售2.03亿元,同比增长10.90%。公司通过举办专业学术推广活动、开展跨年系列短片《焦虑 不可能的》等新媒体传播,助推产品快速放量。昆中药舒肝颗粒已纳入《中成药治疗抑郁障碍临床应用指南》等4个“指南”和5个“共识”的权威推荐,并有相关学术成果发表于CNS Neuroscience & Therapeutics与Journal of Ethnopharmacology,证明其抗抑郁的临床作用。

2.2.3 香砂平胃颗粒主治消化疾病,入选国家基药医保双名录

香砂平胃颗粒由《简要济众方》中的“平胃散”与香附、砂仁等药材制成,适用于功能性消化不良/慢性胃炎合并大便黏滞的患者,具有健脾、温中、燥湿的功效。2022年实现销售1.7亿元,同比增长29.22%。该产品是医保甲类消化用药,被纳入基药目录,作为昆中药1381核心品种,品牌力强,医院覆盖率高。

公司持续推进循证医学研究,该产品已获《国家基本药物应用指南》《胃脘痛中医诊疗专家共识意见(2017)》等多个专家指南与共识推荐。

2.2.4 华润三九品牌运作经验丰厚,助力昆中药重塑国药经典

“昆中药1381”品牌具有稀缺性与历史底蕴,契合消费型中药概念。华润三九作为最早进行医药消费品广告营销的企业之一,在品牌打造方面经验丰厚。华润三九将协同昆药集团深入挖掘“昆中药1381”品牌内涵,借助其品牌打造经验及优势,共同将“昆中药1381”打造成为有市场影响力的精品国药品牌。

“品牌+学术”双驱动下,“昆中药1381”稳步打造精品国药平台。通过线上媒体渠道营销、线下科普教育活动(如《昆中药补脾白皮书》、补脾演说家),以及与荣华、万民、一心堂等大连锁药店合作,参苓健脾胃颗粒的品牌渗透率从2019年至2022年持续上涨至3倍。

在重点聚焦参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒等核心品种的同时,公司持续培育清肺化痰丸、金花消痤丸、口咽清丸等潜力品种和特色品种,构建产品梯队。2022年昆中药营收、利润再创历史新高,实现营业收入13.19亿元,同比增长8.80%;净利润1.42亿元,同比增长57.50%。参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、清肺化痰丸、金花消痤丸分别同比增长22.66%、20.90%、29.22%、19.44%、60.21%。2023年前三季度,昆中药实现净利润9825.94万元,同比增长9%。公司在研项目包括中药1类新药KYAZ01-2011-020(缺血性脑卒中)、1类创新药KYAH01-2016-079(IDH1基因突变)等,并引进了安宫牛黄丸、板蓝根颗粒等新产品。

构建三级生态圈,拓展研产销与国际业务

3 发掘公司潜能,着力构建三级生态圈

2023年1月公司董监事会改组完成后,昆药集团与华润三九融合顺利推进。公司聚焦“健康老龄化”赛道,将“银发经济健康第一股”作为战略核心,制定了“慢病管理领导者、精品国药领先者”的战略目标。公司聚焦三七产业链,构建患者、医院和药店生态化、专业化、互补性协同的慢病管理平台,并持续推动大C大品牌建设,打造“昆中药1381”国药精品平台。

3.1 以医药制造工业为基本内核,研产销聚力突破

3.1.1 独特研发思路与模式,持续提升研发核心竞争力

华润三九赋能下,公司聚焦核心优势慢病领域,推进植物药、创新药等的开发,加大研发投入。依托央企平台资源和技术优势,围绕“健康老龄化”需求,优化配置短中长期创新药布局,构建梯队化的产品管线。

昆药集团立足“四位一体”研发格局,灵活采用“投资并购+合作研发+引进代理”相结合的研发模式,建立覆盖肿瘤、心脑血管、代谢、免疫、骨科的研发管线。公司旗下设有血塞通药物研究院(9个研发中心,5支研发团队)、昆药集团上海研究院(小分子创新药部与差异化仿制药部,2019年设立)、昆药集团脑病药物研究院(专注脑血管病项目研发,2022年设立)等多个研究院。

3.1.2 依托现代化生产平台,品类丰富涵盖多治疗领域

昆药集团是集天然植物药研发、生产、营销为一体的企业,拥有7大国家GMP标准现代化医药生产平台,生产线涵盖粉针剂、注射剂、胶囊剂、片剂、颗粒剂、丸剂、散剂等全剂型。产品覆盖中成药、化药、生物药多类型,涵盖心脑血管、骨科、抗疟疾及脾胃类、感冒呼吸类、妇科(身心)类等治疗领域,核心产品血塞通、天麻素、蒿甲醚等系列在国内市场占据优势地位。

3.1.3 打造系统性营销生态,开创昆中药 OTC营销元年

2022年3月,昆药集团营销有限公司成立,整合集团本部、昆中药及贝克诺顿三大营销团队。2023年底,在原有营销体系架构基础上,成立了“1381、1951、777”三大事业部,助力公司打造三七产业链标杆和精品国药平台,赋能精品国药业务、慢病管理业务、老龄健康产业。

公司利用产品集群优势,强化昆药三七系列产品和“昆中

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送