-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

集采加速提升渗透率,24H1内生增长强劲

集采加速提升渗透率,24H1内生增长强劲

-

下载次数:

2637 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2024-08-21

-

页数:

4页

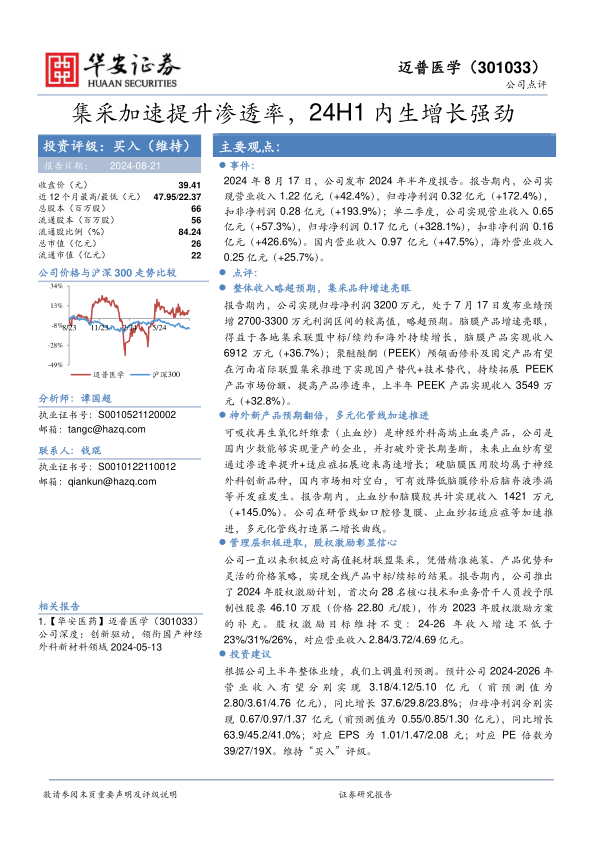

迈普医学(301033)

主要观点:

事件:

2024年8月17日,公司发布2024年半年度报告。报告期内,公司实现营业收入1.22亿元(+42.4%),归母净利润0.32亿元(+172.4%),扣非净利润0.28亿元(+193.9%);单二季度,公司实现营业收入0.65亿元(+57.3%),归母净利润0.17亿元(+328.1%),扣非净利润0.16亿元(+426.6%)。国内营业收入0.97亿元(+47.5%),海外营业收入0.25亿元(+25.7%)。

点评:

整体收入略超预期,集采品种增速亮眼

报告期内,公司实现归母净利润3200万元,处于7月17日发布业绩预增2700-3300万元利润区间的较高值,略超预期。脑膜产品增速亮眼,得益于各地集采联盟中标/续约和海外持续增长,脑膜产品实现收入6912万元(+36.7%);聚醚醚酮(PEEK)颅颌面修补及固定产品有望在河南省际联盟集采推进下实现国产替代+技术替代,持续拓展PEEK产品市场份额、提高产品渗透率,上半年PEEK产品实现收入3549万元(+32.8%)。

神外新产品预期翻倍,多元化管线加速推进

可吸收再生氧化纤维素(止血纱)是神经外科高端止血类产品,公司是国内少数能够实现量产的企业,并打破外资长期垄断,未来止血纱有望通过渗透率提升+适应症拓展迎来高速增长;硬脑膜医用胶均属于神经外科创新品种,国内市场相对空白,可有效降低脑膜修补后脑脊液渗漏等并发症发生。报告期内,止血纱和脑膜胶共计实现收入1421万元(+145.0%)。公司在研管线如口腔修复膜、止血纱拓适应症等加速推进,多元化管线打造第二增长曲线。

管理层积极进取,股权激励彰显信心

公司一直以来积极应对高值耗材联盟集采,凭借精准施策、产品优势和灵活的价格策略,实现全线产品中标/续标的结果。报告期内,公司推出了2024年股权激励计划,首次向28名核心技术和业务骨干人员授予限制性股票46.10万股(价格22.80元/股),作为2023年股权激励方案的补充。股权激励目标维持不变:24-26年收入增速不低于23%/31%/26%,对应营业收入2.84/3.72/4.69亿元。

投资建议

根据公司上半年整体业绩,我们上调盈利预测。预计公司2024-2026年营业收入有望分别实现3.18/4.12/5.10亿元(前预测值为2.80/3.61/4.76亿元),同比增长37.6/29.8/23.8%;归母净利润分别实现0.67/0.97/1.37亿元(前预测值为0.55/0.85/1.30亿元),同比增长63.9/45.2/41.0%;对应EPS为1.01/1.47/2.08元;对应PE倍数为39/27/19X。维持“买入”评级。

风险提示

集采放量不及预期、PEEK出厂价降幅较大、新产品收入不及预期。

中心思想

迈普医学2024年上半年业绩强劲增长,集采驱动核心产品渗透率提升

迈普医学(301033)在2024年上半年展现出卓越的财务表现,营业收入和归母净利润均实现高速增长,远超市场预期。这一显著增长主要得益于公司核心产品在国家和地方集采政策下的市场渗透率加速提升,以及公司在神经外科领域新产品线的成功拓展。报告期内,公司积极应对集采挑战,通过精准的市场策略和产品优势,确保了主要产品线的持续中标和市场份额的扩大,有效推动了国产替代进程。

创新管线加速推进与股权激励彰显未来发展信心

公司不仅在现有产品线上表现出色,其多元化的创新产品管线也加速推进,为未来的持续增长奠定了坚实基础。特别是神经外科高端止血类产品(如可吸收再生氧化纤维素止血纱)和硬脑膜医用胶等创新品种,在打破外资垄断、填补国内市场空白方面取得了显著进展,并有望成为新的业绩增长点。此外,公司推出的2024年股权激励计划,覆盖核心技术和业务骨干,充分体现了管理层对公司未来发展的坚定信心和对业绩增长的明确目标,进一步激发了团队的积极性和创造力,预示着公司长期发展的巨大潜力。

主要内容

2024年半年度业绩概览与超预期表现

迈普医学于2024年8月17日发布了2024年半年度报告,报告期内公司业绩表现亮眼,显著超出市场预期。

- 整体财务数据:

- 营业收入: 实现1.22亿元,同比增长42.4%。

- 归母净利润: 达到0.32亿元,同比增长172.4%。

- 扣非净利润: 达到0.28亿元,同比增长193.9%。

- 单二季度表现: 营业收入0.65亿元(+57.3%),归母净利润0.17亿元(+328.1%),扣非净利润0.16亿元(+426.6%)。

- 区域收入构成:

- 国内营业收入: 0.97亿元,同比增长47.5%。

- 海外营业收入: 0.25亿元,同比增长25.7%。 公司归母净利润3200万元处于此前业绩预增区间(2700-3300万元)的较高值,表明公司盈利能力持续增强,且增长势头强劲。

核心产品集采效应显著,市场份额持续扩大

公司核心产品在集采政策的推动下,实现了亮眼的增长,有效提升了市场渗透率并巩固了国产替代的优势。

- 脑膜产品:

- 报告期内,脑膜产品实现收入6912万元,同比增长36.7%。

- 这一增长主要得益于公司在各地集采联盟中的成功中标/续约,以及海外市场的持续拓展。集采政策为公司带来了稳定的订单量和市场份额,加速了产品在医疗机构的普及。

- 聚醚醚酮(PEEK)颅颌面修补及固定产品:

- PEEK产品实现收入3549万元,同比增长32.8%。

- 该产品有望在河南省际联盟集采的推进下,实现国产替代和技术替代的双重突破。随着集采的深入,迈普医学的PEEK产品有望进一步拓展市场份额,提高在颅颌面修补领域的渗透率。

神经外科新产品线高速增长,多元化管线加速推进

公司在神经外科领域的新产品布局成效显著,多个创新品种实现高速增长,并有望成为公司未来业绩增长的“第二曲线”。

- 可吸收再生氧化纤维素(止血纱)与硬脑膜医用胶:

- 这两款神经外科创新品种共计实现收入1421万元,同比增长145.0%。

- 止血纱: 作为神经外科高端止血类产品,迈普医学是国内少数能够实现量产的企业之一,成功打破了外资品牌的长期垄断。未来,止血纱有望通过渗透率提升和适应症拓展,迎来高速增长。

- 硬脑膜医用胶: 该产品在国内市场相对空白,其应用可有效降低脑膜修补后脑脊液渗漏等并发症的发生,具有显著的临床价值和市场潜力。

- 在研管线:

- 公司在研管线如口腔修复膜、止血纱拓适应症等项目正在加速推进。这些多元化的产品管线旨在打造公司新的增长点,确保长期可持续发展。

管理层积极进取,股权激励彰显发展信心

公司管理层展现出积极进取的姿态,通过有效的集采应对策略和股权激励计划,进一步增强了市场信心。

- 集采应对策略:

- 公司积极应对高值耗材联盟集采,凭借精准的施策、突出的产品优势和灵活的价格策略,实现了全线产品的中标/续标,确保了市场竞争力。

- 2024年股权激励计划:

- 公司推出了2024年股权激励计划,作为2023年方案的补充。首次向28名核心技术和业务骨干人员授予限制性股票46.10万股,授予价格为22.80元/股。

- 业绩目标: 股权激励目标维持不变,即2024-2026年营业收入增速不低于23%/31%/26%,对应营业收入分别为2.84亿元、3.72亿元和4.69亿元。这一计划不仅绑定了核心人才,也明确了未来三年的业绩增长路径,彰显了管理层对公司未来发展的坚定信心。

投资建议与盈利预测上调

基于公司上半年强劲的业绩表现,分析师上调了迈普医学的盈利预测,并维持“买入”评级。

- 盈利预测调整:

- 营业收入: 预计2024-2026年营业收入将分别实现3.18亿元、4.12亿元和5.10亿元(原预测值为2.80/3.61/4.76亿元),同比增长37.6%、29.8%和23.8%。

- 归母净利润: 预计2024-2026年归母净利润将分别实现0.67亿元、0.97亿元和1.37亿元(原预测值为0.55/0.85/1.30亿元),同比增长63.9%、45.2%和41.0%。

- 每股收益(EPS): 对应EPS分别为1.01元、1.47元和2.08元。

- 估值: 对应PE倍数分别为39X、27X和19X。

- 投资评级: 维持“买入”评级。

潜在风险分析

尽管公司前景乐观,但仍需关注以下潜在风险:

- 集采放量不及预期: 尽管公司在集采中表现良好,但未来集采政策的变化或市场竞争加剧可能导致产品放量不及预期。

- PEEK出厂价降幅较大: PEEK产品作为重要增长点,若其出厂价格因市场竞争或政策压力出现大幅下降,可能影响公司盈利能力。

- 新产品收入不及预期: 新产品线的市场推广和渗透存在不确定性,若新产品收入增长不及预期,可能影响公司整体业绩。

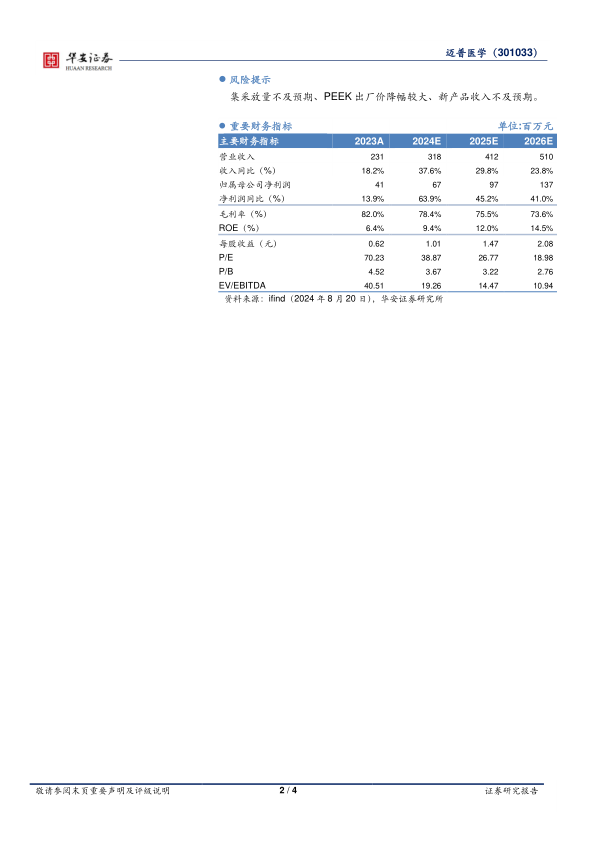

关键财务指标与未来趋势预测

从重要的财务指标来看,迈普医学展现出稳健的增长态势和持续优化的盈利能力。

- 营业收入: 从2023年的231百万元增长至2026年预测的510百万元,年复合增长率显著,显示出强劲的市场扩张能力。

- 归属母公司净利润: 从2023年的41百万元预计增长至2026年的137百万元,净利润增速远超营收增速,表明公司盈利效率不断提升。

- 毛利率: 预计从2023年的82.0%逐步调整至2026年的73.6%,这可能反映了集采带来的价格压力,但仍保持在较高水平,体现了产品的技术壁垒和附加值。

- ROE(净资产收益率): 预计从2023年的6.4%提升至2026年的14.5%,表明公司资本利用效率和股东回报能力持续增强。

- 每股收益(EPS): 预计从2023年的0.62元增长至2026年的2.08元,为投资者提供了明确的价值增长预期。

- P/E(市盈率): 随着盈利的快速增长,P/E倍数预计从2023年的70.23倍下降至2026年的18.98倍,显示出公司估值吸引力的提升。

- 资产负债率: 预计在20%左右波动,保持在健康水平,显示公司财务结构稳健。

- 现金流: 经营活动现金流持续为正且逐年增长,预计从2023年的108百万元增至2026年的213百万元,表明公司内生造血能力强劲。

总结

迈普医学在2024年上半年取得了超出预期的强劲业绩增长,营业收入和净利润均实现高速增长,充分证明了公司在医疗器械市场的竞争力和发展潜力。这一成就主要归因于公司核心产品在集采政策下的市场渗透率显著提升,以及公司对集采策略的精准把握和有效执行。脑膜产品和PEEK产品作为主要增长引擎,通过国产替代和技术创新,持续扩大市场份额。

同时,公司在神经外科领域的新产品线,如止血纱和硬脑膜医用胶,展现出巨大的增长潜力,不仅填补了国内市场空白,也成功打破了外资垄断,为公司构建了多元化的增长曲线。管理层通过积极应对市场变化,并推出股权激励计划,进一步巩固了核心团队的稳定性,并明确了未来三年的业绩增长目标,彰显了对公司未来发展的坚定信心。

尽管面临集采放量不及预期、PEEK产品价格波动以及新产品收入不确定性等风险,但基于公司上半年优异的表现和清晰的战略规划,分析师已上调盈利预测,并维持“买入”评级。迈普医学凭借其创新驱动、市场拓展和高效管理,有望在未来持续保持高速增长,为投资者带来丰厚回报。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送