-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2023年年报点评:自选业务实现高增长,签订多项GLP-1重磅合作项目

2023年年报点评:自选业务实现高增长,签订多项GLP-1重磅合作项目

-

下载次数:

1641 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2024-03-29

-

页数:

3页

诺泰生物(688076)

事件:2024年3月28日,诺泰生物发布2023年年报。公司全年实现营业收入10.34亿元,同比增长58.69%;归母净利润1.63亿元,同比增长26.20%;扣非净利润1.68亿元,同比增长102.31%。单季度看,公司Q4实现收入3.24亿元,同比增长20.45%;归母净利润0.71亿元,同比下降6.17%;扣非净利润0.80亿元,同比增长12.20%。

自主选择业务收入高速增长,打造符合国际标准的丰富产品管线,BD拓展取得丰硕成果。2023年自主业务实现6.29亿元收入,同比增长145.48%,毛利率提升3.27pts至64.43%。截至2023年末公司原料药品种已取得16个国内登记备案和12个美国DMF/VMF编号,司美格鲁肽、利拉鲁肽原料药获得FDA First Adequate Letter,可满足下游制剂客户的申报需求;制剂端已取得7个品种的国内药品注册批件。2023年公司BD团队加速业务拓展,全面覆盖中国、欧美及亚太地区市场,达成多项重磅合作项目:1)与国内某知名生物医药公司签署GLP-1创新药原料药CDMO合作,约定终端制剂国内获批上市后原料药阶梯式供货价格;2)签署司美格鲁肽注射液欧洲区域战略合作协议,公司提供原料药、客户进行制剂生产和销售;3)签署口服司美格鲁肽原料药拉丁美洲区域战略合作协议,未来商业化后指定该客户独家采购和销售推广。

规模化生产技术处于行业领先,持续打造多肽新产能以满足强劲需求。行业内绝大多数厂家的长链多肽生产仅能达到单批量克级、百克级,公司已突破长链多肽药物规模化大生产的技术瓶颈,具有侧链化学修饰多肽、长链修饰多肽数公斤级的大生产能力,建立较强的产品质量和生产成本优势。公司司美格鲁肽等多个长链修饰多肽原料药的单批次产量已达10公斤以上,也是目前CDE登记的5家司美原料药企业中唯一达到1kg/袋规格的企业。公司持续扩大多肽产能规模,连云港第三代多肽生产车间106车间技改项目顺利投产,多肽原料药产能现已达吨级规模;同步规划新建多肽生产车间,预计2025年底公司多肽原料药产能将达数吨级,满足未来全球广阔的GLP-1多肽原料药需求。

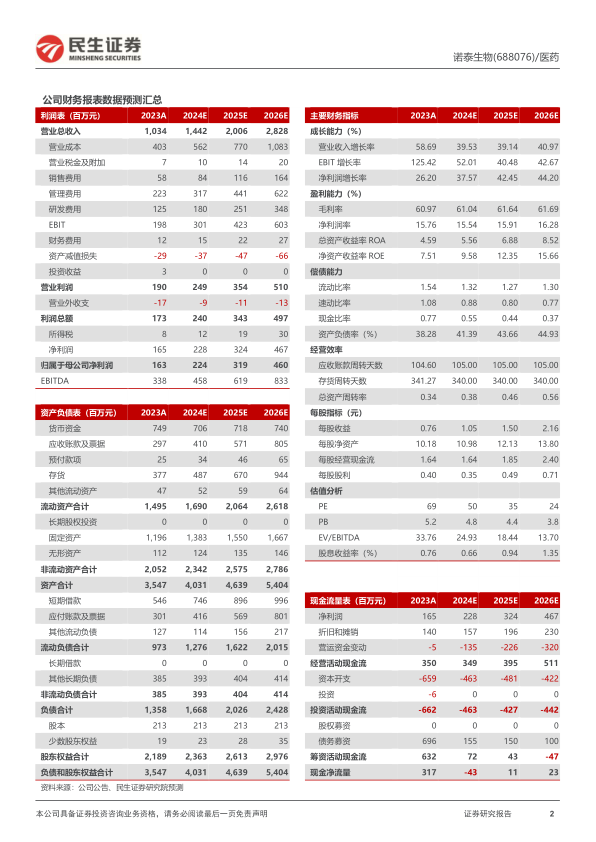

投资建议:诺泰生物是中国多肽细分领域龙头公司,具有国际标准的质量体系和规模化多肽大生产能力,未来业绩有望持续高速增长。我们预计2024-2026年公司收入分别为14.42/20.06/28.28亿元,同比增长39.5%/39.1%/41.0%,归母净利润分别为2.24/3.19/4.60亿元,对应PE为50/35/24倍,维持“推荐”评级。

风险提示:需求下降风险、技术创新风险、行业竞争加剧风险、宏观环境风险、汇率风险等。

中心思想

- 自主业务高速增长与BD拓展并举: 诺泰生物在2023年年报中展现出自选业务收入的高速增长,同时在BD拓展方面取得显著成果,尤其是在GLP-1相关产品的合作上,为未来业绩增长奠定基础。

- 规模化生产技术领先与产能持续扩张: 公司突破长链多肽药物规模化生产的技术瓶颈,具备大规模生产能力,并通过持续扩大产能以满足市场对GLP-1多肽原料药的强劲需求。

主要内容

公司整体业绩表现

- 营收与利润双增长: 2023年公司实现营业收入10.34亿元,同比增长58.69%;归母净利润1.63亿元,同比增长26.20%;扣非净利润1.68亿元,同比增长102.31%。

- 四季度业绩增速放缓: 公司Q4实现收入3.24亿元,同比增长20.45%;归母净利润0.71亿元,同比下降6.17%;扣非净利润0.80亿元,同比增长12.20%。

自主选择业务与BD拓展

- 自主业务收入大幅提升: 2023年自主业务实现6.29亿元收入,同比增长145.48%,毛利率提升3.27个百分点至64.43%。

- 产品管线符合国际标准: 截至2023 年末,公司原料药品种已取得 16 个国内登记备案和 12 个美国 DMF/VMF 编号,司美格鲁肽、利拉鲁肽原料药获得 FDA First Adequate Letter。

- 制剂端取得进展: 制剂端已取得7个品种的国内药品注册批件。

- BD拓展成果显著: 公司与多家知名生物医药公司达成GLP-1创新药原料药CDMO合作,并签署司美格鲁肽注射液欧洲及口服司美格鲁肽原料药拉丁美洲区域战略合作协议。

规模化生产与产能扩张

- 规模化生产技术领先: 公司突破长链多肽药物规模化大生产的技术瓶颈,具备侧链化学修饰多肽、长链修饰多肽数公斤级的大生产能力。

- 多肽产能持续扩张: 连云港第三代多肽生产车间 106 车间技改项目顺利投产,多肽原料药产能现已达吨级规模;预计2025年底公司多肽原料药产能将达数吨级。

投资建议

- 维持“推荐”评级: 预计2024-2026年公司收入分别为14.42/20.06/28.28亿元,同比增长39.5%/39.1%/41.0%,归母净利润分别为2.24/3.19/4.60亿元,对应PE为50/35/24倍。

风险提示

- 报告提示了需求下降风险、技术创新风险、行业竞争加剧风险、宏观环境风险、汇率风险等。

总结

诺泰生物2023年年报显示,公司在自主业务和BD拓展方面均取得显著进展,尤其是在GLP-1相关产品的合作上。公司具备领先的规模化生产技术和持续扩张的产能,为未来业绩增长奠定基础。民生证券维持对公司的“推荐”评级,并预测未来三年公司收入和利润将保持高速增长。同时,报告也提示了相关风险,提醒投资者注意。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送