-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

二季度营收增速亮眼,昆药并表带来新增长

二季度营收增速亮眼,昆药并表带来新增长

-

下载次数:

1147 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-09-01

-

页数:

5页

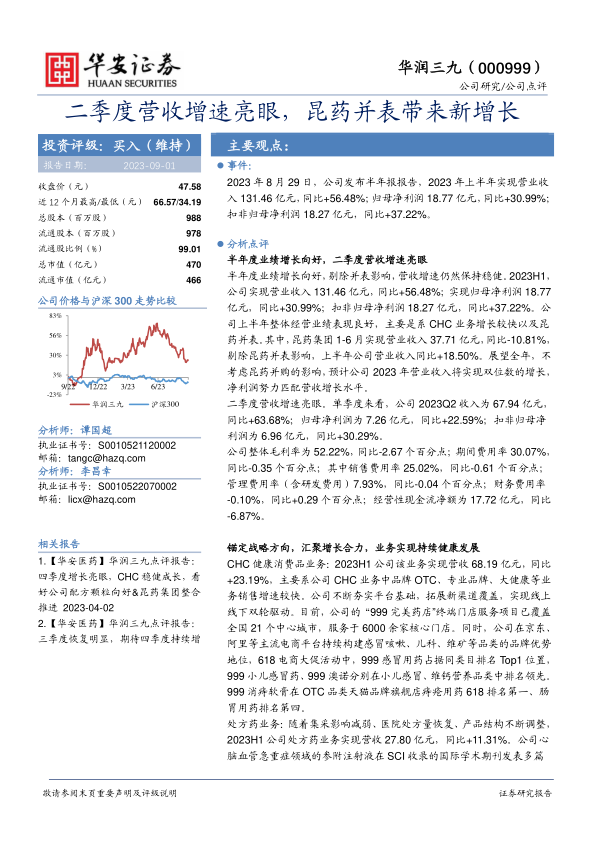

华润三九(000999)

主要观点:

事件:

2023年8月29日,公司发布半年报报告,2023年上半年实现营业收入131.46亿元,同比+56.48%;归母净利润18.77亿元,同比+30.99%;扣非归母净利润18.27亿元,同比+37.22%。

分析点评

半年度业绩增长向好,二季度营收增速亮眼

半年度业绩增长向好,剔除并表影响,营收增速仍然保持稳健。2023H1,公司实现营业收入131.46亿元,同比+56.48%;实现归母净利润18.77亿元,同比+30.99%;扣非归母净利润18.27亿元,同比+37.22%。公司上半年整体经营业绩表现良好,主要是系CHC业务增长较快以及昆药并表。其中,昆药集团1-6月实现营业收入37.71亿元,同比-10.81%,剔除昆药并表影响,上半年公司营业收入同比+18.50%。展望全年,不考虑昆药并购的影响,预计公司2023年营业收入将实现双位数的增长,净利润努力匹配营收增长水平。

二季度营收增速亮眼。单季度来看,公司2023Q2收入为67.94亿元,同比+63.68%;归母净利润为7.26亿元,同比+22.59%;扣非归母净利润为6.96亿元,同比+30.29%。

公司整体毛利率为52.22%,同比-2.67个百分点;期间费用率30.07%,同比-0.35个百分点;其中销售费用率25.02%,同比-0.61个百分点;管理费用率(含研发费用)7.93%,同比-0.04个百分点;财务费用率-0.10%,同比+0.29个百分点;经营性现金流净额为17.72亿元,同比-6.87%。

锚定战略方向,汇聚增长合力,业务实现持续健康发展

CHC健康消费品业务:2023H1公司该业务实现营收68.19亿元,同比+23.19%,主要系公司CHC业务中品牌OTC、专业品牌、大健康等业务销售增速较快。公司不断夯实平台基础,拓展新渠道覆盖,实现线上线下双轮驱动。目前,公司的“999完美药店”终端门店服务项目已覆盖全国21个中心城市,服务于6000余家核心门店。同时,公司在京东、阿里等主流电商平台持续构建感冒咳嗽、儿科、维矿等品类的品牌优势地位,618电商大促活动中,999感冒用药占据同类目排名Top1位置,999小儿感冒药、999澳诺分别在小儿感冒、维钙营养品类中排名领先。999消痔软膏在OTC品类天猫品牌旗舰店痔疮用药618排名第一、肠胃用药排名第四。

处方药业务:随着集采影响减弱、医院处方量恢复、产品结构不断调整,2023H1公司处方药业务实现营收27.80亿元,同比+11.31%。公司心脑血管急重症领域的参附注射液在SCI收录的国际学术期刊发表多篇研究论文;消化领域的易善复口服保肝药稳居IMS全国口服护肝产品市场排名第2位;抗肿瘤领域的华蟾素片中选全国中成药集采,有望实现以量换价;示踪用盐酸米托蒽醌注射液(复他舒®)顺利通过国谈,将加快产品在医院覆盖面的扩大;骨科领域的骨通贴膏、瘀血痹进入多个疾病诊疗指南;抗感染领域的注射用头孢噻肟钠中选全国集采;注射用头孢比罗酯钠(赛比普®)作为国内首个原研五代头孢菌素,产品供应问题得到解决,正式进入商业化阶段。

昆药业务:2023年1月19日,昆药集团完成董事会、监事会改组,昆药集团控股股东由华立医药变更为华润三九,正式并入华润三九财务报表。公司持续推进昆药集团整合工作,并确立其“打造银发经济健康第一股、成为慢病管理领导者、精品国药领先者”的新战略目标。

研发创新蓄力,赋能创新发展

公司围绕战略方向,积极引入新产品,加强公司产品力,持续提升公司创新能力。2023年上半年公司研发投入3.65亿元,其中重点研究项目进展包括:1类小分子靶向抗肿瘤药QBH-196进入I期临床试验;H3K27M突变型弥漫性中线胶质瘤新药ONC201胶囊完成国内临床试验申请(IND)并获得《药物临床试验批准通知书》;1类创新中药DZQE(用于改善女性更年期症状)正积极推进II期临床研究受试者入组工作;“示踪用盐酸米托蒽醌注射液”(复他舒®)正在开展胃癌根治术患者淋巴示踪的临床研究,持续拓展新适应症。同时,公司获得奥美拉唑碳酸氢钠胶囊《药品注册证书》,补充了公司消化领域的产品管线。

此外,公司持续关注中药的创新传承,目前在研经典名方超30首。公司与国内知名科研院校展开合作,进行多个中药配方颗粒国家标准的研究和申报,截止目前累计29个品种标准已颁布为国家配方颗粒标准,另有15个品种标准处于国家标准公示阶段。

投资建议

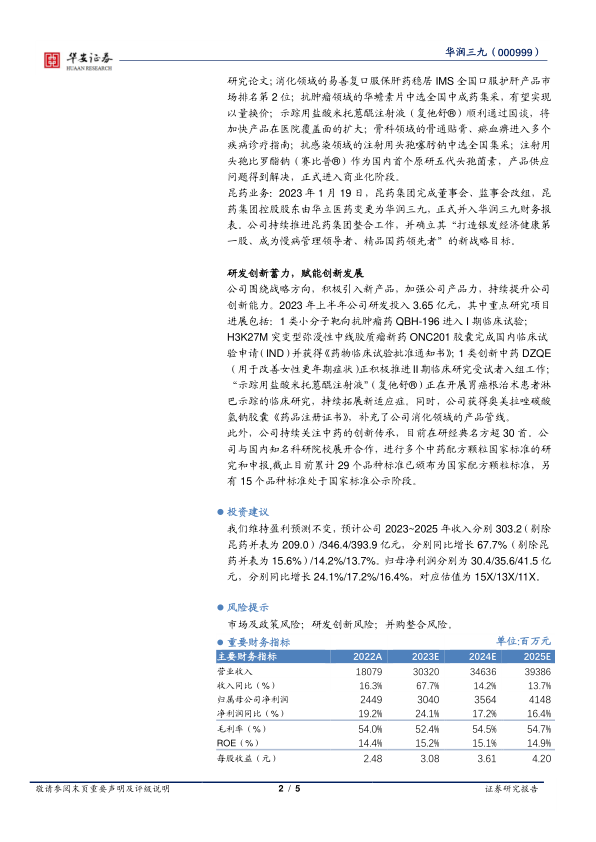

我们维持盈利预测不变,预计公司2023~2025年收入分别303.2(剔除昆药并表为209.0)/346.4/393.9亿元,分别同比增长67.7%(剔除昆药并表为15.6%)/14.2%/13.7%。归母净利润分别为30.4/35.6/41.5亿元,分别同比增长24.1%/17.2%/16.4%,对应估值为15X/13X/11X。

风险提示

市场及政策风险;研发创新风险;并购整合风险。

中心思想

业绩增长与战略方向

华润三九2023年半年度业绩表现良好,营收和净利润均实现显著增长。公司通过CHC业务的快速增长和昆药集团的并表,进一步巩固了市场地位。同时,公司在研发创新方面持续投入,为未来的可持续发展奠定了基础。

投资评级与盈利预测

维持华润三九“买入”评级,并预测公司未来三年收入和净利润将保持稳定增长。这一预测基于公司在健康消费品、处方药和昆药业务的协同发展,以及在研发创新方面的持续投入。

主要内容

半年度业绩增长向好,二季度营收增速亮眼

2023年上半年,华润三九实现营业收入131.46亿元,同比增长56.48%;归母净利润18.77亿元,同比增长30.99%。二季度营收增速亮眼,单季度收入为67.94亿元,同比增长63.68%。公司整体毛利率为52.22%,同比下降2.67个百分点,期间费用率30.07%,同比下降0.35个百分点。

锚定战略方向,汇聚增长合力,业务实现持续健康发展

- CHC健康消费品业务: 2023H1实现营收68.19亿元,同比增长23.19%,主要得益于品牌OTC、专业品牌、大健康等业务的快速增长。公司不断夯实平台基础,拓展新渠道覆盖,实现线上线下双轮驱动。

- 处方药业务: 2023H1实现营收27.80亿元,同比增长11.31%。集采影响减弱、医院处方量恢复、产品结构不断调整是主要驱动因素。

- 昆药业务: 昆药集团正式并入华润三九财务报表,公司持续推进昆药集团整合工作,并确立其“打造银发经济健康第一股、成为慢病管理领导者、精品国药领先者”的新战略目标。

研发创新蓄力,赋能创新发展

公司围绕战略方向,积极引入新产品,加强公司产品力,持续提升公司创新能力。2023年上半年公司研发投入3.65亿元,多个重点研究项目取得进展,同时公司持续关注中药的创新传承。

投资建议

维持盈利预测不变,预计公司2023~2025年收入分别303.2/346.4/393.9亿元,分别同比增长67.7%/14.2%/13.7%。归母净利润分别为30.4/35.6/41.5亿元,分别同比增长24.1%/17.2%/16.4%,对应估值为15X/13X/11X。

总结

业绩增长与战略协同

华润三九2023年上半年业绩表现强劲,得益于CHC业务的稳健增长和昆药集团的成功并表。公司在战略方向上锚定,通过各业务板块的协同发展,实现了整体业绩的提升。

研发创新与未来展望

公司在研发创新方面持续投入,为未来的可持续发展奠定了坚实基础。维持“买入”评级,并看好公司未来在健康消费品、处方药和昆药业务的协同发展,以及在研发创新方面的持续投入。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送