-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2023年化工新材料行业投资机会

2023年化工新材料行业投资机会

-

下载次数:

565 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2023-02-28

-

页数:

97页

核心观点

2023年化工新材料行业投资重点关注方向:新能源材料、 国产替代新材料以及生物基材料。

新能源材料:关注电池及packing技术升级带来的材料投资机会。 (1) 钠电材料。 由于钠离子电池不断实现技术突破,综合性能不断提升, 叠加碳酸锂价格处于历史高位, 钠离子电池成本优势凸显, 其产业化进程正在加速推进, 2023年有望成为钠离子电池放量的元年。 我们预计2026年全球钠离子电池需求将达到123.7GWh, 正极、 负极和电解液溶质作为钠电池核心材料, 三者成本占比分别为26%、 16%和26%, 2026年全球需求分别有望达到30.9、 14.9和1.5万吨, 三年复合增速超200%。 (2) 固态电池材料。 采用固态电解质取代液态有机电解液的固态电池, 有望同时解决传统锂离子电池面临的比能量、 循环寿命以及安全性等困境, 符合未来大容量二次电池发展的方向, 是电动汽车和规模化储能的理想电源。预计2021-2030年我国固态电池出货量高速增长, 至2030年或将突破250GWh, 市场规模达200亿元。 (3) 气凝胶。 气凝胶是导热系数最低的固体材料, 隔热效果好, 不燃, 相比传统保温材料, 只需1/5-1/3的厚度即可达到相同的保温效果,有望受益于汽车轻量化和动力电池packing技术升级带来的替换需求, 预计2025年新能源车领域市场将达到30亿元。

国产替代新材料:关注国内企业在高端材料领域技术突破带来的投资机会。 (1) POE。 受益于N型电池技术发展, POE在光伏胶膜中的需求将快速增长, 但是受制于辛烯、 茂金属催化剂以及海外技术迭代专利壁垒等因素, 目前POE国产化率仍为0, 我们预计, 率先实现国产化工业生产POE的企业将在POE大蓝海中抢占先锋。 (2) HDI。 受益于涂料应用高端化和风电领域的发展, 未来HDI需求预计保持10%的年均增速, 需求空间广阔。 而HDI作为特种异氰酸酯, 受制于技术壁垒及原材料光气制约, 目前全球呈现寡头垄断格局, 具备技术储备和光气许可证的国产企业新进入者有望受益。 (3) 吸附材料。 吸附材料种类多样, 包括数十个系列上百种品种, 广泛用于食品、 制药、 植物提取、 离子膜烧碱、 环保、 化工催化、 湿法冶金、 水处理等工业领域。 增量市场方面, 受益于盐湖提锂、 生物药层析和减肥药耗材的拉动, 吸附材料高端需求旺盛。 存量市场方面, 高端吸附材料由于较高的技术壁垒, 大部分市场依旧被外国企业所占据, 国产替代空间极大。

(4) 芳纶。 由于兼具无机和有机材料的性能优势, 芳纶涂覆隔膜的抗穿刺能力、 耐高温性能、 保液性能和离子电导率都显著优于传统陶瓷隔膜涂覆, 渗透率有望快速提升, 市场空间极大。 虽然国内芳纶涂覆尚处于起步阶段, 但是相关企业已经实现技术突破且成本较国外企业具备较大优势, 有望快速放量。续: (5) 电子化学品。 电子化学品主要包括湿电子化学品和电子特气, 其核心壁垒在于品类多样以及提纯难度极大, 目前高端领域国产化率不足20%。 存量市场, 目前以美国为首的西方国家加大了对我国半导体产业链的限制, 未来半导体材料国产化是大势所趋。 增量市场, 近两年我国半导体设备投资和新建300mm高端晶圆产能均为全球之最, 国内市场空间广阔, 具备技术优势的国产电子化学品企业有望充分受益。

生物基材料:关注双碳背景下合成生物学带来的投资机会。 与传统发酵工程相比, 合成生物学更适合制造小分子材料, 既迎合双碳的政策, 也可以生产出相比于化学合成材料成本更低、 性能更优、 甚至无法用化学法生产的新材料。 (1) 生物基PA56。 生物基PA56可由可再生原料合成, 具有更好的阻燃性、 易染色等性能, 己二腈国产化后PA56仍具有成本优势。

(2) 生物法PDO。 在国外技术垄断PDO市场的背景下, 生物法PDO有望使得国内企业实现弯道超车, 降低PDO的成本,进而推动下游PTT纤维放量, 提升在日化、 医药等领域的渗透率。 (3) 聚乳酸。 可降解塑料是白色污染的最佳解决方案。长期来看, 可降解塑料的推广势在必行, 可降解材料即将迎来政策导入的黄金时期, 政策有望带动需求快速增长。

投资建议: 新能源材料: (1) 钠电材料。 建议关注具备技术优势的钠电正极企业振华新材、 容百科技、 七彩化学、 百合花等, 具备原材料和技术双重优势的钠电负极企业圣泉集团、 元力股份、 华阳股份等, 具备成本优势的钠电电解液溶质企业多氟多、 天赐材料等。 (2) 气凝胶。 建议关注具备原材料优势的企业晨光新材和客户渠道优势的企业泛亚微透。 国产替代新材料: (1) POE。 建议关注国内技术领先、 进展最快的企业万华化学和布局核心原材料阿尔法烯烃的企业卫星化学。 (2) HDI。 建议关注国内目前唯一具备HDI生产能力的企业万华化学和具备光气许可、 HDI项目加速推进的企业美瑞新材。 (3) 吸附材料。 建议关注具备高端吸附材料技术优势的企业蓝晓科技。 (4) 芳纶。 建议关注国内唯一具备间位芳纶隔膜涂覆能力的企业泰和新材。 (5) 电子化学品。 建议关注G5级硫酸、 硝酸、 氢氟酸大规模放量的企业中巨芯和通过ASML特气认证的企业华特气体和凯美特气。 生物基材料: (1) 生物基PA56。 建议关注以长链二元酸为基础, 规模化生产生物基PA56的企业凯赛生物。 (2) 生物法PDO。 建议关注突破外国PDO技术垄断的企业华恒生物。 (3) 聚乳酸。建议关注突破丙交酯核心技术的企业金丹科技和海正生材。

风险提示:宏观经济波动, 下游需求不及预期, 技术升级不及预期, 产能释放不及预期。

中心思想

本报告的核心观点是:2023年化工新材料行业投资机会主要集中在新能源材料、国产替代新材料和生物基材料三个领域。报告基于CCPI和PPI指数回落、国家政策支持以及技术突破等因素,对这三个领域内的细分市场进行了深入分析,并预测了未来几年相关材料的需求增长和市场规模,最终给出具体的投资建议。

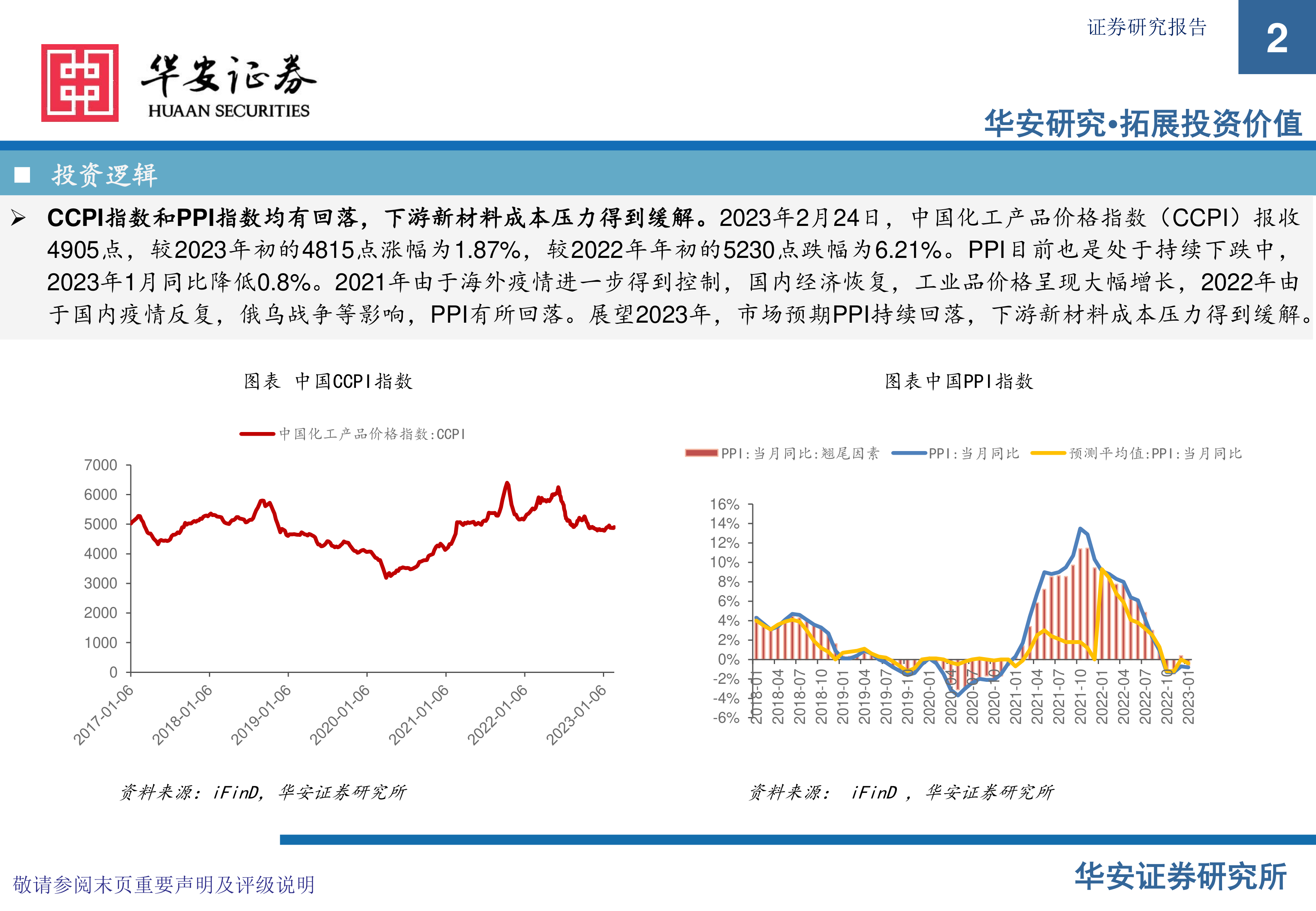

宏观经济环境利好新材料行业发展

报告指出,CCPI指数和PPI指数的回落缓解了下游新材料的成本压力,为新材料行业发展创造了有利的宏观经济环境。2023年2月,CCPI指数报收4905点,较年初上涨1.87%,但较2022年初下跌6.21%;PPI指数也持续下跌,1月同比下降0.8%。这表明原材料价格下降,降低了新材料生产成本,提升了行业盈利能力。

国家政策与技术突破驱动国产替代进程加速

报告强调,国家政策的支持和国内企业在关键技术领域的突破,加速了新材料领域的国产替代进程。例如,钠离子电池技术快速发展,蓝晓科技突破高端吸附材料的“卡脖子”技术,凯赛生物的生物基PA56实现减排降本,这些都表明国内企业在新材料领域取得了显著进展,国产替代空间巨大。

主要内容

本报告按照以下目录结构展开,对新能源材料、国产替代新材料和生物基材料三个领域进行了详细分析:

新能源材料:电池及packing技术升级带来的投资机会

钠离子电池材料:放量在即,材料端需求先行

报告预测2026年全球钠离子电池需求将达到123.7GWh,正极、负极和电解液溶质的需求将分别达到30.9万吨、14.9万吨和1.48万吨,三年复合增速超200%。报告建议关注钠电正极材料企业(振华新材、容百科技、七彩化学、百合花等)、负极材料企业(圣泉集团、元力股份、华阳股份等)和电解液溶质企业(多氟多、天赐材料等)。

固态电池材料:锂电池的终极目标

报告分析了全固态电池的优势(安全性高、能量密度高、温度适应性好等),并指出其产业化面临的挑战。报告预测2021-2030年我国固态电池出货量将高速增长,至2030年或将突破250GWh,市场规模达200亿元。

气凝胶材料:应用场景不断突破

报告指出,气凝胶材料具有优异的隔热性能,有望受益于汽车轻量化和动力电池packing技术升级带来的替换需求。报告预测2025年新能源车领域气凝胶市场将达到30亿元,并建议关注晨光新材和泛亚微透。

国产替代新材料:国内企业在高端材料领域技术突破带来的投资机会

POE材料:光伏需求增量可期,国产替代加速布局

报告分析了POE材料在光伏胶膜中的应用优势(抗PID性能优异),并预测2021-2025年光伏胶膜对POE的需求量CAGR达到35.5%。报告指出POE国产化率为0,并建议关注万华化学和卫星化学。

HDI材料:寡头垄断竞争格局稳定,受益原料降价

报告分析了HDI材料的高技术壁垒和高利润回报,并指出全球HDI市场呈现寡头垄断格局。报告建议关注万华化学和美瑞新材。

吸附材料:下游需求旺盛,高端产能国产替代加速

报告分析了吸附材料在盐湖提锂、生物制药和湿法冶金等领域的应用,并指出高端吸附材料国产替代空间巨大。报告建议关注蓝晓科技。

芳纶材料:市场需求打开,国产替代加速

报告分析了芳纶材料在产业工装、锂电隔膜涂覆等领域的应用,并指出芳纶国产替代进程加快。报告建议关注泰和新材。

电子化学品:集成电路“血液”,技术壁垒高铸

报告分析了电子化学品(湿电子化学品和电子特气)市场,指出高端领域国产化率不足20%,并建议关注中巨芯、华特气体和凯美特气。

生物基材料:关注双碳背景下合成生物学带来的投资机会

生物基PA56:PA56性能优势突出,应用场景广阔

报告分析了生物基PA56的成本和性能优势,并预测2025年生物基尼龙市场空间有望达到218.84亿元。报告建议关注凯赛生物。

生物法PDO:生物法突破国外垄断,助力PTT降本应用

报告分析了生物法PDO的优势,并指出其有望降低PDO成本,推动下游PTT纤维放量。报告建议关注华恒生物。

聚乳酸:综合性能优势的可降解材料,技术难点在丙交酯

报告分析了PLA材料的综合性能优势和市场前景,并指出技术难点在于丙交酯的合成和纯化。报告预测未来新增产能规划近350万吨,并建议关注金丹科技和海正生材。

总结

本报告对2023年化工新材料行业的投资机会进行了深入分析,重点关注新能源材料、国产替代新材料和生物基材料三个领域。报告基于市场数据和行业趋势,对各个细分市场的未来发展进行了预测,并提出了相应的投资建议。 需要注意的是,报告也指出了行业面临的风险,例如下游需求不及预期、技术升级不及预期、产能释放不及预期等。投资者应谨慎评估风险,做出独立的投资决策。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送