-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:磷矿石价格创历史新高,欧盟通过对俄“禁油令”

基础化工行业周报:磷矿石价格创历史新高,欧盟通过对俄“禁油令”

-

下载次数:

711 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-06-05

-

页数:

30页

主要观点:

我们认为化工行业的投资策略是:投资系统性创新和低成本扩张。化工的下一波行业格局取决于人才竞争。化工行业已从单纯的资本密集型行业,变为人才和资本密集型行业,后来者无法通过资本反超,只能瞠乎其后,化工行业的周期性也因此变弱。优秀的公司凭借有效的激励、卓越的管理和持续的创新,打造出难以撼动的技术迭代优势、低成本优势和高效服务优势,在全球市场中攻城略地。

行业周观点

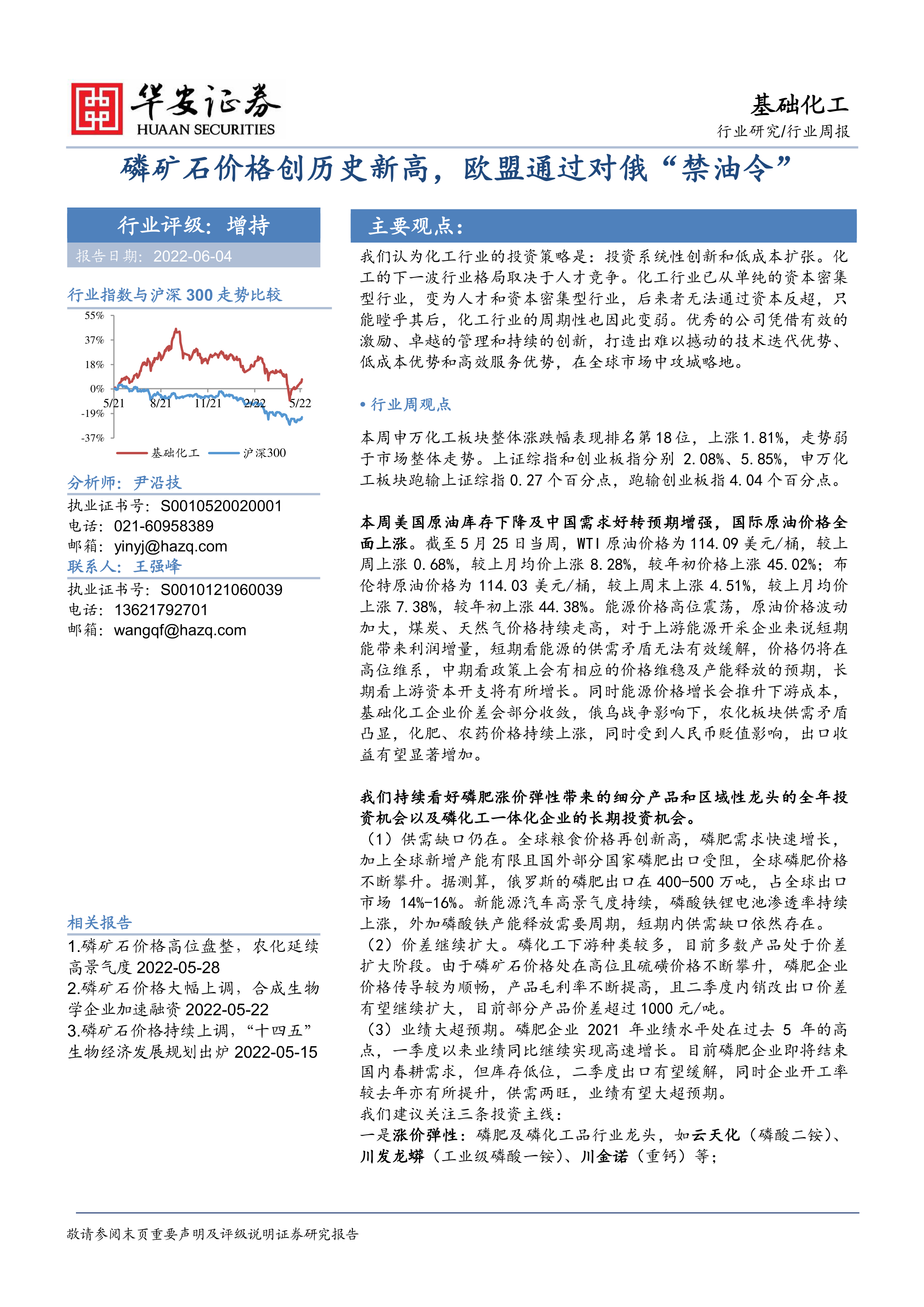

本周申万化工板块整体涨跌幅表现排名第 18 位,上涨 1.81%,走势弱于市场整体走势。上证综指和创业板指分别 2.08%、5.85%,申万化工板块跑输上证综指 0.27 个百分点,跑输创业板指 4.04 个百分点。本周美国原油库存下降及中国需求好转预期增强,国际原油价格全面上涨。截至 5 月 25 日当周,WTI 原油价格为 114.09 美元/桶,较上周上涨 0.68%,较上月均价上涨 8.28%,较年初价格上涨 45.02%;布伦特原油价格为 114.03 美元/桶,较上周末上涨 4.51%,较上月均价上涨 7.38%,较年初上涨 44.38%。能源价格高位震荡,原油价格波动加大,煤炭、天然气价格持续走高,对于上游能源开采企业来说短期能带来利润增量,短期看能源的供需矛盾无法有效缓解,价格仍将在高位维系,中期看政策上会有相应的价格维稳及产能释放的预期,长期看上游资本开支将有所增长。同时能源价格增长会推升下游成本,基础化工企业价差会部分收敛,俄乌战争影响下,农化板块供需矛盾凸显,化肥、农药价格持续上涨,同时受到人民币贬值影响,出口收益有望显著增加。

我们持续看好磷肥涨价弹性带来的细分产品和区域性龙头的全年投资机会以及磷化工一体化企业的长期投资机会。

(1)供需缺口仍在。全球粮食价格再创新高,磷肥需求快速增长,加上全球新增产能有限且国外部分国家磷肥出口受阻,全球磷肥价格不断攀升。据测算,俄罗斯的磷肥出口在 400-500 万吨,占全球出口市场 14%-16%。新能源汽车高景气度持续,磷酸铁锂电池渗透率持续上涨,外加磷酸铁产能释放需要周期,短期内供需缺口依然存在。

(2)价差继续扩大。磷化工下游种类较多,目前多数产品处于价差扩大阶段。由于磷矿石价格处在高位且硫磺价格不断攀升,磷肥企业价格传导较为顺畅,产品毛利率不断提高,且二季度内销改出口价差有望继续扩大,目前部分产品价差超过 1000 元/吨。

(3)业绩大超预期。磷肥企业 2021 年业绩水平处在过去 5 年的高点,一季度以来业绩同比继续实现高速增长。目前磷肥企业即将结束国内春耕需求,但库存低位,二季度出口有望缓解,同时企业开工率较去年亦有所提升,供需两旺,业绩有望大超预期。

我们建议关注三条投资主线:

一是涨价弹性:磷肥及磷化工品行业龙头,如云天化(磷酸二铵)、川发龙蟒(工业级磷酸一铵)、川金诺(重钙)等;

二是业绩弹性:区域性磷肥龙头,受益于磷肥价格上涨,如湖北宜化(湖北)、云图控股(四川、湖北)、司尔特(安徽)等;三是磷化工一体化:具有一体化优势,磷矿石磷酸铁/磷酸铁锂产能规划清晰、进展较快的企业,如云天化、川恒股份、川发龙蟒、新洋丰、兴发集团等。

碳中和背景下,生物基材料有望迎来需求爆发期,看好生物基材料企业估值修复。在全球不少国家,生物基材料已经被应用于解决传统能源供应和污染的问题,我国计划在 2030 年前二氧化碳排放量达到峰值,并且在 2060 年前实现碳中和,为达成碳达峰和碳中和两大目标,生物基材料或将成为关键,生物基材料已经被国家发改委列入《战略新兴产业重点产品和服务指导目录》,相比传统的化工等材料,生物基材料在制造过程中能够大幅降低二氧化碳排放量,建议关注凯赛生物(生物基尼龙)、华恒生物(氨基酸)、金丹科技(聚乳酸)等。

行业延续高景气度,龙头企业加大资本开支,化工行业集中度有望继续提升。行业景气度提升的背景下,龙头企业受益于前两年的资产负债表修复,具备中小企业所不具备的大规模投资建设能力。领先的资产负债表修复导致化工龙头的竞争力进一步增强,近年来化工的下游集中度也在同步提升,其对供应稳定性、采购多样性的要求也在逐步提升。这有利于化工龙头成长性的释放,未来化工行业集中度也将同步进一步提高。供需格局较好、产品壁垒较高的 MDI、钛白粉、化纤、农药等板块企业也有望受益于出口改善,迎来业绩增长。建议关注万华化学(MDI 与聚氨酯)、龙佰集团(钛白粉)、中核钛白(钛白粉)、泰和新材(氨纶)、恒力石化(涤纶长丝)、桐昆股份(涤纶长丝)、利尔化学(草铵膦)等。

化工价格周度跟踪

本周化工品价格周涨幅靠前为氯化钾(+11.42%)、磷矿石(+10.39%)、甲乙酮(+8.63%) 。①氯化钾:本周市场开工小幅降低,进口到船量较少,市场现货供应持续紧俏,供应下滑导致价格上涨;②磷矿石:本周州开磷集团、云南云天化等各主产区主流企业磷矿石改自用为主,仅有少量对外销售,市场流通货源较少,导致价格上涨;③甲乙酮:本周原料醚后碳四均价上涨,成本端给予市场支撑尚可,周内厂家部分装置临时故障停车,整体开工负荷不高,产量较上周有所下降,导致价格持续上涨。

本周化工品价格周跌幅靠前为制冷剂 R22(-8.83%) 、甘氨酸(-5.56%)、电石(-4.16%) 。①制冷剂 R22:本周成本面三氯甲烷宽幅下滑,加之售后市场表现不及预期,各生产厂家纷纷下调报价,成本支撑较弱;厂家开工积极性不减,供应平稳,导致价格大幅下跌。②甘氨酸:本周甘氨酸市场整体供应量仍相当充足,下游需求不足,导致价格下跌。③电石:本周西北地区电石供应量较为充足,下游整体到货量持续高位,供过于求导致价格下滑。

本 周 化 工 品 价 差 周 涨 幅 靠 前 为 草 甘 膦 ( +63.92% )、 涤 纶 短 纤(+54.33%)、热法磷酸(+28.48%) 。①草甘膦价差:本周成本端甘氨酸市场整体供应量仍相当充足,下游需求不足,导致价格下跌,进而导致草甘膦价差扩大;②涤纶短纤价差:本周涤纶短纤需求向好,拉动价格上涨,进而导致价差扩大。③热法磷酸价差:本周由于原料黄磷价格继续小幅回落,幅度 700 元/吨,导致价差扩大。

本 周 化 工 品 价 差 周 跌 幅 靠 前 为 季 戊 四 醇 ( -14.36% )、 双酚 A ( -12.13%)、制冷剂R22(-11.34%) 。①季戊四醇价差:本周成本端甲醛价格下调为主,季戊四醇厂家跟调,烧碱价格维稳,导致价差缩小;②双酚A价差:本周成本端苯酚国内市场涨声不断,且双酚A价格仍有下调,导致价差缩小。③制冷剂R22价差:本周制冷剂R22成本面三氯甲烷宽幅下滑,加之售后市场表现不及预期,各生产厂家纷纷下调报价,成本支撑较弱;厂家开工积极性不减,供应平稳,导致价格大幅下跌,进而导致价差缩小。

重点行业周度跟踪

石油石化:欧盟同意对俄制裁,欧洲原油供应趋紧,建议关注中国海油、卫星化学、广汇能源原油:欧盟同意对俄制裁,欧洲原油供应趋紧。供给方面,欧盟领导人同意于 2022 年底之前削减 90%的俄石油进口量,这项制裁将在 6 个月内分阶段实施,对成品油的制裁将在 8 个月内实施。因地缘及技术问题制约,尼日利亚和安哥拉原油产量远低于目标。需求方面,美国夏季驾车出行高峰,成品油市场趋紧,且亚洲疫情缓解,需求端支撑较强。库存方面,据 EIA 5 月 25 日报告显示,截止 5 月 20 日美国原油库存减少101.9 万桶至 4.198 亿桶。当周 EIA 汽油库存减少 48.20 万桶,美国上周战略石油储备(SPR)库存减少 597.1 万桶至 5.32 亿桶,降幅 1.11%,为1987 年 9 月 4 日当周以来最低。上周俄克拉荷马州库欣原油库存减少106.1 万桶,连续第三周下降,再次跌破 2500 万桶。短期来看,原油价格为维持上涨趋势。

天然气:LNG 市场淡季,海陆价格双降。供应方面:虽有检修装置但供应相对充足。四川达州普光气田 5 月 6 日开始准备,5 月 9 日正式停产检修,预计检修期 30 天左右。山西地区前期检修装置已于本周重启出液。海气方面:近期船期密集叠加国产气降价冲击,出于库存考虑,广东、广西沿海码头部分接收站 LNG 价格集中回落。需求面:淡季市场下游需求平稳,部分终端用户切换替代能源,缓解成本压力。预计短期内市场价格会维持稳定。国际方面:俄罗斯天然气工业股份公司(Gazprom)宣布停止向荷兰能源公司 GasTerra 供应天然气。GasTerra 和荷兰政府签署了天然气供应合约。按照公司声明,截止到 10 月俄罗斯 Gazprom 还应该向GasTerra 供应 20 亿立方的天然气,之后会从其他供应商订购。

油服:油价高位支撑油气行业高景气度,油服行业受益。欧盟领导人同意于 2022 年底之前削减 90%的俄石油进口量,这项制裁将在 6 个月内分阶段实施,对成品油的制裁将在 8 个月内实施。因地缘及技术问题制约,尼日利亚和安哥拉原油产量远低于目标。短期来看,原油价格会维系高位,高油价将支撑油气行业高景气度,油服行业收益。据贝克休斯公司统计,截至 5 月 27 日当周,美国钻机总数量 727 部,环比上周下降 0.14%,其中石油钻机数量 574 部,天然气钻机数量 151部,分别环比上周涨幅为(-0.35%)和 0.67%。截至 4 月 30 日当月,全球钻机总数量 1603 部,环比上月下降 3.55%,其中石油钻机数量1242 部,天然气钻机数量 333 部,分别环比上月涨幅为(-3.20%)和(-4.58%)。

磷肥及磷化工:一铵、磷酸铁、磷矿石供应紧张,价格上涨,建议关注云天化、川发龙蟒、川恒股份

磷矿石:供应紧张叠加需求旺盛,磷矿石价格创历史新高,供给方面,主流企业惜售,贵州开磷集团、云南云天化等各主产区主流企业磷矿石改自用为主,仅有少量对外销售,市场流通货源较少。需求方面,下游磷肥、磷酸盐等产品需求旺盛,原料消耗量增大。市场流通现货缩紧,供应持续紧张,下游需求不减,短期内预计磷矿石价格将保持上涨,长期来看随着磷矿资源不断开采以及磷矿资源的不可再生性,市场长期供应或将持续紧张。

磷酸一铵:原料端价高货紧,一铵市场供应趋紧。供应方面,本周一铵行业开工共统计 1893 万吨产能,平均日产 2.85 万吨,开工和产量较上周均有小幅提升。从成本上看,磷酸一铵 55%粉状理论成本 4282 元/吨,较上周成本 4148 元/吨,上涨 142 元/吨。需求方面:本周复合肥开工率39%,较上周下降 0.46%,季节性需求减少。目前处于夏季用肥季节收尾阶段,下游需求转弱,加上当前原料端价高货紧的影响,一铵企业生产较不稳定,整体供应呈现减弱趋势,预计短期内价格将维持高位。

磷酸铁:本周市场供应紧缺,价格位于高位。供应方面:本周磷酸铁产量较上周基本小幅增加,磷酸铁供给端依然偏紧,但受疫情影响停产的产能逐渐恢复生产,价格继续保持高位运行。库存方面:本周磷酸铁市场供应偏紧,下游磷酸铁锂厂家对磷酸铁需求持续增加,目前磷酸铁供不应求,厂家的产能释放受到一定的限制。预计短期内磷酸铁供应继续偏紧,价格小幅上涨。

聚氨酯:聚合 MDI、纯 MDI 价格下跌,环氧丙烷小幅上涨,建议关注万华化学

聚合MDI:本周聚合MDI需求释放有限,价格小幅下跌。本周原料纯苯市场短期呈现稳定趋势,原油一路上行。供应面:本周国内供应量略有提升;海外整体供应量有所缩减。需求面:虽然上海6.1日全面解封,上海车企开工缓慢提升中,但终端需求表现一般,整体需求端对原料支撑有限。需求释放不足的情况下,预计短期内价格继续下跌。

纯MDI:本周纯MDI下游需求不足,价格小幅下滑。本周原料纯苯市场短期呈现稳定趋势,原油一路上行。供应面:本周国内供应量略有提升;海外整体供应量有所缩减。需求面:下游氨纶受终端需求牵制,库存依旧维持高位,因而对原料消耗量有限;下

中心思想

本报告的核心观点是:磷矿石价格创历史新高,欧盟对俄“禁油令”加剧了全球能源市场紧张局势,并对化工行业产生深远影响。报告建议关注磷肥涨价弹性带来的投资机会,以及生物基材料和化工行业龙头企业在碳中和背景下的发展机遇。同时,报告也对部分化工产品的价格走势和供需情况进行了详细分析,并提示了潜在的市场风险。

磷肥及磷化工行业高景气度及投资机会

全球粮食价格高企导致磷肥需求激增,叠加俄罗斯磷肥出口受阻以及新增产能有限等因素,全球磷肥价格持续攀升,供需缺口显著。磷化工下游产品价差扩大,企业盈利能力提升,业绩大超预期。报告建议关注磷肥及磷化工行业龙头企业,以及受益于磷肥价格上涨的区域性龙头企业,以及具有磷矿石磷酸铁/磷酸铁锂一体化优势的企业。

能源价格上涨及地缘政治风险对化工行业的影响

欧盟对俄罗斯的“禁油令”导致欧洲原油供应趋紧,国际原油价格持续上涨,能源价格高位震荡,对上游能源开采企业短期有利,但同时也推升了下游化工企业的成本,导致部分产品价差收敛。俄乌战争也加剧了农化板块的供需矛盾,化肥、农药价格持续上涨,但人民币贬值则有利于出口收益的增加。

主要内容

1. 本周行业回顾

1.1 化工板块市场表现

本周申万化工板块上涨1.81%,跑输上证综指和创业板指。化工31个细分行业板块中,27个上涨,4个下跌。其他橡胶制品、粘胶、炭黑涨幅居前;油品石化贸易、聚氨酯、无机盐跌幅居前。

1.2 化工个股涨跌情况

本周化工个股涨幅前十名主要分布在半导体材料、胶黏剂及胶带、玻纤制造等行业;跌幅前十名则主要分布在农药、氯碱、油品石化贸易等行业。

1.3 行业重要动态

本周多家化工企业发布了利润分配方案、股票质押、政府补助、对外投资等公告,反映了行业积极的资本运作和发展态势。

1.4 行业产品涨跌情况

本周化工产品价格涨跌幅度分化明显。氯化钾、磷矿石、甲乙酮涨幅居前;制冷剂R22、二甲基环硅氧烷、甘氨酸跌幅居前。价差方面,草甘膦、涤纶短纤、热法磷酸价差扩大;磷肥DAP、PET、季戊四醇价差缩小。

2. 行业供给侧跟踪

本周共有97家化工企业产能受到影响,主要原因是检修和不可抗力事件。部分企业产能重启,也有一些新增产能规划。

3. 石油石化重点行业跟踪

3.1 石油

欧盟对俄制裁导致欧洲原油供应趋紧,国际原油价格上涨。美国原油库存下降,需求端支撑较强。短期来看,原油价格维持上涨趋势。

3.2 天然气

LNG市场淡季,海陆价格双降。俄罗斯停止向荷兰供应天然气,加剧了国际天然气市场紧张局势。

3.3 油服

高油价支撑油气行业高景气度,油服行业受益。美国和全球钻机数量小幅下降。

4. 基础化工重点行业追踪

4.1 磷肥及磷化工

磷矿石价格创历史新高,供应紧张,需求旺盛。磷酸一铵、磷酸二铵、磷酸铁价格上涨,市场供应趋紧。

4.2 聚氨酯

聚合MDI和纯MDI价格下跌,下游需求不足。环氧丙烷价格上涨,市场供应紧张。

4.3 氟化工

制冷剂R22价格下跌,需求不及预期。制冷剂R134a供过于求,价格持续下滑。萤石价格小幅上涨。

4.4 煤化工

尿素价格小幅下跌,下游需求下滑。炭黑价格下跌,下游需求不足。焦炭价格稳定。

4.5 化纤

聚酯价格涨跌分化,成本端支撑较强,下游需求较弱。氨纶价格下跌,粘胶短纤价格上涨。

4.6 农药

草甘膦价格维稳,草铵膦价格维持高位。代森锰锌价格稳定。

4.7 氯碱

片碱价格小幅上涨,市场供应收紧。电石法PVC价格上涨,下游需求较好。

4.8 橡塑

聚乙烯价格小幅上涨,聚丙烯价格微涨。天然橡胶价格上涨,短期供应不足。

4.9 硅化工

有机硅DMC价格持续下跌,供大于求。

4.10 钛白粉

钛白粉价格稳定,钛精矿开工率较低。

5. 风险提示

报告列举了政策扰动、技术扩散、新技术突破、全球知识产权争端、全球贸易争端、碳排放趋严、油价大幅下跌以及经济大幅下滑等多种潜在风险。

总结

本报告对化工行业近期市场表现、产品价格走势、供需情况以及重点行业进行了全面分析。磷肥及磷化工行业高景气度以及生物基材料和化工行业龙头企业的发展机遇值得关注。然而,地缘政治风险、能源价格波动以及潜在的市场风险也需要密切关注。投资者应根据自身风险承受能力和投资目标做出理性投资决策。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送