-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

中国医疗保健:医疗器械:2024年IVD集采符合预期;国产龙头有望进一步扩大市场份额;买入迈瑞医疗/新产业

中国医疗保健:医疗器械:2024年IVD集采符合预期;国产龙头有望进一步扩大市场份额;买入迈瑞医疗/新产业

-

下载次数:

2253 次

-

发布机构:

高盛(中国)证券

-

发布日期:

2025-01-06

-

页数:

11页

12月30日,安徽省医药集中采购中心公布了安徽省牵头的2024年体外诊断试剂集中带量采购中选结果,其中包括中选企业和各中选企业的降价幅度(相对于12月2日公示的报价上限)等关键信息。中选结果显示,A组主要外资和国产企业的申报价格较报价上限平均降幅为50%,与此前的市场预期和50%以上降幅复活机制相当(而安徽省牵头的2023年体外诊断试剂集采中的平均降价幅度为51%)。从市场份额来看,我们预计集采后外资企业在肿瘤标志物检测/甲状腺功能检测市场的份额将分别从60%/65降至56%/62%,而国产企业将获得更大的市场份额。总而言之,我们认为本次集采的最终降价幅度符合我们的预期,并预计我们覆盖的体外诊断行业国产龙头迈瑞医疗和新产业(评级均为买入)将继续从外资企业和规模较小的国产企业手中夺取市场份额。

个股影响:销量方面,我们预计迈瑞医疗、新产业等国产龙头企业将继续从外资企业和规模较小的国产企业手中夺取市场份额。价格方面,我们预计在2024年安徽省集采落地实施之后,外资和国产企业的肿瘤标志物/甲状腺功能检测产品的出厂价将分别下降43%/13%。鉴于新产业已于2024年四季度将产品出厂价下调了6%,我们认为未来其面临的价格压力将较为温和。展望2025年,我们预计价格压力将在2025年下半年逐渐显现,同时鉴于2024年下半年的分销商去库存趋势,我们预计2025年上半年销量压力将有所缓解。

本次集采中选结果详情

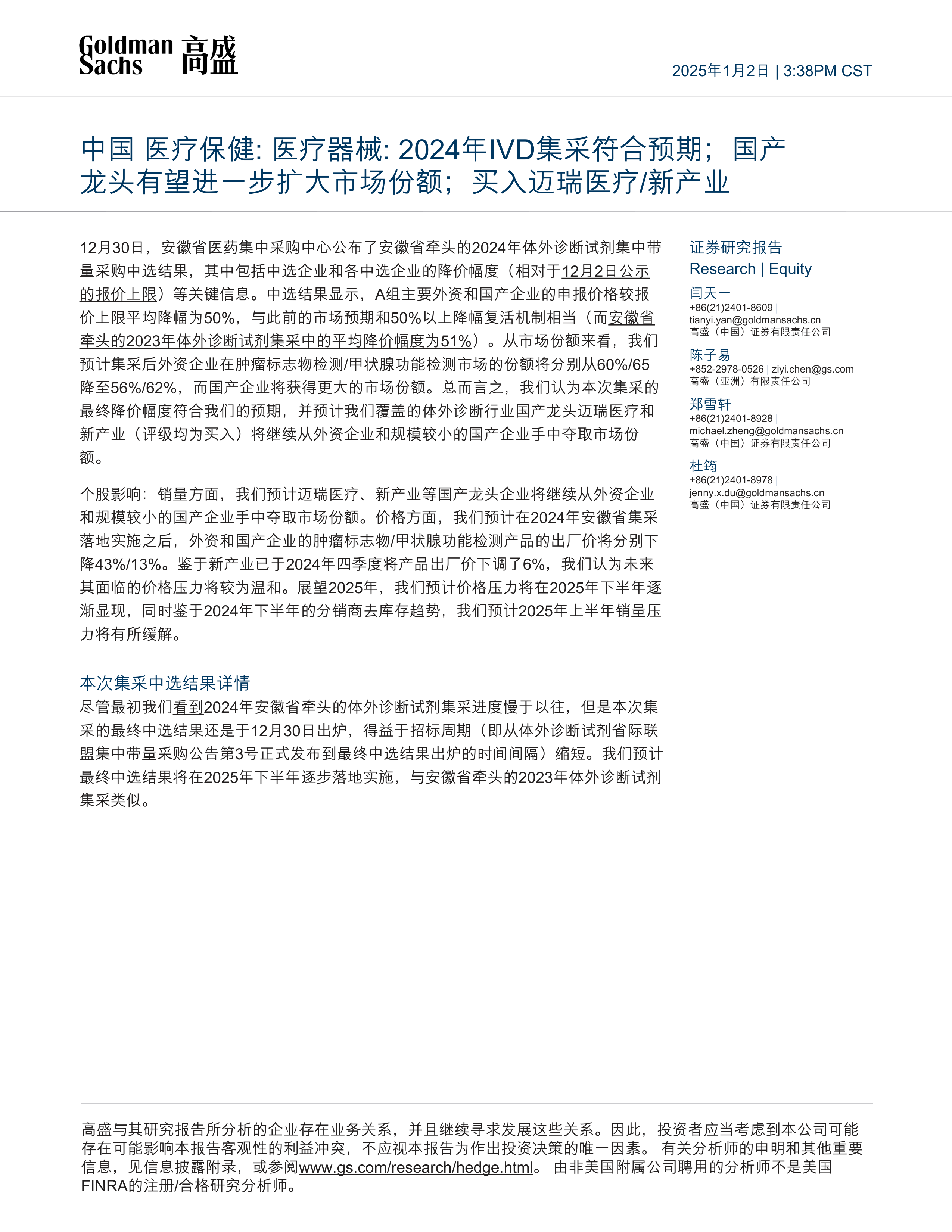

尽管最初我们看到2024年安徽省牵头的体外诊断试剂集采进度慢于以往,但是本次集采的最终中选结果还是于12月30日出炉,得益于招标周期(即从体外诊断试剂省际联盟集中带量采购公告第3号正式发布到最终中选结果出炉的时间间隔)缩短。我们预计最终中选结果将在2025年下半年逐步落地实施,与安徽省牵头的2023年体外诊断试剂集采类似。

国产企业的报量和报价上限情况均好于预期

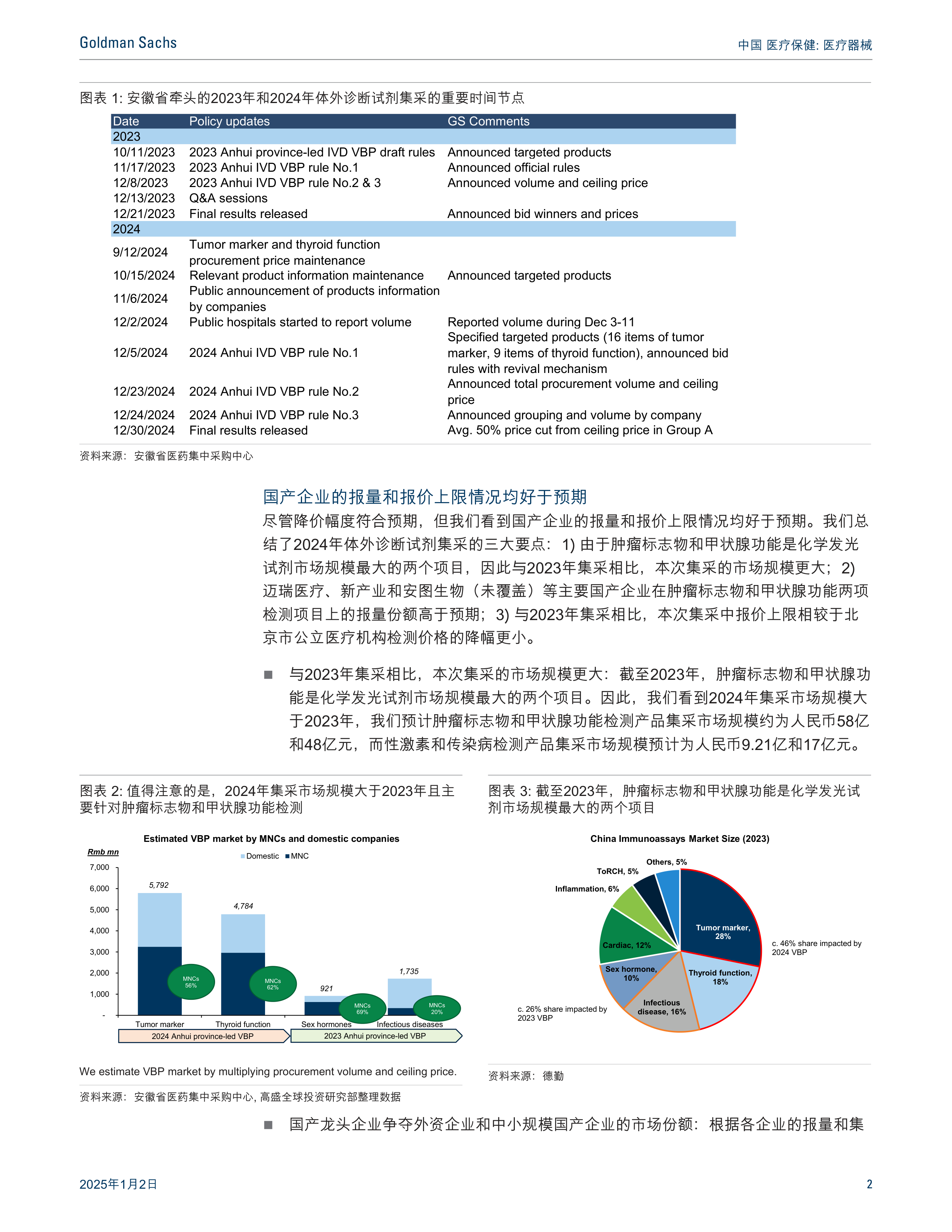

尽管降价幅度符合预期,但我们看到国产企业的报量和报价上限情况均好于预期。我们总结了2024年体外诊断试剂集采的三大要点:1)由于肿瘤标志物和甲状腺功能是化学发光试剂市场规模最大的两个项目,因此与2023年集采相比,本次集采的市场规模更大;2)迈瑞医疗、新产业和安图生物(未覆盖)等主要国产企业在肿瘤标志物和甲状腺功能两项检测项目上的报量份额高于预期;3)与2023年集采相比,本次集采中报价上限相较于北京市公立医疗机构检测价格的降幅更小。

与2023年集采相比,本次集采的市场规模更大:截至2023年,肿瘤标志物和甲状腺功能是化学发光试剂市场规模最大的两个项目。因此,我们看到2024年集采市场规模大于2023年,我们预计肿瘤标志物和甲状腺功能检测产品集采市场规模约为人民币58亿和48亿元,而性激素和传染病检测产品集采市场规模预计为人民币9.21亿和17亿元。

国产龙头企业争夺外资企业和中小规模国产企业的市场份额:根据各企业的报量和集采后外资/国产厂商的最新出厂价,我们预计集采后迈瑞医疗/新产业在肿瘤标志物检测市场的销售额份额将达到13%/10%(而集采前为9%/7%),而外资品牌的总份额将从60%降至56%。同样,我们预计集采后迈瑞医疗/新产业在甲状腺功能检测市场的销售额份额将达到12%/9%(而集采前为8%/6%),而外资品牌的总份额将从65%下降到62%。迈瑞医疗预计其销量将在集采落地后上升,因为根据集采公告,公立医疗机构在未来两年的采购量中占比为14%/13%,而截至2023年迈瑞医疗在化学发光试剂市场的份额平均为8%-9%。

本次集采降价幅度符合预期,得益于本次集采报价上限相较于北京市公立医疗机构检测价格的降幅更小(与2023年集采相比):我们注意到,本次集采中肿瘤标志物/甲状腺功能检测试剂的报价上限分别为北京市公立医疗机构相应检测价格的34%/45%,该比例高于2023年集采品种性激素/传染病检测试剂的34%/31%。根据我们与投资者的交流,肿瘤标志物/甲状腺功能检测试剂的报价上限高于市场普遍预期。值得注意的是,A组主要外资和国产企业须在报价上限基础上平均降价50%,降幅与此前的市场预期和50%以上降幅复活机制相当(而安徽省牵头的2023年体外诊断试剂集采中的平均降价幅度为51%)。还需注意的是,所有中选企业都能够获得100%的意向采购量,无论其排名如何。

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送