-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业专题:地产边际静待改善,化工需求有望复苏

基础化工行业专题:地产边际静待改善,化工需求有望复苏

-

下载次数:

130 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-11-16

-

页数:

46页

主要观点:

楼市松绑信号开始释放,民企融资支持力度加大

11 月 8 日北京住建委发布,取消亦庄台湖、马驹桥板块双限购政策,核心城市楼市松绑释放强信号,宽松政策有望进入加速期,后续政策或将密集出台。民企融资方面,11 月 8 日,中国银行间交易商协会发布推进并扩大民营企业债券融资支持工具,支持包括房地产企业在内的民营企业发债融资,预计可支持约 2500 亿元民营企业债券融资,新措施未来有望加快经济复苏,提振消费者信心,促进商品房销量增长。

地产政策边际改善,未来地产链化工品有望受益

地产产业链作为目前我国最重要的经济支柱之一,房地产对 GDP 的综合贡献率超过 10%。化工品的需求景气度受地产景气度影响较大。聚合 MDI:地产链应用占比 71%,市场空间 210 亿,目前聚合 MDI价格、价差历史分位分别为 14.25%和 14.13%, 均处于历史低位水平,行业供给稳定,受地产复苏弹性空间大。

TDI:地产链应用占比 70%,市场空间 103 亿,目前 TDI 价格、价差历史分位分别为 25.99%和 25.18%,均处于历史低位水平, 目前部分海内外企业 TDI 仍处于不可抗力和检修阶段,TDI 下游软体家居的景气度有望影响 TDI 后续需求。

有机硅胶:地产链应用占比 33%,市场空间 70 亿,目前有机硅密封胶受益于上游原材料 107 胶和 110 生胶产能扩产价格回落,有机密封胶成本端有所改善,建筑需求端反弹有望形成成本、需求双重利好。钛白粉:地产链应用占比 23%,市场空间 89 亿,目前钛白粉价格已经处于行业盈亏平衡,价格继续下跌空间有限,氯化法具备成本和性能优势,看好具有氯化法工艺的钛白粉企业。

纯碱: 地产链应用占比 32.73%,房地产应用占纯碱需求随着地产政策边际转好,纯碱最大下游平板玻璃库存有望逐渐去化,纯碱价格将得到有效支撑。同时,随着硅料产能释放价格下行,光伏装机有望带动光伏玻璃应用的纯碱需求增长。

减水剂:下游全应用于混凝土外加剂,与地产景气度息息相关,随着高性能减水剂市占率的进一步提升,随着地产边际好转,未来高性能减水剂行业有望进一步替代高效减水剂。

PVC: 地产链应用占比约 50%,市场空间超 600 亿, 截至 2022 年 11月 11 日,电石法 PVC 价格价差均跌至近三年最低点,由于二氯乙烷价格也呈下跌趋势,乙烯法 PVC 价格虽然跌至近三年最低点,但是价差数据良好。未来随着地产边际改善,PVC 需求有望修复,价差有望迎来改善。

PVA: 地产全产业链应用占比接近 30%, PVA 行业格局长期稳定,正在原油成本高企背景下,国内电石法 PVA 具有竞争力,随着地产政策边际好转预期以及国内 PVB 行业快速发展,PVA 后续需求景气度有望回升。

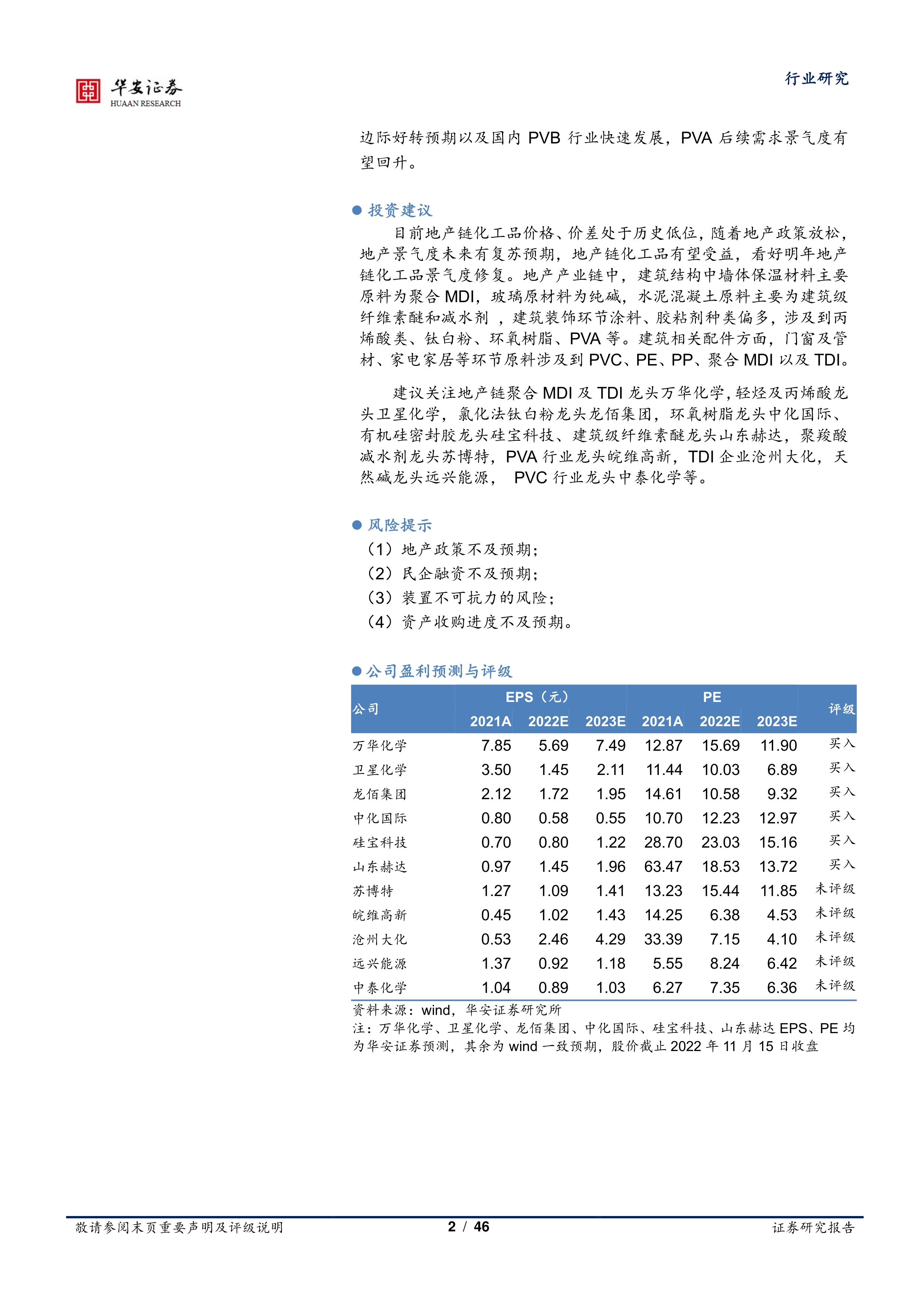

投资建议

目前地产链化工品价格、价差处于历史低位, 随着地产政策放松,地产景气度未来有复苏预期,地产链化工品有望受益,看好明年地产链化工品景气度修复。地产产业链中,建筑结构中墙体保温材料主要原料为聚合 MDI,玻璃原材料为纯碱,水泥混凝土原料主要为建筑级纤维素醚和减水剂 ,建筑装饰环节涂料、胶粘剂种类偏多,涉及到丙烯酸类、钛白粉、环氧树脂、PVA 等。建筑相关配件方面,门窗及管材、家电家居等环节原料涉及到 PVC、 PE、 PP、聚合 MDI 以及 TDI。建议关注地产链聚合 MDI 及 TDI 龙头万华化学, 轻烃及丙烯酸龙头卫星化学,氯化法钛白粉龙头龙佰集团,环氧树脂龙头中化国际、有机硅密封胶龙头硅宝科技、建筑级纤维素醚龙头山东赫达,聚羧酸减水剂龙头苏博特,PVA 行业龙头皖维高新,TDI 企业沧州大化,天然碱龙头远兴能源, PVC 行业龙头中泰化学等。

风险提示

(1)地产政策不及预期;

(2)民企融资不及预期;

(3)装置不可抗力的风险;

(4)资产收购进度不及预期。

行业研究:地产边际静待改善,化工需求有望复苏

中心思想

- 核心观点: 本报告认为,随着房地产政策的边际改善和民营企业融资支持力度的加大,地产行业有望逐步复苏,进而带动地产链相关化工品的需求回暖。

- 主要结论: 地产链化工品目前价格、价差处于历史低位,未来景气度有望修复。报告建议关注聚合 MDI、TDI、有机硅胶、钛白粉、纯碱、减水剂、PVC、PVA 等地产链相关化工品,并给出相关上市公司的投资建议。

主要内容

1. 楼市松绑信号释放,民企融资支持力度加大

- 政策环境: 2020 年下半年以来,房地产行业政策经历了加强监管、审慎管理、支持发展三个阶段。近期,国家加大力度支持合理住房需求释放,多地楼市松绑,宽松政策持续出台。

- 融资支持: 民营企业融资支持力度加大,拓宽民企融资途径。中国银行间交易商协会扩大民营企业债券融资支持工具,预计可支持约 2500 亿元民营企业债券融资。

- 市场表现: 房产交易数据短期承压,但个人购房贷款余额平稳增加。随着疫情防控措施优化调整,市场信心有望修复。

2. 地产景气有望修复,上游化工品有望受益

- 地产链化工品概览: 地产产业链对 GDP 贡献大,对上游化工品需求影响显著。报告分析了聚合 MDI、TDI、有机硅胶、钛白粉、纯碱、减水剂、PVC、PVA 等化工品在地产链中的应用及市场空间。

- 各化工品分析:

- 聚合 MDI: 地产链应用占比高,价格、价差处于历史低位,需求修复价格中枢有望向上。

- TDI: 短期供给仍存不可抗力,长期需求稳定增长。

- 有机硅胶: 成本下降,地产需求复苏,企业盈利有望逐步改善。

- 钛白粉: 行业盈利处于底部,地产复苏拉动需求增长。

- 纯碱: 光伏需求有望持续爆发,地产边际改善,纯碱景气度有望维持。

- 减水剂: 高性能减水剂性能优异,地产景气提升有望受益。

- PVC: 电石法 PVC 价差处于历史低位,地产需求提振有望改善企业业绩。

- PVA: 行业供给格局稳定,地产需求逐步修复,PVA 价格中枢有望上移。

3. 投资建议

- 投资策略: 看好地产链化工品景气度修复,建议关注相关上市公司。

- 重点关注公司: 报告列出了万华化学、卫星化学、龙佰集团、中化国际、硅宝科技、山东赫达、苏博特、皖维高新、沧州大化、远兴能源、中泰化学等公司的投资建议。

总结

本报告深入分析了房地产行业政策、市场表现,以及地产链相关化工品的需求前景。报告认为,随着房地产行业的复苏,地产链化工品有望迎来景气度修复,并给出了具体的投资建议,为投资者提供了有价值的参考。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送