-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

产品销售维持高增,JS207开展美国2/3期临床

产品销售维持高增,JS207开展美国2/3期临床

-

下载次数:

2774 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2025-10-31

-

页数:

4页

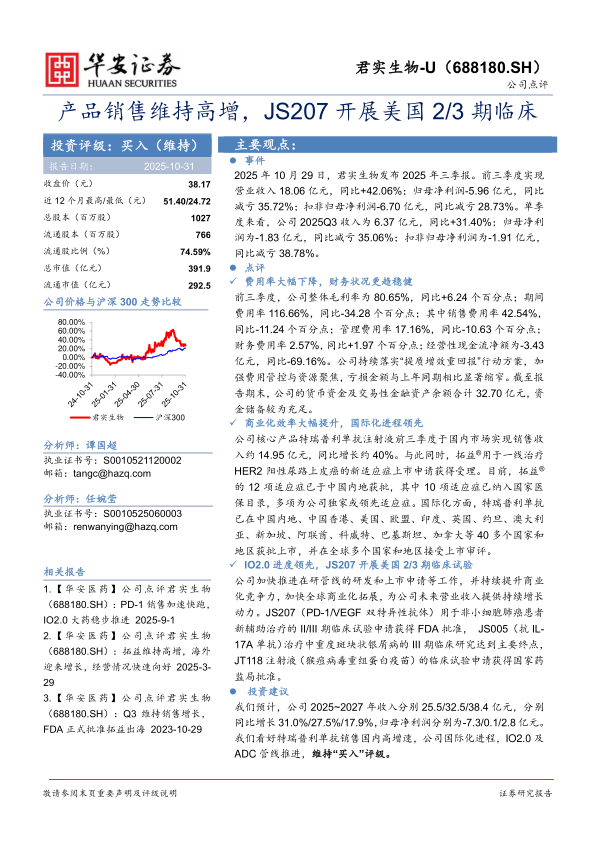

君实生物(688180)

主要观点:

事件

2025年10月29日,君实生物发布2025年三季报。前三季度实现营业收入18.06亿元,同比+42.06%;归母净利润-5.96亿元,同比减亏35.72%;扣非归母净利润-6.70亿元,同比减亏28.73%。单季度来看,公司2025Q3收入为6.37亿元,同比+31.40%;归母净利润为-1.83亿元,同比减亏35.06%;扣非归母净利润为-1.91亿元,同比减亏38.78%。

点评

费用率大幅下降,财务状况更趋稳健

前三季度,公司整体毛利率为80.65%,同比+6.24个百分点;期间费用率116.66%,同比-34.28个百分点;其中销售费用率42.54%,同比-11.24个百分点;管理费用率17.16%,同比-10.63个百分点;财务费用率2.57%,同比+1.97个百分点;经营性现金流净额为-3.43亿元,同比-69.16%。公司持续落实“提质增效重回报”行动方案,加强费用管控与资源聚焦,亏损金额与上年同期相比显著缩窄。截至报告期末,公司的货币资金及交易性金融资产余额合计32.70亿元,资金储备较为充足。

商业化效率大幅提升,国际化进程领先

公司核心产品特瑞普利单抗注射液前三季度于国内市场实现销售收入约14.95亿元,同比增长约40%。与此同时,拓益®用于一线治疗HER2阳性尿路上皮癌的新适应症上市申请获得受理。目前,拓益®的12项适应症已于中国内地获批,其中10项适应症已纳入国家医保目录,多项为公司独家或领先适应症。国际化方面,特瑞普利单抗已在中国内地、中国香港、美国、欧盟、印度、英国、约旦、澳大利亚、新加坡、阿联酋、科威特、巴基斯坦、加拿大等40多个国家和地区获批上市,并在全球多个国家和地区接受上市审评。

IO2.0进度领先,JS207开展美国2/3期临床试验

公司加快推进在研管线的研发和上市申请等工作,并持续提升商业化竞争力,加快全球商业化拓展,为公司未来营业收入提供持续增长动力。JS207(PD-1/VEGF双特异性抗体)用于非小细胞肺癌患者新辅助治疗的II/III期临床试验申请获得FDA批准,JS005(抗IL-17A单抗)治疗中重度斑块状银屑病的III期临床研究达到主要终点,JT118注射液(猴痘病毒重组蛋白疫苗)的临床试验申请获得国家药监局批准。

投资建议

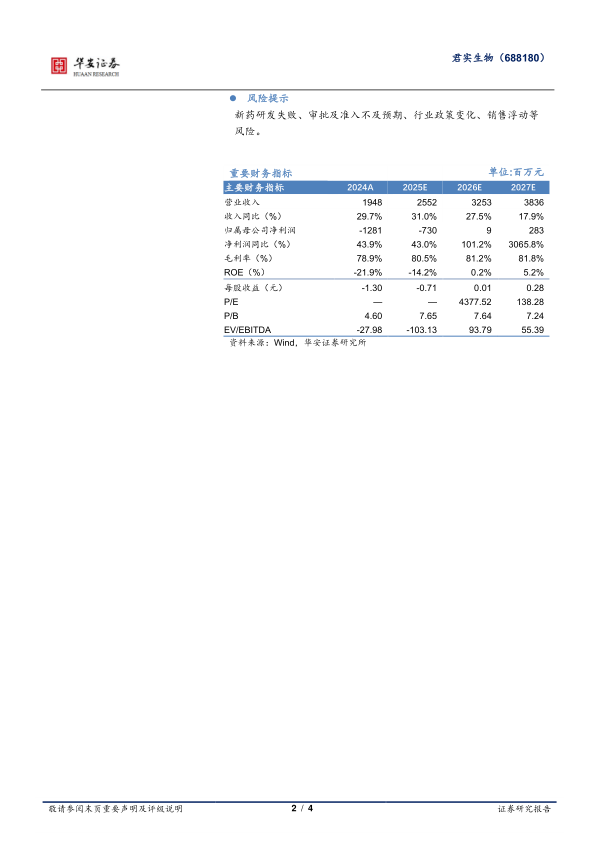

我们预计,公司2025~2027年收入分别25.5/32.5/38.4亿元,分别同比增长31.0%/27.5%/17.9%,归母净利润分别为-7.3/0.1/2.8亿元。我们看好特瑞普利单抗销售国内高增速,公司国际化进程,IO2.0及ADC管线推进,维持“买入”评级。

风险提示

新药研发失败、审批及准入不及预期、行业政策变化、销售浮动等风险。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送