-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工:石化"十四五"意见印发,加速能源结构转型

化工:石化"十四五"意见印发,加速能源结构转型

-

下载次数:

2954 次

-

发布机构:

华安证券股份有限公司

-

发布日期:

2022-04-11

-

页数:

4页

事件描述

4月7日,工业和信息化部等六部门联合印发关于“十四五”推动石化化工行业高质量发展的指导意见,此次指导意见是在《“十四五”原材料工业发展规划》基础上进一步落实细化。《意见》中强调继续深化供给侧结构性改革,统筹发展和安全,加快推进传统产业改造提升,大力发展化工新材料和精细化学品;发挥碳固定碳消纳优势,协同推进产业链碳减排;有序推动石化化工行业重点领域节能降碳,提高行业能效水平。同时,《意见》提出拟制定高碳产品目录,稳妥调控部分高碳产品出口;提升中低品位热能利用水平,推动用能设施电气化改造,合理引导燃料“以气代煤”,适度增加富氢原料比重。此外,《意见》鼓励石化化工企业因地制宜、合理有序开发利用“绿氢”,推进炼化、煤化工与“绿电”、“绿氢”等产业耦合示范,利用炼化、煤化工装置所排二氧化碳纯度高、捕集成本低等特点,开展二氧化碳规模化捕集、封存、驱油和制化学品等示范;加快原油直接裂解制乙烯、合成气一步法制烯烃、智能连续化微反应制备化工产品等节能降碳技术开发应用。

《意见》中提出,到2025年石化化工行业基本形成自主创新能力强、结构布局合理、绿色安全低碳的高质量发展格局,高端产品保障能力大幅提高,核心竞争能力明显增强,高水平自立自强迈出坚实步伐。

深化供给侧改革,控制高能耗行业总量

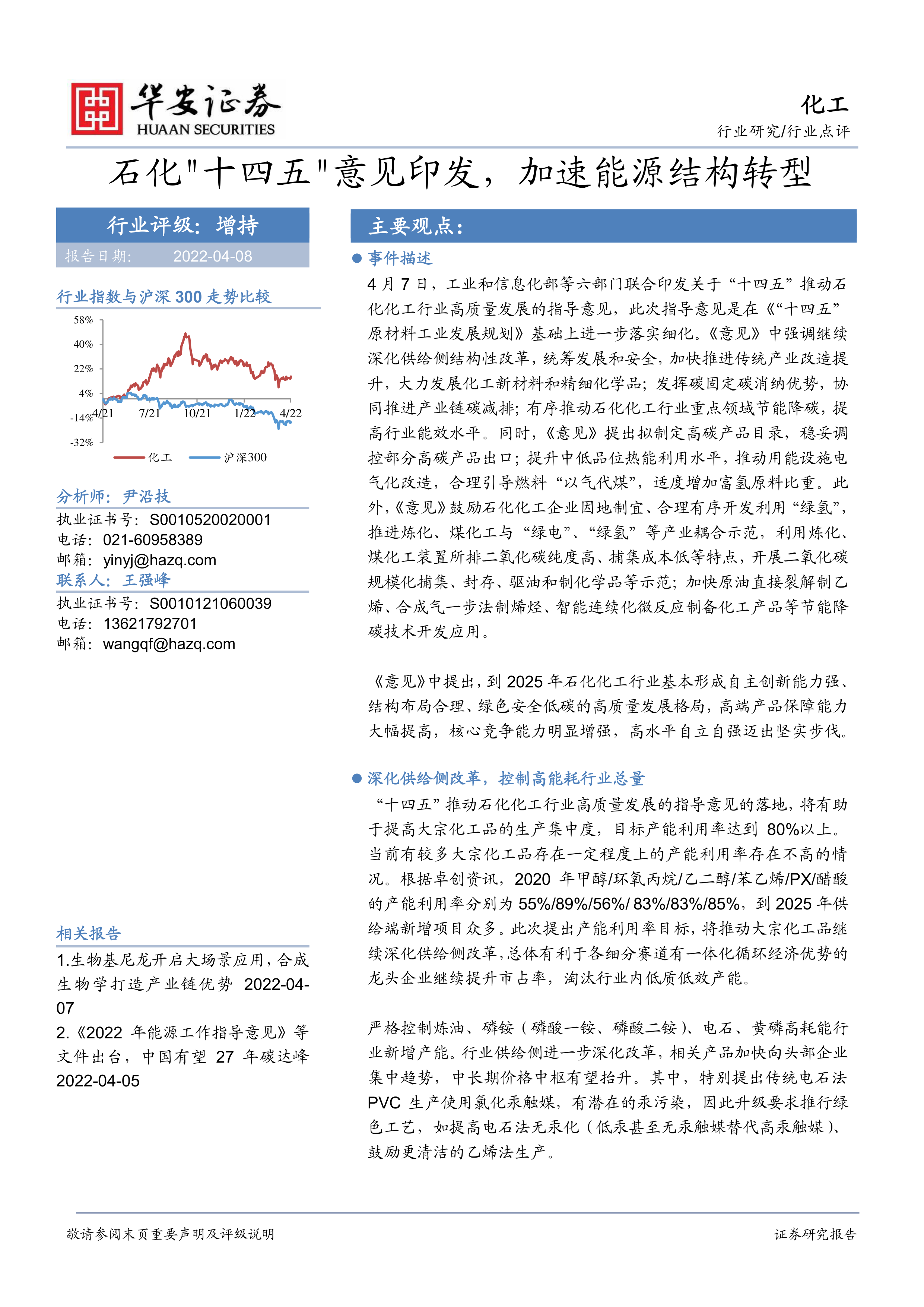

“十四五”推动石化化工行业高质量发展的指导意见的落地,将有助于提高大宗化工品的生产集中度,目标产能利用率达到80%以上。当前有较多大宗化工品存在一定程度上的产能利用率存在不高的情况。根据卓创资讯,2020年甲醇/环氧丙烷/乙二醇/苯乙烯/PX/醋酸的产能利用率分别为55%/89%/56%/83%/83%/85%,到2025年供给端新增项目众多。此次提出产能利用率目标,将推动大宗化工品继续深化供给侧改革,总体有利于各细分赛道有一体化循环经济优势的龙头企业继续提升市占率,淘汰行业内低质低效产能。

严格控制炼油、磷铵(磷酸一铵、磷酸二铵)、电石、黄磷高耗能行业新增产能。行业供给侧进一步深化改革,相关产品加快向头部企业集中趋势,中长期价格中枢有望抬升。其中,特别提出传统电石法PVC生产使用氯化汞触媒,有潜在的汞污染,因此升级要求推行绿色工艺,如提高电石法无汞化(低汞甚至无汞触媒替代高汞触媒)、鼓励更清洁的乙烯法生产。

提高乙烯当量自给率,鼓励“油头化尾”向关键新材料延伸

《意见》提出,促进乙烯当量保障水平大幅提升,降油增化,化工新材料保障水平达到75%以上。2021年乙烯当量自给率在64%左右,仍然存在1500万吨的缺口,乙烯当量保障水平提升的提法明确了在环保、能耗、成本、循环经济、一体化等方面具有竞争力的大乙烯装置审批有陆续推动落地可能,结合严控炼油产能、降油增化、提高原料轻质化的相关表述,我们预计未来炼化行业有望提高乙烯当量自给率,以炼油炼化减量替代(大型炼化一体化替代小型落后炼油产能)、现有炼化装置进一步降低油化比、提高轻质化原料装置占比(丙丁烷脱氢、乙烷裂解、丙丁烷裂解等)等方式来实现。另外,此次指导意见进一步鼓励企业由烯烃链条向后端化工新材料品种延伸,提高高端聚合物等高附加值新材料品种。

现代煤化工生态优先、以水定产、总量控制、聚集发展

继《2030碳达峰方案》提出现代煤化工替代传统煤化工之后,《意见》提出生态优先,以水定产。由于煤炭的资源禀赋有地域性,多在水源相对紧张的西北地区,未来煤化工审批中除了考虑能耗指标、碳排放指标,还需要兼顾水资源容量控制指标,化解资源环境矛盾。总量控制要求限制煤化工的无序扩张,聚集发展要求项目落地在国家级的现代煤化工基地。

鼓励发展生物化工和新材料

《意见》鼓励基于生物资源,发展生物质利用、生物炼制所需酶种,推广新型生物菌种;强化生物基大宗化学品与现有化工材料产业链衔接,开发生态环境友好的生物基材料,实现对传统石油基产品的部分替代。

新材料方面,鼓励研发投向高端聚烯烃、高性能工程塑料、高性能膜材料、生物医用材料、CCUS等创新领域。鼓励增加有机氟硅、聚氨酯、聚酰胺等材料品种规格,加快发展高端聚烯烃、电子化学品、工业特种气体、高性能橡塑材料、高性能纤维、生物基材料、专用润滑油脂等产品。提高化肥、轮胎、涂料、染料、胶粘剂等行业绿色产品占比。

投资建议

《意见》总体强调石化化工供给侧的质量提升和总量控制,有利于各细分赛道有一体化循环经济优势的龙头企业继续提升市占率,同时鼓励向下游延伸新材料项目。

生物化工领域,建议关注凯赛生物。

高耗能领域,建议关注磷铵龙头云天化,川发龙蟒。

炼油炼化领域,建议关注提升乙烯当量保障水平、有后续项目规划、后端布局新材料的恒力石化、荣盛石化、东方盛虹以及轻质化龙头卫星化学;

煤化工领域,建议关注能耗、成本、水权、绿电布局等方面有显著优势的宝丰能源。

风险提示

在建产能建设进度不及预期,新兴技术研发遇阻,全球部分地区疫情反复风险,全球知识产权争端,化工品价格大幅波动,全球贸易争端,经济大幅下滑风险。

中心思想

政策驱动下的石化化工产业转型升级

《“十四五”推动石化化工行业高质量发展的指导意见》明确了中国石化化工产业在未来五年将以高质量发展为核心,通过深化供给侧结构性改革、优化产业结构、推动绿色低碳转型,实现产业升级和核心竞争力提升。该政策旨在引导行业从粗放式发展转向集约化、高端化、绿色化发展模式。

绿色低碳与高端化发展并重

报告强调了能源结构转型的重要性,鼓励发展化工新材料、精细化学品、生物化工以及绿色氢能等新兴领域,以提升高端产品保障能力和实现高水平自立自强。同时,对高能耗、高碳排放的传统产业进行严格控制和改造升级,通过技术创新和管理优化,实现节能降碳目标,构建绿色、安全、低碳的产业发展格局。

主要内容

事件描述:“十四五”石化化工高质量发展指导意见发布

2022年4月7日,工业和信息化部等六部门联合印发了《关于“十四五”推动石化化工行业高质量发展的指导意见》。该意见是对《“十四五”原材料工业发展规划》的进一步细化和落实,旨在深化供给侧结构性改革,统筹发展与安全,加速传统产业改造升级,大力发展化工新材料和精细化学品。意见强调发挥碳固定碳消纳优势,协同推进产业链碳减排,并有序推动石化化工行业重点领域节能降碳,提高行业能效水平。具体措施包括拟制定高碳产品目录、稳妥调控部分高碳产品出口、提升中低品位热能利用水平、推动用能设施电气化改造、合理引导燃料“以气代煤”以及适度增加富氢原料比重。此外,意见鼓励石化化工企业因地制宜、合理有序开发利用“绿氢”,推进炼化、煤化工与“绿电”、“绿氢”等产业耦合示范,并利用炼化、煤化工装置所排二氧化碳纯度高、捕集成本低的特点,开展二氧化碳规模化捕集、封存、驱油和制化学品等示范。到2025年,石化化工行业将基本形成自主创新能力强、结构布局合理、绿色安全低碳的高质量发展格局,高端产品保障能力大幅提高,核心竞争能力明显增强。

深化供给侧改革,控制高能耗行业总量

《指导意见》的落地将有助于提高大宗化工品的生产集中度,目标产能利用率达到80%以上,以解决当前部分大宗化工品(如2020年甲醇55%、乙二醇56%)产能利用率不高的问题。这将推动大宗化工品继续深化供给侧改革,有利于具有一体化循环经济优势的龙头企业继续提升市场占有率,淘汰行业内低质低效产能。政策严格控制炼油、磷铵(磷酸一铵、磷酸二铵)、电石、黄磷等高耗能行业新增产能,促使相关产品加快向头部企业集中,中长期价格中枢有望抬升。特别提出要推动电石法PVC生产的绿色工艺升级,如提高电石法无汞化(低汞甚至无汞触媒替代高汞触媒)水平,并鼓励更清洁的乙烯法生产。

提高乙烯当量自给率,鼓励“油头化尾”向关键新材料延伸

《意见》提出,要促进乙烯当量保障水平大幅提升,实现“降油增化”,并使化工新材料保障水平达到75%以上。鉴于2021年乙烯当量自给率约64%,存在1500万吨的缺口,预计未来将推动在环保、能耗、成本、循环经济、一体化等方面具有竞争力的大乙烯装置审批落地。实现这一目标的方式包括:以大型炼化一体化替代小型落后炼油产能,现有炼化装置进一步降低油化比,以及提高轻质化原料装置占比(如丙丁烷脱氢、乙烷裂解、丙丁烷裂解等)。同时,此次指导意见进一步鼓励企业由烯烃链条向后端化工新材料品种延伸,提高高端聚合物等高附加值新材料品种的生产能力。

现代煤化工:生态优先、以水定产、总量控制、聚集发展

继《2030碳达峰方案》提出现代煤化工替代传统煤化工之后,《意见》进一步强调了生态优先和以水定产原则。考虑到煤炭的资源禀赋有地域性,多在水源相对紧张的西北地区,未来煤化工项目审批中除了考量能耗指标、碳排放指标,还需要兼顾水资源容量控制指标,以化解资源环境矛盾。政策要求总量控制以限制煤化工的无序扩张,并推动项目在国家级的现代煤化工基地聚集发展。

鼓励发展生物化工和新材料

在生物化工方面,《意见》鼓励基于生物资源,发展生物质利用、生物炼制所需酶种,推广新型生物菌种;强化生物基大宗化学品与现有化工材料产业链衔接,开发生态环境友好的生物基材料,实现对传统石油基产品的部分替代。在新材料方面,鼓励研发投入高端聚烯烃、高性能工程塑料、高性能膜材料、生物医用材料、CCUS等创新领域。同时,鼓励增加有机氟硅、聚氨酯、聚酰胺等材料品种规格,加快发展高端聚烯烃、电子化学品、工业特种气体、高性能橡塑材料、高性能纤维、生物基材料、专用润滑油脂等产品,并提高化肥、轮胎、涂料、染料、胶粘剂等行业绿色产品占比。

投资建议

《意见》总体强调石化化工供给侧的质量提升和总量控制,有利于各细分赛道中具有一体化循环经济优势的龙头企业继续提升市场占有率,同时鼓励向下游延伸新材料项目。

- 生物化工领域:建议关注凯赛生物。

- 高耗能领域:建议关注磷铵龙头云天化、川发龙蟒。

- 炼油炼化领域:建议关注提升乙烯当量保障水平、有后续项目规划、后端布局新材料的恒力石化、荣盛石化、东方盛虹以及轻质化龙头卫星化学。

- 煤化工领域:建议关注在能耗、成本、水权、绿电布局等方面有显著优势的宝丰能源。

风险提示

投资者需关注以下风险:在建产能建设进度不及预期,新兴技术研发遇阻,全球部分地区疫情反复风险,全球知识产权争端,化工品价格大幅波动,全球贸易争端,以及经济大幅下滑风险。

总结

《“十四五”推动石化化工行业高质量发展的指导意见》为中国石化化工产业的未来发展指明了清晰方向,核心在于通过深化供给侧改革、优化产业结构、推动绿色低碳转型,实现产业的高端化、智能化和绿色化。政策强调严格控制高能耗行业总量,大幅提升乙烯当量自给率,并积极鼓励向高附加值新材料和生物化工等新兴领域延伸。同时,对现代煤化工提出了生态优先、以水定产、总量控制和聚集发展等严格要求。这些举措将加速行业优胜劣汰,有利于具备一体化优势和创新能力的龙头企业进一步巩固市场地位,并推动整个产业链向更高质量、更可持续的方向发展,以实现2025年高端产品保障能力大幅提高、核心竞争力显著增强的目标。

-

基础化工行业周报:五部门出台零碳工厂建设意见,美国拟敲定年度生物燃料配额

-

合成生物学周报:合成生物产业获地方强力推动:上海最高补贴2000万激励,山东组建合成生物创新联合体

-

RAY1225国内商业化合作落地,创新转型进入收获期

-

基础化工行业周报:对日二氯二氢硅反倾销调查启动,中石化与中航油实施重组

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送